Налоговики, особенно начинающие, с особым интересом рассматривают авансовые отчеты, даже если проверка не по НДФЛ. Нередко требуют авансовые отчеты и банки. Нюансов оформления настолько много, что компании передают этот участок на аутсорсинг или берут «на подотчетников» отдельного бухгалтера и самостоятельно разрабатывают для него подробную должностную инструкцию.

Обязанности бухгалтера по подотчетным лицам

Если в компании возникает много проблем по командировочным расходам, то из обычного бухгалтера-кассира, имеющего опыт учета товарно-материальных ценностей (далее –ТМЦ) и оформления приказов делают еще более универсального специалиста. После того, как он подпишет новую должностную инструкцию, в его обязанности будет входит не только:

- выдача наличных под отчет;

- перечисление подотчетных сумм на банковские карты работников и на корпоративные карты компании.

Другие обязанности бухгалтера в новой должности вы можете изучить, в частности, в наших статьях:

- Учет и контроль расчетов с подотчетными лицами

- Проверка оформления командировочных документов

Осуществляя аутсорсинг участков бухгалтерии наших клиентов, мы уже давно выделили участок «Авансовые отчеты» из-за обилия специфики в различных компаниях.

Обязанности наших бухгалтеров можно взять за основу, если выдачу наличности (пополнение карт) ваш бухгалтер по авансовым отчетам не осуществляет. В частности, наши клиенты доверяют нам такие функции, как:

- проверка предоставленных подотчетными лицами первичных документов (комплектность, наличие всех необходимых реквизитов и общая правильность оформления);

- внесение полученных документов в программу 1С для формирования авансовых отчетов с последующей распечаткой для подписи подотчетных лиц и руководителя компании (другого ответственного лица) и подшивкой подтверждающих документов;

- проверка бухгалтерских записей, сформированных программой, при необходимости формирование аналитики;

- подготовка информации для расчета налогов и определения взаиморасчетов с сотрудниками;

- сверка взаиморасчетов с контрагентами (при необходимости), закупки у которых осуществлены подотчетными лицами;

- контроль соблюдение лимитов подотчетных расходов.

Конкретный перечень возможных обязанностей бухгалтера по подотчетным лицам (авансовым отчетам) вы можете найти в представленном ниже образце должностной инструкции.

Должностная инструкция бухгалтера по авансовым отчетам – образец

Поскольку должностная инструкция специалиста по сути самого широкого профиля включает в себя обслуживание смежных участков бухгалтерии, то:

- найти типовую инструкцию довольно сложно;

- содержание должностной инструкции зависит от хозяйственной практики компании.

Можно составить должностную инструкцию на основе уже разработанных отделом кадров инструкций, по которым работают:

- бухгалтер-кадровик (в части подготовки приказов на командировки);

- бухгалтер-кассир;

- бухгалтер по расчету с контрагентами (включая сверки);

- бухгалтер по учету ТМЦ (если подотчетные лица их приобретают);

- бухгалтер по налогам.

Скачать должностную инструкцию бухгалтера по авансовым отчетам

Причем в отношении налогов речь идет не только о НДФЛ, возникающем в случае превышения нормированных расходов. Бухгалтер по авансовым отчетам должен уметь определить для расчета по налогу источник расходов:

- себестоимость или внереализационные расходы;

- чистая прибыль (в случае превышения нормированных сумм).

Немаловажен и такой, ставший в настоящее время очень проблемным из-за усиленной проверки налоговикам, налог, как НДС.

Чтобы выполнить свои многочисленные обязанности, бухгалтер по авансовым отчетам должен хорошо знать свои права по отношению к другим работникам компании.

Права работника

Бухгалтер по авансовым отчетам – типичный пример работника, которому не подходит должностная инструкция, составленная на основе профстандарта. Дело в том, что профстандарты еще не успели привести в соответствие с изменениями в п. 3 ст. 9 Закона о бухгалтерском учете.

В частности, бухгалтеры получили право письменных требований недостающих документов от работников, начиная с 26 июля 2019 года – даты вступления в силу Федерального закона от 26.07.2019 № 247-ФЗ. Отметим, что использовать такое право целесообразнее с упоминанием графика документооборота – краеугольного камня в работе бухгалтера по авансовым отчетам.

Если по каким-то причинам график документооборота в компании отсутствует, бухгалтер может использовать свое право вносить предложения по повышению эффективности своего труда, предложив ввести график. Остальной перечень прав в последние годы был неизменен, и его по сути можно взять из любой бухгалтерской должностной инструкции.

За что несет ответственность бухгалтер по расчетам с подотчетными лицами?

Участок по учету авансовых отчетов – очень ответственный. Он важен как для контроля денежной наличности и учета реально произведенных затрат, так и для правильного расчета налогов. Контролировать такие расчеты жизненно необходимо любой компании.

Если бухгалтер по авансовым отчетам производит денежные расчеты, например, по командировочным расходам, то с ним можно заключить договор о полной материальной ответственности. Однако заключать такой договор допустимо только по типовой форме из которой следует, что ответственность установлена только в пределах «вверенного имущества», то есть денежных средств.

Если в результате бухгалтерских ошибок возникнут проблемы с налогами, взыскать деньги за причиненный ущерб, нанесенный компании, полностью будет проблематично. Компании, которые уже понесли такие убытки или осознают их высокую вероятность, как правило, выбирают аутсорсинг.

Например, наша компания страхует свою профессиональную ответственность. В отличие от других компаний, мы готовы компенсировать клиентам убытки, которые теоретически могут возникнуть вне рамок страховых случаев, но по нашей вине. Более того, убытки мы готовы возместить и тем компаниям, которые перестали быть нашими клиентами. Такое возможно в течение трех лет со дня расторжения договора, если ошибки привели, например, к искажению отчетности.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Обязанности бухгалтера по расчетам с подотчетными лицами разнообразны и многочисленны. Во избежание споров такие обязанности должны быть изложены в должностной инструкции. В чем заключается работа бухгалтера с подотчетными лицами? Всё это подробно рассмотрено в статье.

Обязанности бухгалтера по расчетам с подотчетными лицами

В обязанности бухгалтера по расчетам с подотчетниками входит:

- осуществлять контроль первичной документации (заявления, приказы, авансовые отчеты и т. д.);

- выдавать (перечислять) денежные средства подотчетникам (аванс/перерасход по авансовым отчетам);

- соблюдать кассовую дисциплину;

ВНИМАНИЕ! С 30.11.2020 в порядок ведения кассовых операций указанием ЦБ от 05.10.2020 № 5587-У внесено ряд поправок.

Каких именно, узнайте в статье от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

- отражать в бухгалтерской системе операции по расчетам с подотчетниками;

- учитывать ТМЦ и ОС, купленные подотчетниками за наличный или безналичный расчет;

- отслеживать задолженность по подотчетникам;

- контролировать сроки предоставления подотчетными лицами отчетов и возврата неиспользованного остатка средств;

- проверять корректность заполнения сотрудниками авансовых отчетов;

- принимать и проверять подтверждающие документы, прилагаемые к отчету;

- составлять аналитические отчеты в рамках участка по требованию руководителя;

- проводить инвентаризацию по расчетам с подотчетниками, оформлять ее результаты;

- участвовать в составлении рабочего плана счетов, форм первичных документов, по которым не предусмотрены типовые формы;

- передавать отработанные и надлежащим образом оформленные документы в архив.

Должностная инструкция бухгалтера по подотчетным лицам

Вы спросите, что такое должностная инструкция (ДИ)? Это лишь свод внутренних правил фирмы по какой-то конкретной должности.

Казалось бы, нет ничего сложного — ее составить. Но многие руководители игнорируют это, считая, что такой документ необходим только на крупных предприятиях. Они пренебрегают составлением этого внутреннего административного документа.

Рассмотрим простую ситуацию. Устраивается бухгалтер на работу в небольшую фирму, и ввиду того, что для этого работника нет ДИ, все его обязанности объясняют ему в устном порядке.

Скорее всего, новый сотрудник будет работать хорошо и никаких проблем не возникнет. А возможно, он изначально неправильно поймет круг своих обязанностей. И как результат — совершенные ошибки, штрафы во время налоговых проверок.

Чтобы избежать ошибок и недопонимания, на фирме обязательно должны быть ДИ.

И конечно, такая инструкция должна быть на бухгалтера, работающего с подотчетными лицами (бухгалтера-кассира).

В ДИ бухгалтера по работе с подотчетниками рекомендуем указать:

- То, что в работе он подчиняется главному бухгалтеру.

- Все должностные обязанности, связанные с его работой (примерный перечень обязанностей приведен выше).

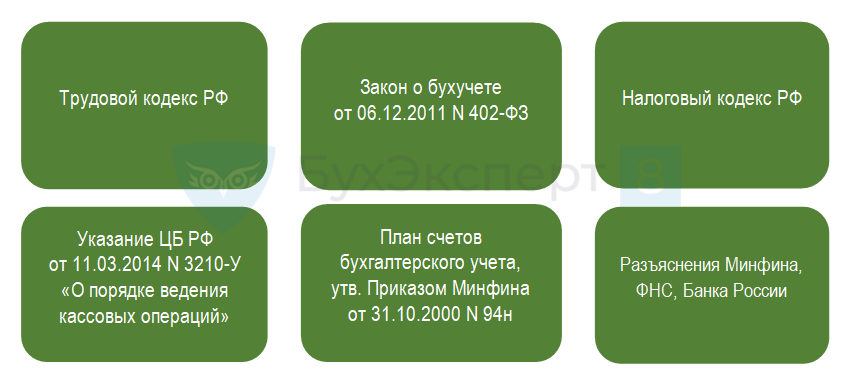

- Нормативные и другие документы, которыми бухгалтер должен руководствоваться в работе:

- указание Банка РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У;

- указание Банка РФ «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У;

- закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- приказ Минфина РФ «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению» от 31.10.2000 № 94н;

- Трудовой кодекс РФ;

- Налоговый кодекс РФ;

- ПБУ и ФСБУ;

- КоАП РФ;

- закон «О персональных данных» от 27.07.2006 № 152-ФЗ;

- иные законодательные акты, постановления, распоряжения, приказы, руководящие, методические и нормативные материалы по организации бухучета;

- устав компании;

- правила внутреннего трудового распорядка;

- локальные нормативные и организационно-распорядительные документы, касающиеся основной деятельности работника.

Подробнее о нормативных актах, регулирующих работу с подотчетниками, читайте в статье «Расчет с подотчетными лицами — нормативные документы».

Как провести аудит расчетов с подотчетными лицами, узнайте в аналитическом материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

- То, что с ним будет заключен договор о полной материальной ответственности.

Типовая форма договора о полной индивидуальной материальной ответственности приведена в приложении № 2 к постановлению Минтруда РФ «Об утверждении перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности» от 31.12.2002 № 85.

- Права работника.

- Ответственность за ненадлежащее исполнение своих должностных обязанностей (ДО):

6.1. Работник несет дисциплинарную ответственность:

- за невыполнение, недобросовестное выполнение своих ДО;

- за искаженную информацию о ходе выполнения работ;

- за недобросовестное выполнение приказов, распоряжений и поручений руководителя;

- за несоблюдение трудовой дисциплины;

- за несоблюдение закона о защите персональных данных.

6.2. Работник несет материальную ответственность:

- за причинение материального ущерба — в пределах, определенных действующим трудовым и гражданским законодательством РФ;

- за несоблюдение кассовой дисциплины.

Подробнее о нарушении кассовой дисциплины читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Кто проверяет кассовую дисциплину и как проходит проверка, узнайте в Готовом решении от КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

6.3. Работник несет ответственность за разглашение информации, представляющей собой коммерческую тайну компании, ставшей известной в связи с исполнением должностных обязанностей, в порядке, определенном действующим законодательством и соответствующими локальными актами компании.

7. Условия работы.

После составления ДИ руководитель издает приказ о ее утверждении.

Как его правильно составить, смотрите в статье «Приказ об утверждении должностных инструкций — образец».

Сотрудник знакомится с ДИ и подписывает ее. Копия инструкции остается у него.

Итоги

Обязанности бухгалтера по расчетам с подотчетными лицами разнообразны и многочисленны. Чтобы избежать ответственности за их невыполнение, необходимо иметь обширные знания основ бухгалтерского и налогового законодательства РФ, правил оформления авансовых отчетов и первичных документов, положений о соблюдении кассовой дисциплины.

Выданные авансы и командировочные относятся к прямым расходам компании и уменьшают налогооблагаемую базу. Поэтому сотрудники ФНС уделяют повышенное внимание проверке законности этих операций. Неправильно оформленные авансовые отчеты или отсутствие подтверждающих документов может стать основанием для доначисления налогов.

Поэтому на бухгалтера возлагается ответственность за контроль правильности оформления документов. Во избежание проблем при составлении авансового отчета рекомендуется заранее консультировать работников о том, какие документы он должен предоставить во время отчета.

Если авансовые отчеты и командировочные выдаются постоянно, целесообразно разработать и утвердить письменную инструкцию для лиц, получающих авансы. В документе рекомендуется подробно описать все реквизиты, которые должны присутствовать на фискальных документах.

Обратите внимание, что потраченные сотрудником деньги, которые не подтверждаются фискальными документами, при их невозврате считаются доходом работника и облагаются НДФЛ.

Только кассовый чек, который подтверждает оплату, не является основанием для включения расхода в отчет. Во многих случаях необходима также бумага, которая удостоверяет факт оказания услуги или получения товара. Однако если его нет, бухгалтер самостоятельно может заменить его при оприходовании.

Например, при покупке товара подотчетное лицо предоставило только чек. В этом случае приказом создается комиссия, которая принимает купленный товар у работника и оформляет акт приема-передачи с описанием купленных ТМЦ. После этого товар может быть оприходован.

Еще один важный момент — соответствие приобретенных товаров и услуг целям, на которые выдан аванс. Если они не соответствуют, это может также послужить основанием для снятия расходов и доначисления налогов. Например, если деньги выданы на приобретение канцелярии для офиса, нельзя приобретать корма для животных или смартфон.

Должностная инструкция бухгалтера должна охватывать все аспекты деятельности сотрудника. В ней оговариваются его обязанности, права и ответственность. Должностную инструкцию главного бухгалтера и обычного бухгалтера можно разработать на основе требований из нового профессионального стандарта «Бухгалтер».

Разработку должностных инструкций следует начинать с создания их проектов. Обратите внимание на то, чтобы каждой задаче (группе задач) соответствовал один сотрудник, на которого возлагается персональная ответственность за ее выполнение. После определения ответственных лиц нужно составить перечень их обязанностей, выполнение которых обеспечивает решение поставленных задач. Затем перечисляются права ответственного лица, соответствующие его обязанностям.

Должностная инструкция бухгалтера должна содержать следующие разделы:

— «Квалификация». В этом разделе указывается квалификация, необходимая для выполнения данной работы;

— «Обязанности». Этот раздел представляет собой максимально конкретизированные функции сотрудника, его должностные обязанности. Для наглядности их следует описывать глаголами действия, например, выполнять, начислять, обрабатывать, контролировать;

— «Права». Обязанностям должны соответствовать определенные права сотрудника: например, какие ресурсы (трудовые, материальные, информационные) и в каком объеме он может использовать для выполнения своей работы, какие действия ему разрешены;

— «Ответственность». Здесь нужно указать, что работник отвечает за невыполнение своих обязанностей, со ссылкой на законодательство, которое определяет вид и меру ответственности в каждом случае.

Обратите внимание

Профессиональный стандарт «Бухгалтер» разработан Институтом профессиональных бухгалтеров (ИПБ) России и утвержден приказом Минтруда России от 22.12.2014 № 1061н. Обязательным к применению пока не является. Документ представляет собой подробный список требований к образованию, опыту работы и практическим навыкам для разных уровней квалификации бухгалтера.

Готовые проекты должностных инструкций необходимо согласовать с юристом фирмы. И только после этого они утверждаются непосредственными руководителями тех лиц, в подчинении которых находятся работники.

Должностная инструкция бухгалтера по профстандарту

С 1 июля 2016 года начала действовать новая статья 195.3 Трудового кодекса РФ, которая называется «Порядок применения профессиональных стандартов». Профессиональный стандарт – характеристика квалификации, необходимой работнику для осуществления определенного вида деятельности, в том числе выполнения определенной трудовой функции. Для большинства компаний применение профстандарта «Бухгалтер» (утвержден приказом Минтруда от 22.12. 2014 № 1061н носит рекомендательный характер, однако многие работодатели, чтобы «подстраховаться», предпочитают руководствоваться некоторыми его нормами и требованиями, вводя их в должностные инструкции, уже сейчас. Ведь предполагается, что профстандарты постепенно заменят квалификационные справочники, которые, к слову сказать, пока не отменены. Радикально переписывать должностные инструкции необходимости нет, а вот «разбавлять» привычные требования новыми нормами – можно и даже нужно.

Квалификация «рядового» бухгалтера

Для выполнения своих должностных обязанностей бухгалтер, согласно профстандарту, должен знать:

- практику применения законодательства РФ по вопросам оформления первичных учетных документов, стоимостного измерения объектов бухгалтерского учета, а также по вопросам оплаты труда;

- внутренние организационно-распорядительные документы компании, регламентирующие порядок составления, хранения и передачу в архив первичных учетных документов;

- внутренние организационно-распорядительные документы компании, регламентирующие особенности группировки информации, содержащейся в первичных учетных документах, правила хранения документов и защиты информации в экономическом субъекте;

- порядок составления сводных учетных документов в целях осуществления контроля и упорядочения обработки данных о фактах хозяйственной жизни;

- основы законодательства РФ о бухгалтерском учете (в том числе нормативные правовые акты о документах и документообороте), об архивном деле, в области социального и медицинского страхования, пенсионного обеспечения, о хранении и изъятии регистров бухгалтерского учета, а также гражданского, трудового, таможенного законодательства;

- правила стоимостного измерения объектов бухгалтерского учета, способы начисления амортизации, принятые в учетной политике компании;

- методы калькулирования себестоимости продукции (работ, услуг), составления отчетных калькуляций, расчетов заработной платы, пособий и иных выплат;

- общероссийский классификатор управленческой документации (в части, касающейся выполнения трудовых действий);

- практику применения законодательства РФ по вопросам денежного измерения объектов бухгалтерского учета;

- методы калькулирования себестоимости продукции (работ, услуг);

- методы учета затрат продукции (работ, услуг);

- основы экономики, технологии, организации производства и управления в экономическом субъекте;

- основы экономики, технологии, организации производства и управления в экономическом субъекте;

- основы информатики и вычислительной техники.

Обязанности бухгалтера

В обязанности бухгалтера входит:

- составление (оформление) первичных учетных документов. Прием первичных учетных документов о фактах хозяйственной жизни экономического субъекта;

- проверка первичных учетных документов в отношении формы, полноты оформления, реквизитов. Систематизация первичных учетных документов текущего отчетного периода в соответствии с учетной политикой;

- составление на основе первичных учетных документов сводных учетных документов;

- cопоставление данных аналитического учета с оборотами и остатками по счетам синтетического учета на последний;

- подготовка различных справок, ответов на запросы, содержащие информацию, формируемую в системе бухгалтерского учета;

- обеспечение данными для проведения инвентаризации активов и обязательств экономического субъекта в соответствии с учетной политикой экономического субъекта;

- обеспечение сохранности первичных учетных документов до передачи их в архив;

- выявление случаев нарушения ответственными лицами графика документооборота и порядка представления в бухгалтерскую службу первичных учетных документов и информирование об этом руководителя бухгалтерской службы;

- оперативное исправление ошибок, допущенных при ведении бухгалтерского учета, в соответствии с установленными правилами;

- денежное измерение объектов бухгалтерского учета и осуществление соответствующих бухгалтерских записей;

- регистрация данных, содержащихся в первичных учетных документах, в регистрах бухгалтерского учета;

- отражение в бухгалтерском учете результатов переоценки объектов бухгалтерского учета, пересчета в рубли;

- составление отчетных калькуляций, калькуляций себестоимости продукции (работ, услуг), распределение косвенных расходов, начисление амортизации активов в соответствии с учетной политикой экономического субъекта;

- сопоставление результатов инвентаризации с данными регистров бухгалтерского учета и составление сличительных ведомостей;

- регистрация и накопление данных посредством двойной записи, по простой системе;

- подсчет в регистрах бухгалтерского учета итогов и остатков по счетам синтетического и аналитического учета, закрытие оборотов по счетам бухгалтерского учета;

- контроль тождества данных аналитического учета оборотам и остаткам по счетам синтетического учета;

- подготовка информации для составления оборотно-сальдовой ведомости, главной книги;

- подготовка пояснений, подбор необходимых документов для проведения внутреннего контроля, внутреннего и внешнего аудита, документальных ревизий, налоговых и иных проверок;

- предоставление регистров бухгалтерского учета для их изъятия уполномоченными органами;

- систематизация и комплектование регистров бухгалтерского учета за отчетный период;

- отражение в бухгалтерском учете выявленных расхождений между фактическим наличием объектов и данными регистров бухгалтерского учета.

Квалификация главного бухгалтера

Для выполнения своих должностных обязанностей главный бухгалтер должен знать:

- законодательство РФ о бухгалтерском учете, о налогах и сборах, об аудиторской деятельности, официальном статистическом учете, архивном деле, в области социального и медицинского страхования, пенсионного обеспечения, а также гражданское, таможенное, трудовое, валютное, бюджетное законодательство, законодательство о противодействии коррупции и коммерческому подкупу, легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, законодательство о порядке изъятия бухгалтерских документов, об ответственности за непредставление или представление недостоверной отчетности; отраслевое законодательство в сфере деятельности экономического субъекта; практика применения указанного законодательства;

- методы финансового анализа информации, содержащейся в бухгалтерской (финансовой) отчетности, устанавливать причинно-следственные связи изменений, произошедших за отчетный период, оценивать потенциальные риски и возможности экономического субъекта в обозримом будущем;

- методы проверки качества составления регистров бухгалтерского учета, бухгалтерской (финансовой) отчетности;

- методы оценки рисков, способных повлиять на достоверность бухгалтерской (финансовой) отчетности, в том числе риски от злоупотреблений, и определять процедуры, направленные на минимизацию этих рисков;

- судебную практику по вопросам бухгалтерского учета;

- международные стандарты финансовой отчетности или международные стандарты финансовой отчетности для общественного сектора (в зависимости от сферы деятельности экономического субъекта);

- внутренние организационно-распорядительные документы экономического субъекта;

- основы экономики, технологии, организации производства и управления в экономическом субъекте;

- методы финансового анализа и финансовых вычислений;

- порядок обмена информацией по телекоммуникационным каналам связи;

- современные технологии автоматизированной обработки информации;

- передовой отечественный и зарубежный опыт в области управления процессом формирования информации в системе бухгалтерского учета;

- основы информатики и вычислительной техники;

- правила защиты информации;

- теоретические основы внутреннего контроля ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности.

Обязанности главного бухгалтера

В обязанности главного бухгалтера входит:

- организация процесса формирования информации в системе бухгалтерского учета;

- формирование и обеспечение представления бухгалтерской (финансовой) отчетности в соответствующие адреса в установленные сроки;

- формирование числовых показателей отчетов, входящих в состав бухгалтерской (финансовой) отчетности — счетная и логическая проверка правильности формирования числовых показателей отчетов, входящих в состав бухгалтерской (финансовой) отчетности;

- формирование пояснений к бухгалтерскому балансу и отчету о финансовых результатах;

- обеспечение подписания руководителем экономического субъекта бухгалтерской (финансовой) отчетности;

- идентификация объектов налогообложения, исчисление налогооблагаемой базы, сумм налогов, сборов и взносов;

- обеспечение необходимыми документами бухгалтерского учета при проведении внутреннего и внешнего аудита (ревизий, налоговых и иных проверок), подготовка соответствующих документов о разногласиях по результатам аудита (ревизий, налоговых и иных проверок);

- обеспечение сохранности бухгалтерской (финансовой) отчетности до ее передачи в архив;

- организация передачи бухгалтерской (финансовой) отчетности в архив в установленные сроки;

- организация и осуществление внутреннего контроля ведения бухгалтерского учета и составления бухгалтерской (финансовой);

- проверка качества бухгалтерской (финансовой) отчетности обособленных подразделений;

- организация ведения налогового учета и составления налоговой отчетности в экономическом субъекте;

- организация исчисления и уплаты взносов в государственные внебюджетные фонды, составления соответствующей отчетности;

- обеспечение представления налоговой отчетности и отчетности в государственные внебюджетные фонды в соответствующие сроки;

- организация налогового планирования в экономическом субъекте;

- формирование налоговой политики экономического субъекта;

- контроль соблюдения требований налоговой политики в процессе осуществления экономическим субъектом (его обособленными подразделениями и дочерними обществами) деятельности;

- обоснование принятых компанией решений при проведении внутреннего контроля, внутреннего и внешнего аудита, ревизий, налоговых и иных проверок.

Заключение

В профстандарте требования к «рядовым» бухгалтерам ориентированы в большей степени на «универсала», то есть не разбиты по участкам работы. Сделать это можно самостоятельно – никто ведь не заставляет «слепо копировать оригинал». Если вы составляете, например, должностную инструкцию для бухгалтера, работающего на участке расчета зарплаты, начисления «зарплатных» налогов и расчетов с подотчетными лицами, то в разделе «Квалификация» вы можете подробно расписать, что он должен знать. В частности, конкретные главы Налогового кодекса, бухгалтерский и налоговый учет затрат, нормативы и правила списания командировочных расходов и т. д. В разделе «Обязанности» для такого бухгалтера также подробно расписываются функции, которые на него возлагаются: начисление зарплаты, контроль расходов подотчетных лиц, проверка авансовых отчетов и приложенных к ним документов, начисление налогов и т. Чем подробнее вы опишете требуемые знания и перечень обязанностей, тем лучше.

Сергей Данилов, редакция «ПБ»

Работодатель может выдавать своим работникам средства на различные производственные цели: покупку товаров (работ, услуг), представительские, командировочные и иные аналогичные траты. В этот момент работник обретает статус подотчетного лица и в определенные сроки обязан представить отчет об израсходованных средствах.

Из статьи вы узнаете, кто такие подотчетные лица и как с ними взаимодействовать работодателю.

Содержание

- Кто такие подотчетные лица

- Кто может быть подотчетным лицом

- Подотчетные суммы

- Бухучет расчетов с подотчетными лицами

- Расчеты наличными денежными средствами

- Расчеты безналичными денежными средствами

- Расчеты корпоративными картами

- Оформление авансового отчета

- Запомните

Кто такие подотчетные лица

Подотчетное лицо — это сотрудник компании (ИП), которому выдаются денежные средства на приобретение от ее имени и за ее счет необходимых материалов, активов или на командировочные и представительские расходы.

Чем руководствуется работодатель при выдаче подотчетных средств

Кто может быть подотчетным лицом

Подотчетным лицом может быть только человек, который состоит с компанией или ИП в трудовых отношениях или с которым заключен договор гражданско-правового характера (п. 5 Указания ЦБ РФ N 3210-У). Если предприниматель не имеет работников, он может тратить деньги на производственные нужды без оформления подотчета.

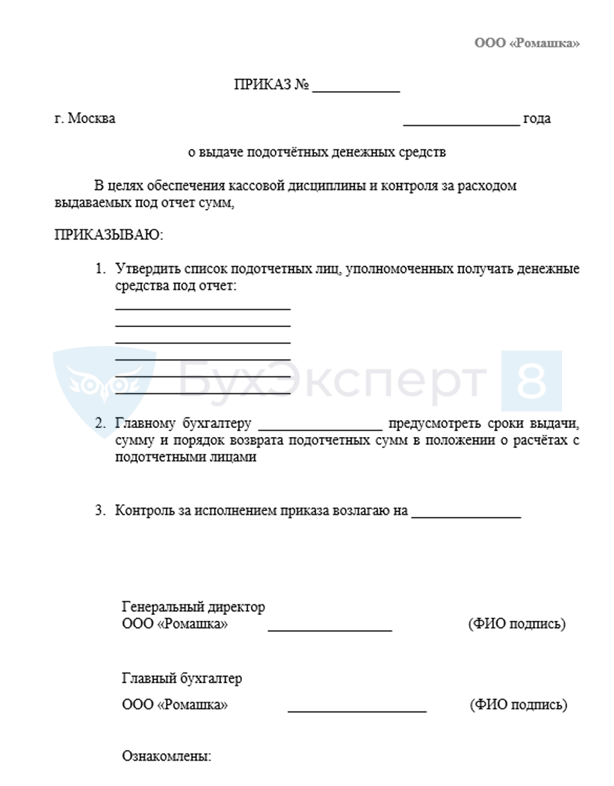

Закон не требует издавать приказ, утверждающий список подотчетных лиц, но работодатель может это сделать с целью упорядочения работы с подотчетными средствами.

Шаблон приказа может выглядеть так: PDF

Подотчетные суммы

Для выполнения возложенной функции работник должен получить наличные или безналичные деньги от работодателя. Такие денежные средства называют подотчетными суммами. Это деньги, за которые подотчетное лицо обязано отчитаться перед работодателем.

Ограничения по размеру выдаваемых сумм и срокам, на которые они выдаются, законодательством не установлены.

Бухучет расчетов с подотчетными лицами

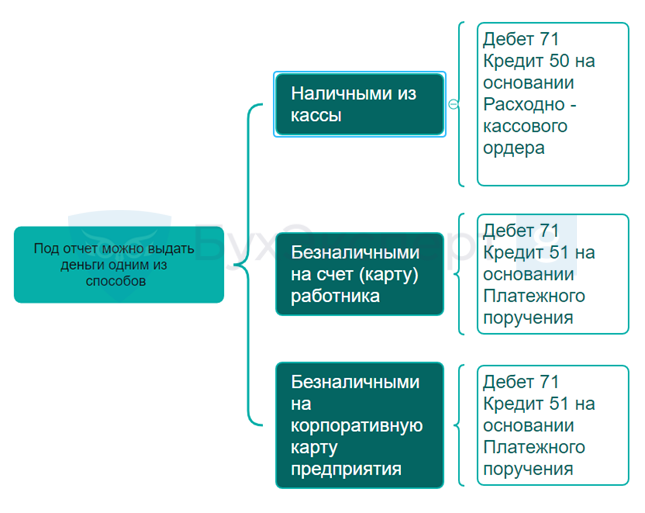

Операции по расчетам с подотчетными лицами в бухгалтерском учете отражаются на одноименном счете 71:

- по дебету — отражают выдачу денег под отчет (в корреспонденции со счетами 50 Касса, 51 Расчетный счет);

- по кредиту — показывают расходы, осуществленные за счет подотчетных сумм и/или приобретенные на выданные средства активы (в корреспонденции со счетами 10, 20, 26, 91 и др.).

Способы выдачи денег под отчет:

Рассмотрим подробнее процесс выдачи денег под отчет.

Расчеты наличными денежными средствами

Деньги выдаются на основании документа-основания. Это может быть распорядительный документ или заявление работника, оформленное на имя руководителя. Требования к обязательным реквизитам такого документа-основания перечислены в Письме ЦБ от 06.09.2017 N 29-1-1-0Э/20642.

Все детали выдачи подотчетных сумм желательно прописать в локальном акте работодателя (например, в Положении о выдаче подотчетных сумм). Такой локальный акт необходимо утвердить у руководителя и ознакомить с ним под роспись причастных работников.

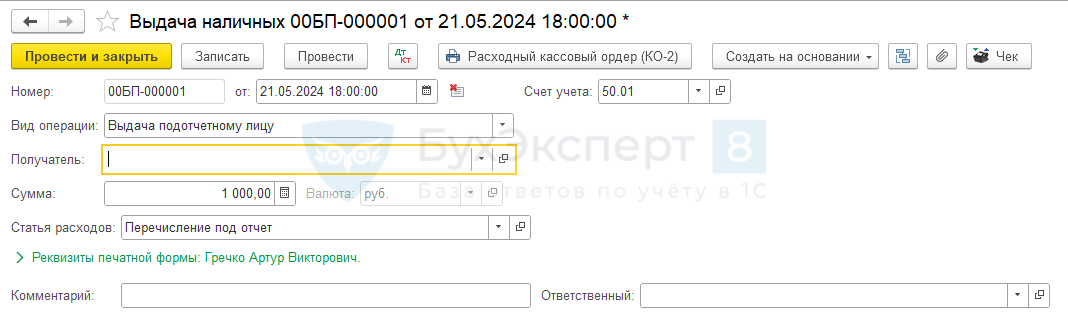

После того как руководитель разрешит выдачу подотчетной суммы, в 1С оформляется расходно-кассовый ордер (РКО) на вкладке Банк и касса.

Получателя можно создать или выбрать из имеющихся. Укажите выданную сумму в рублях и основание.

Расходно-кассовый ордер распечатайте, подпишите у всех уполномоченных лиц и приложите к отчету кассира за смену.

Из кассы сотрудник получает наличные деньги. Деньги под отчет выдаются из кассы при условии, что они поступили с расчетного счета или как выручка от деятельности компании.

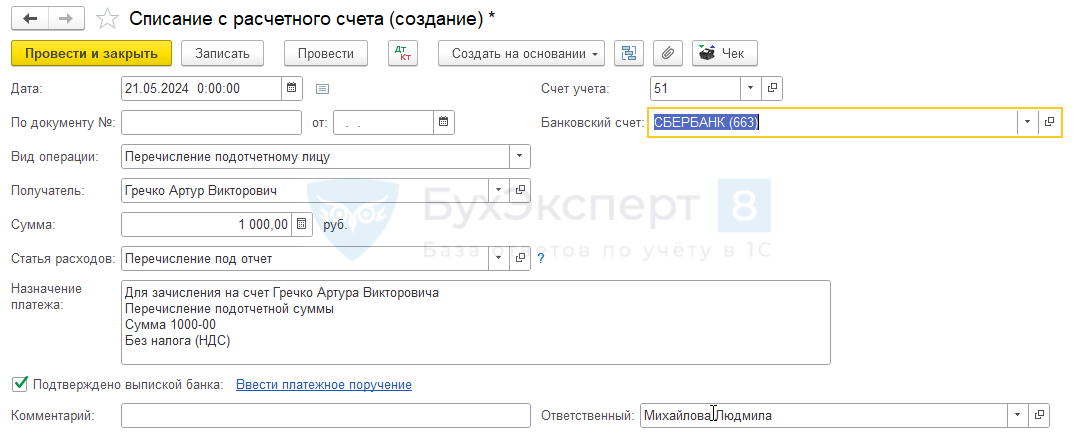

Расчеты безналичными денежными средствами

Для выдачи подотчетных денег безналичным способом бухгалтер оформляет платежное поручение.

Расчеты корпоративными картами

Перечислять подотчетные суммы можно на корпоративные банковские карты, которые привязаны к расчетному счету компании.

При оформлении корпоративных карт утверждается список сотрудников, имеющих право их использования (если карты не именные). Работники уведомляются под роспись о материальной ответственности за утрату карты или растрату денег не по назначению. Возможность возникновения таких ситуаций и их решение рекомендуем предусмотреть в ЛНА организации.

Оформление авансового отчета

Вне зависимости от того, каким способом сотруднику переданы деньги под отчет (наличным или безналичным), он обязан отчитаться за них.

Отчетную обязанность работник исполняет путем предоставления заполненного авансового отчета и подтверждающих документов, перечень которых прописывается в Положении о выдаче подотчетных сумм или ином локальном акте работодателя.

- Авансовые отчеты в 1С пошаговая инструкция

- Документ Авансовый отчет в 1С

Запомните

- Подотчетным лицом может быть сотрудник компании или человек, с которым заключен договор ГПХ.

- Для выдачи денег под отчет необходимо получить разрешение руководителя или уполномоченного лица, которое оформляется распорядительным документом.

- Расходы подотчетных лиц должны быть подтверждены документами, приложенными к авансовому отчету.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней

бесплатно