Открыть ИП в 2020 году в России может любой гражданин от 18 лет без серьёзных проблем с психикой. Для этого нужно написать заявление в налоговую службу. Это не займёт много времени, однако, прежде нужно определиться с наиболее выгодными для вас условиями. Как сделать всё быстро, правильно и с минимальными затратами, рассказываем в статье.

Приобрести онлайн-кассу на выгодных условиях

В нашем интернет-магазине вы найдёте современное оборудование по цене от 2000 руб.

Выбрать онлайн-кассу

Кто может открыть ИП

Стать предпринимателем может любой психически здоровый совершеннолетний (в отдельных случаях – граждане без судимости). С 14 до 18 лет тоже можно стать бизнесменом, но обязательно нужно согласие родителей или опекунов.

Иностранец тоже может открыть ИП, если он прописан в России. Беспрепятственно открыть ИП также могут пенсионеры, женщины в декрете, учредители ООО, любой человек, который работает официально, кроме госслужащих и военных.

Открываем ИП: с чего начать?

Выберите вид деятельности

Вид деятельности обязательно пишут в заявлении, которое подают в Налоговую при открытии ИП. Их может быть несколько: один основной и другие дополнительные. Его выбирают из общероссийского классификатора видов экономической деятельности (сокращённо ОКВЭД). У каждого вида есть свой код. Его вы вносите в заявление.

Вы можете выбрать коды «на будущее» (то есть начать работать по ним, например, через год), либо добавить коды потом. Чётко определитесь с основным направлением, т.к. это может повлиять на налоги, лицензии и разрешения.

Как выбрать код ОКВЭД

- Главным кодом выбирайте тот, с деятельности которого вы планируете получать основную прибыль.

- Выбирайте те коды, по которым вы точно планируете заниматься сейчас или в дальнейшем.

- Будьте очень аккуратны, заполняя заявление: налоговая может наказать за то, что заявление заполнено с ошибками. Ошибкой считается, к примеру, даже лишний пробел.

- Прописывайте в заявлении не меньше четырёх знаков кода.

- От основного кода будут зависеть ваши отношения с работниками (если вы планируете их нанимать), а конкретно размер страховых взносов. Например, взнос «за травматизм» зависит от ОКВЭДа. В зависимости от кода тариф может быть выше или ниже.

Какую систему налогообложения выбрать ИП

Следующий этап – выбор системы налогообложения ИП. Всего есть 5 видов налогообложения и, соответственно, 5 налоговых режимов. Нужно выбрать наиболее подходящий и выгодный.

Режим налогообложения ОСНО

Если вы не выберете налоговый режим, по умолчанию вам назначат общий (сокращённо ОСНО).

На ОСНО платят следующие налоги:

- 20% на прибыль либо 13% НДФЛ;

- НДС с продаж и услуг (18%);

- Налог на имущество.

Поменять систему налогообложения можно по заявлению.

Также есть специальные режимы.

Режим налогообложения ЕНВД

Речь идет о едином налоге на вменённый доход:

- На «вменёнке» вы платите фиксированную сумму. Её вычисляют исходя из нескольких критериев: штата, площади торговых помещений, количества транспорта.

- Такой вид налога могут использовать только ИП со штатом не более 100 человек, а также не на все виды деятельности. Подробнее об этом можно прочитать в налоговом кодексе.

В 2021 году данный вид налогообложения будет отменён, поэтому лучше рассмотреть иные варианты.

Режим налогообложения УСН

УСН, или упрощённая система налогообложения – самый популярный выбор ИП. На «упрощёнке» отчётности по налогам намного меньше, поэтому его выбирают в большинстве случаев. Предприниматель может платить налог с дохода либо с разницы между доходами и расходами. Как это будет выгоднее для вас, рассчитывается в каждом конкретном случае отдельно.

Режим налогообложения ПСН

При патентной системе налогообложения (ПСН) ИП покупает патент на конкретную деятельность. Но распространяется патент далеко не на все сферы и не во всех регионах. Есть ограничения: численность организации не может превышать 15 человек, а доходы – 60 миллионов.

Как платить налоги при ПСН? Оплату нужно осуществлять раз в квартал. Узнать цену патента можно на сайте ФНС с помощью специального сервиса. Платить нужно строго вовремя, иначе можно лишиться права на патент.

Режим налогообложения ЕСХН

Для агрофирм и других предприятий, которые получают доход с сельского хозяйства, действует ЕСХН – единый сельскохозяйственный налог. Его платят два раза в год. Он заменяет налог на имущество, прибыль и НДС.

Как открыть ИП: документыДля регистрации ИП потребуются следующие документы:

|

Как подать заявление на открытие ИП?

Подать заявление на открытие ИП можно двумя способами самостоятельно или онлайн.

Как подать заявление самостоятельно на открытие ИП:

|

|

Лично Вы можете сами обратиться в налоговую с пакетом документов и заявлением. Подавать заявление нужно по месту регистрации. |

| МФЦ Также заявление можно подать через МФЦ, но такая услуга предоставляется не в каждом отделений – уточните в вашем регионе. Однако, исходя из практики, в МФЦ вы можете столкнуться с тем, что сотрудники не смогут ответить на все возникшие вопросы. Хотя есть и несомненные плюсы: очереди в МФЦ меньше, чем в Налоговой. |

|

| Почта России

Заявление можно отправить по почте. В этом случае нужно сделать опись вложений в письмо. При подаче заявления самостоятельно обратите внимание: заполнить его можно дома, а подписать только в присутствии налогового инспектора. |

|

| Нотариус Если вы не можете подать заявление по месту прописки, можно сделать это через нотариуса, оформив доверенность. |

Как подать заявление на ИП Онлайн

Подать заявление можно через онлайн-сервис на сайте ФНС или через Госуслуги. Однако в этом случае вам прежде понадобится получить усиленную квалифицированную подпись.

Если все документы заполнены правильно, вас зарегистрируют через 3 рабочих дня. С позапрошлого года все документы выдают электронно. Вы получите ЕГРИП — лист записи Единого государственного реестра индивидуальных предпринимателей, а также уведомление о постановке на учёт. Все документы придут на ваш e-mail. Если вы хотите иметь бумажные копии, сразу напишите дополнительное заявление.

Госпошлина за открытие ИП

Сейчас размер госпошлины – 800 рублей. Оплатить её можно на сайте ФНС или на портале Госуслуги, тогда вы получите скидку 30%. Обязательно сохраните или распечатайте квитанцию, она понадобится вам в Налоговой.

Если вам по каким-либо причинам откажут в открытии ИП, госпошлина не возвращается.

Открытие ИП: что делать дальше

После того, как вы официально получили возможность быть предпринимателем, приобретите онлайн-кассу, чтобы торговать согласно требованиям ФЗ-54. Приобрести кассу недорого со всем пакетом нужных услуг (регистрация в ФНС, подключение ОФД, настройка и др.) можно в Мультикас.

Также вам понадобится изготовить печать. По закону, она обязательно должна быть у всех ИП, кто продаёт через онлайн-кассу. Штампы делают на заказ, на нём обязательно должны быть реквизиты вашей организации.

Чтобы рассчитываться с контрагентами свыше 100 000 рублей вам понадобится расчётный счёт. Открыть его также можно сразу в Мультикас через специальный онлайн-сервис. Компания сотрудничает с банками, которые предоставляют наиболее выгодные условия для малого бизнеса.

Сколько стоит открыть ИП

Цена открытия ИП зависит от ряда факторов:

- Госпошлина от 560 до 800 рублей (в зависимости от того, каким образом вы её оплачиваете);

- Услуги нотариуса: заверение заявления и копии паспорта – от 700 до 1500 рублей, оформление доверенности от 1500 до 3500 рублей;

- Оформление УКЭП – 2500 рублей. Оформить электронную подпись можно в Мультикаc.

- Открытие расчётного счёта в банке – бесплатно в ряде банков.

- Изготовление штампа – от 600 до 1500 рублей.

- Покупка кассы – рассчитывается индивидуально исходя из ваших потребностей.

Почему могут отказать в открытии ИП?

Причин, почему могут отказать в открытии ИП, может быть несколько. Это может быть заявление, заполненное с ошибками, наличие судимости (в отдельных случаях). Если вы подали заявление не по месту жительства, не объяснив причину этого, вы тоже можете получить отказ.

Будьте внимательны или обратитесь за помощью к специалистам, и всё обязательно получится.

Нужна помощь в подборе кассового аппарата?

Не теряйте время, мы окажем бесплатную консультацию и подберем подходящий кассовый аппарат для ИП.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Понравилась статья? Поделись ею в соцсетях.

Также читают:

Что открыть: ИП или ООО. Плюсы и минусы, отличия

Что открыть: ИП или ООО – каждый начинающий предприниматель стоит перед таким выбором. Плюс и минусы есть и у того, и у другого, при выборе нужно отталкиваться от предполагаемого масштаба…

940

Узнать больше

Самозанятые или ИП: что лучше выбрать?

Самозанятые или ИП? Чтобы определиться, что подходит лучше в конкретной ситуации, нужно серьёзно изучить вопрос. Часть предпринимателей рассматривает возможность перейти в самозанятость, чтобы уменьшить количество налогов. В данном материале рассмотрим…

989

Узнать больше

Обязательна ли касса для ИП

На вопрос обязательна ли касса для ИП ответит федеральный закон №54 о применении контрольно-кассовой техники на территории Российской Федерации и Федеральный Закон №422 о проведении эксперимента по самозанятым. Рассмотрим вопрос…

501

Узнать больше

Проверки бизнеса в 2021 году: какие проверки ждут ИП, план

Проверки бизнеса в 2021 году будут проходить согласно плану, который заранее был составлен генпрокуратурой. Данный план был сформирован для контролирования деятельности юридических лиц, а также индивидуальных предпринимателей. Ознакомиться с содержимым…

512

Узнать больше

Бухгалтерская консультация:

актуально на 22 сентября 2020 г.

Открытие ИП в 2020 году: пошаговая инструкция

143

Гражданину, решившему зарегистрироваться в качестве индивидуального предпринимателя, необходимо предпринять для этого ряд нехитрых действий. Как открыть ИП самостоятельно, вы узнаете из нашей консультации.

Плюсы и минусы ИП

Прежде чем регистрироваться в качестве индивидуального предпринимателя, имеет смысл взвесить все «за» и «против» ИП. В этом вам поможет наш отдельный материал.

Итак, по общему правилу чтобы стать индивидуальным предпринимателем, гражданину нужно представить в регистрирующую ИФНС (п. 1 ст. 22.1 Федерального закона от 08.08.2001 N 129-ФЗ):

- заявление на регистрацию ИП (об этом заявлении ниже мы расскажем подробнее);

- копию паспорта гражданина РФ;

- документ, подтверждающий уплату госпошлины. Размер госпошлины за регистрацию физлица в качестве ИП составляет 800 руб. (пп. 6 п. 1 ст. 333.33 НК РФ).

В некоторых случаях могут понадобиться дополнительные документы. Например, если гражданин планирует вести определенные виды деятельности в сфере образования несовершеннолетних, помимо вышеуказанных документов потребуется справка о наличии/отсутствии судимости.

Заявление на открытие ИП

Заявление на открытие ИП подается по форме Р12001 (Приложение N 13 к Приказу ФНС России от 25.01.2012 N ММВ-7-6/25@).

Бесплатно скачать бланк заявления на регистрацию ИП можно в системе КонсультантПлюс. Также вы можете ознакомиться с образцом заполнения формы Р12001.

Обратите внимание, что с 25.11.2020 вступит в силу Приказ ФНС России от 31.08.2020 N ЕД-7-14/617@, которым утверждается новая форма Р12001. Соответственно, начиная с этой даты заявление на открытие ИП необходимо подавать по обновленной форме.

Открытие ИП в 2020 году (пошаговая инструкция): порядок подачи документов

Подать документы можно (п. 1 ст. 9 Федерального закона от 08.08.2001 N 129-ФЗ):

- непосредственно в регистрирующую ИФНС;

- через МФЦ (в некоторых регионах).

Также документы можно направить:

- почтой ценным письмом с описью вложения;

- в электронном виде (в том числе через портал Госуслуг). При таком способе отправки документы необходимо подписать усиленной квалифицированной электронной подписью.

При подаче документов в регистрирующую ИФНС или через МФЦ при себе нужно иметь паспорт. При отправке документов по почте подлинность подписи на заявлении об открытии ИП необходимо будет засвидетельствовать у нотариуса (п. 1.2 ст. 9 Федерального закона от 08.08.2001 N 129-ФЗ).

Для того, чтобы зарегистрировать гражданина в качестве ИП, налоговикам отводится 3 рабочих дня со дня представления документов, необходимых для такой регистрации (п. 3 ст. 22.1 Федерального закона от 08.08.2001 N 129-ФЗ).

Открытие ИП: процедура регистрации индивидуальных предпринимателей может измениться

Законодатели предлагают скорректировать порядок регистрации физлиц в качестве ИП. Например, планируется ввести еще один способ подачи документов на регистрацию – через Личный кабинет на сайте ФНС.

Заявление о закрытии ИП

Чтобы официально перестать быть ИП, гражданину опять-таки необходимо обратиться в регистрирующую ИФНС. Подробнее о процедуре закрытия ИП вы можете прочитать здесь.

Материалы по теме

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Реклама. ООО НПО «ВМИ — Координационный Центр Сети КонсультантПлюс»

Опрос

Признавались ли сделки между вашей фирмой (ИП) и контрагентом недействительными через суд?

Автор: Дарья Волохова, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», декабрь 2019

В России каждый гражданин старше 18 лет может стать индивидуальным предпринимателем, пройдя все этапы регистрации. В 2020 г. они будут значительно упрощены, так как появится возможность по составлению и подаче всех необходимых документов через Интернет.

Этапы регистрации ИП

В момент регистрации физического лица в качестве индивидуального предпринимателя важно выполнить все основные требования, предъявляемые к порядку подачи документов и их формирования, иначе налоговые органы могут отказать в создании.

Весь процесс создания ИП подразделяется на три основных этапа:

-

сбор необходимой документации;

-

подача документов в налоговую инспекцию;

-

получение документов, подтверждающих факт созданного ИП.

Число этапов может отличаться друг от друга в зависимости от выбранной системы налогообложения, к примеру, если будущий предприниматель планирует применять упрощенную систему налогообложения, то ему следует дополнительно подать заявление в налоговый орган о переходе на УСН. Для того чтобы выбрать наиболее выгодную систему налогообложения, программой «1С:Бухгалтерия предприятия 8» предусмотрен отдельный сервис по сравнению режимов, который находится в разделе «Руководителю», в графе «Планирование».

Рассмотрим подробнее каждый из этапов регистрации индивидуального предпринимателя.

Этап 1 – сбор всех необходимых документов

Для того чтобы зарегистрироваться в качестве индивидуального предпринимателя, следует подготовить требуемые документы, перечень которых регламентирован Федеральным законом от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

После того как все документы собраны, потенциальному предпринимателю необходимо заплатить государственную пошлину за открытие ИП – важно сделать это до подачи документации в налоговую. Размер госпошлины составляет 800 руб. (или 560 руб., если оплачивать пошлину на сайте ФНС или через Госуслуги).

Этап 2 – подача документов в налоговую инспекцию

Для регистрации ИП понадобится подать следующие документы:

-

копию паспорта гражданина РФ или иной документ, удостоверяющий личность;

-

заявление о государственной регистрации, подписанное предпринимателем;

-

документ, подтверждающий уплату государственной пошлины в бюджет (квитанция);

-

для иностранцев или лиц без гражданства – копию документа, который подтверждает адрес места жительства, либо временной регистрации, а также нотариальный перевод иностранного паспорта.

Также для определенных видов деятельности налоговая может запросить справку об отсутствии судимости.

Собранная для регистрации ИП документация должна быть подана в ИФНС по месту жительства предпринимателя. В случае если нет постоянной прописки, то документы подаются в налоговый орган по месту временной регистрации.

Есть несколько способов подачи документов в налоговый орган:

-

лично, передав комплект документов представителю ИФНС;

-

через МФЦ самостоятельно, либо через доверенное лицо;

-

с помощью нотариуса, предварительно заверив свои документы электронной подписью;

-

отправив по почте, но в данном случае за счет пересылок период регистрации может составить месяц;

-

через Интернет, воспользовавшись Единым порталом государственных услуг или же специальным сервисом «Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателей».

Если документы подаются не лично предпринимателем, а через представителя, то ему необходимо оформить нотариальную доверенность на это лицо, если отправляются по почте – следует посылать ценным письмом с описью вложения и уведомлением по адресу соответствующей налоговой инспекции.

Этап 3 – получение документов, подтверждающих факт созданного ИП

На рассмотрение заявления о регистрации ИП предусмотрено три дня. В случае положительного ответа, предпринимателю выдается Лист записи ЕГРИП, соответствующий форме № 60009 и Свидетельство ИНН, если ранее у предпринимателя его не было.

После подтверждения регистрации индивидуальный предприниматель будет зарегистрирован в качестве страхователя в ПФР и ФОМС РФ автоматически согласно данным, которые передадут из ИФНС. В свою очередь, чтобы зарегистрироваться в ФСС РФ заявление придется подавать самостоятельно.

При отказе в регистрации налоговая инспекция отправляет ответ по электронной почте с обоснованием отказа.

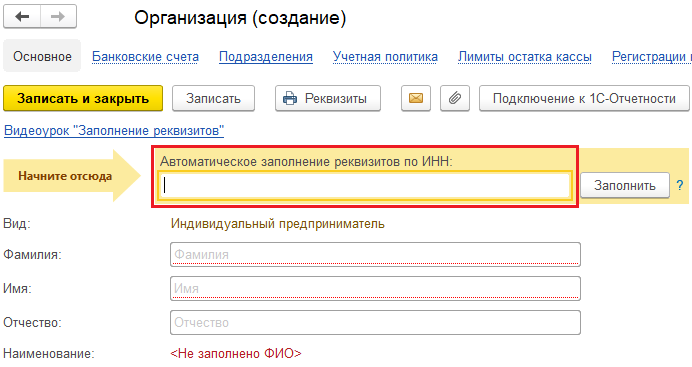

Как создать новую организацию в программе «1С:Бухгалтерия 8»

Для того чтобы в программе зарегистрировать новую организацию – индивидуального предпринимателя, необходимо при создании выбрать соответствующий вид организации (раздел «Главное» – «Организации» – «Создать» – «Индивидуальный предприниматель»).

В программе также есть возможность заполнения реквизитов организации по данным из государственных реестров – для этого необходимо ввести только ИНН индивидуального предпринимателя и все данные подтянутся автоматически и будут соответствовать данным, приведенным в Листе записи ЕГРИП.

Правила государственной регистрации

Порядок регистрации индивидуального предпринимателя

Пошаговая инструкция:

1

Формируем пакет документов

Если вы совершеннолетний гражданин Российской Федерации, для регистрации вам потребуются следующие документы:

- заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя (форма № Р21001);

- квитанция об уплате госпошлины в размере 800 руб. Сформировать квитанцию на уплату госпошлины можно с помощью сервиса «Уплата госпошлины».

Внимание! С 01.01.2019 при направлении документов для государственной регистрации в форме электронных документов, в том числе через МФЦ и нотариуса, уплачивать государственную пошлину не требуется!

Подпись на заявлении, а также копия паспорта должны быть засвидетельствованы в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт, а также при представлении документов в электронном виде, подписанных усиленной квалифицированной подписью заявителя

2

Определяем, в какой налоговый орган подать документы

Государственная регистрация физического лица в качестве индивидуального предпринимателя осуществляется в специально уполномоченном на регистрацию предпринимателей налоговом органе по месту его жительства, то есть по месту регистрации, указанному

в паспорте.

В случае, если в паспорте отсутствует место регистрации, то государственная регистрация индивидуального предпринимателя может быть осуществлена в специально уполномоченном на регистрацию предпринимателей налоговом органе по месту пребывания.

Перейти Узнать номер, адрес и реквизиты налоговой инспекции можно с помощью сервиса:

«Адрес и платежные реквизиты Вашей инспекции»

3

Представляем документы

Документы могут быть переданы в налоговую инспекцию любым удобным для вас способом:

- непосредственно в инспекцию — лично.

- в многофункциональный центр — лично. Информацию об оказании данной услуги в Вашем МФЦ необходимо уточнить на сайте МФЦ.

- обратиться к нотариусу.

Инспекция примет документы и выдаст (направит) расписку в их получении.

4

Получаем документы о государственной регистрации

Если все документы в порядке, через 3 рабочих дня в налоговой инспекции вы можете получить:

- лист записи ЕГРИП.

Документы можно забрать лично или через представителя по нотариально удостоверенной доверенности. Их могут направить в ваш адрес и по почте. В пределах территории Москвы документы можно получить также через DHL Express и Pony Express.

Требования к индивидуальным предпринимателям лояльнее, чем к юрлицам. Штрафы для ИП меньше, чем штрафы для ООО. Вести бизнес в форме ИП — удобно, особенно для тех, кто только начинает своё дело.

Процедура создания ИП несложная. Мы подготовили инструкцию, как самостоятельно открыть ИП и что сделать сразу после открытия, чтобы потом спокойно работать.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Выбрать коды ОКВЭД

Человек, планирующий открывать ИП, уже имеет представление о том, чем будет заниматься. Теперь надо правильно выбрать основной и дополнительные коды деятельности по ОКВЭД, чтобы в дальнейшем избежать штрафов и лишних расходов.

ОКВЭД — это классификатор видов предпринимательской деятельности, в котором каждому виду деятельности соответствует свой числовой код. С помощью кодов государство понимает, чем занимается тот или иной предприниматель. Вот несколько советов по выбору кодов:

Совет 1. В качестве основного кода предпринимательской деятельности выбирайте ту деятельность, от которой планируете получать больше всего доходов. Если проверяющие органы узнают, что основная деятельность предприятия ведётся не по основному выбранному коду, бизнесмену грозит штраф по ст. 14.25 КоАП от пяти тыс. руб. А проверить очень легко: узнать, по каким направлениям деятельности предприниматель заключает сделки. И если сделки не соответствуют выбранным видам деятельности, возможен штраф. Плюс к тому, могут возникнуть сомнения в благонадежности ИП, а это дополнительные проверки налоговиков, контагентов и банка, который обслуживает расчётный счёт ИП.

Совет 2. По основному коду определяется опасность работы, следовательно, рассчитывается размер страховых взносов на травматизм. И чем опаснее деятельность, тем больше взносов придётся платить за сотрудников.

Совет 3. По правилу — основной код один, а дополнительных может быть сколько угодно. Но это не означает, что нужно вписать в заявление как можно больше дополнительных кодов. От выбранных кодов зависит возможность использования специальных налоговых режимов: может случиться, что предприниматель указал больше кодов «на всякий случай», но из-за этих кодов он не сможет перейти на более выгодные режимы — патент или вменёнку. Или другая история, когда добавил побольше кодов, но оказалось, что по одному из видов деятельности требуется лицензия. А на деле бизнесмен этой деятельностью даже не занимается.

Чтобы не создавать себе лишних проблем, укажите только ту деятельность, которой реально планируете заниматься. И обязательно проверьте, разрешено ли на ней использовать льготный налоговый режим и не нужна ли лицензия.

Важно. Коды выбирайте по новому ОКВЭД-2, иначе заявление не примут. На третьей странице заявления о регистрации в качестве ИП (о нём далее) нужно указать один основной код и несколько дополнительных, состоящих из не менее чем четырёх цифр. Если после создания ИП решите заняться новыми видами деятельности, нужно будет заполнить форму P24001, вписав в неё новые коды, и подать в налоговую.

Выбрать налоговый режим для будущего предприятия

От налогового режима зависит сумма налогов, подлежащая к уплате, а также количество налоговой отчётности. Индивидуальный предприниматель может выбрать один из шести налоговых режимов. Коротко расскажем о преимуществах и недостатках каждого:

ОСНО. Общая система налогообложения обязывает уплачивать 13% НДФЛ, налог на имущество, а также до 20% НДС. Это самая сложная в использовании система, поскольку требуется не только платить огромные налоги, но и по каждому налогу отдельно отчитываться. Поэтому без опытного бухгалтера, а лучше штата бухгалтеров, либо же бухгалтерии на аутсорсинге не обойтись. ОСНО подойдёт, если предприниматель сотрудничает с крупными фирмами, принимающими к вычету НДС, а также не хочет быть ограничен по размеру дохода и численности сотрудников. Начинающим бизнесменам лучше выбрать налоговый режим попроще, освобождающий от уплаты НДФЛ, налога на имущество и НДС. А на общую систему перейти в будущем, если возникнет такая необходимость.

УСН. Упрощёнка — самый часто используемый налоговый режим. Это минимум отчётности — декларация раз в год, и лояльные налоговые ставки — либо 6% от доходов, либо 15% от «доходы минус расходы» (в регионах возможна ставка меньше 15%). УСН «доходы» подойдет тем ИП, у которых небольшие расходы, например, риэлторам. УСН «доходы минус расходы» будет выгодна предпринимателям с большими расходами, например, занятым в торговле или сфере обслуживания — кафе, ресторанам.

ЕСХН. Если предприниматель получает более 70% дохода от сельскохозяйственной деятельности, разумно выбрать единый сельхозналог. Налоговая ставка по нему составляет 6% от «доходы минус расходы» (в субъектах ставка может быть снижена до 0), декларацию нужно подавать раз в год.

ЕНВД. Предприниматели, перешедшие на вменёнку, платят налог не с реального дохода, а с «вменённего» государством. И это очень выгодно, потому что на деле этот «вменённый» доход оказывается гораздо ниже реального. Единый налог на вменённый доход могут использовать ИП, оказывающие бытовые услуги, услуги по перевозке, занимающиеся торговлей в розницу. Однако с 2021 года ЕНВД скорее всего отменят и придётся переходить на другой налоговый режим.

Патент. Патентная система налогообложения доступна только индивидуальным предпринимателям. При этом ИП не платит налог, а как бы покупает у государства право заниматься предпринимательской деятельностью. Купить патент можно, если ремонтировать обувь, оказывать парикмахерские услуги, стеклить балконы и производить другие виды деятельности, перечисленные в ст. 346.43 НК. В этой же статье названы условия, при которых разрешено использование патента, например, не более 15 сотрудников в штате. Воспользуйтесь сервисом расчёта патента на сайте ФНС, чтобы узнать стоимость патента по выбранному виду деятельности.

Налог на профессиональный доход. Плательщики НПД уплачивают только 4% с дохода при работе с физлицами и 6% с дохода при работе с юрлицами. Они освобождаются от прочих налогов, отчётности и уплаты страховых взносов. Индивидуальный предприниматель, не имеющий работников, также может стать самозанятым. Подробно о режиме самозанятости для ИП мы писали в статье «Стать самозанятым и сохранить ИП».

Уведомление о переходе на льготный налоговый режим лучше подавать сразу с заявлением на открытие ИП. Если не подали сразу, даётся ещё 30 дней на выбор системы налогообложения, иначе налоговая автоматически присвоит ОСНО.

Кстати, с 01.01.2020 предпринимателям, торгующим обувью, лекарствами и меховыми изделиями, запрещено использовать ЕНВД или патент. Таким ИП лучше перейти на упрощёнку.

Важно. Впервые зарегистрированные ИП, использующие упрощёнку или патент, могут рассчитывать на налоговые каникулы. Но нулевая ставка по налогу действует не во всех регионах и не по всем видам деятельности. Поэтому лучше уточнить в своей ИФНС о возможности использования налоговых каникул.

Подать документы на открытие в налоговую

Чтобы индивидуальное предприятие начало существовать юридически, его следует зарегистрировать в ФНС. Для этого необходимы следующие документы:

- Заявление P21001 о регистрации физлица в качестве ИП. В заявлении нужно указать ФИО, дату и место рождения, сведения о гражданстве, паспортные данные, адрес, коды по ОКВЭД, телефон, адрес электроники и поставить подпись. Бумажное заявление должно быть заполнено печатными буквами.

- Копия паспорта.

- Копия ИНН.

- Квитанция об уплате госпошлины в размере 800 руб. Пошлину необходимо оплатить, если планируете подавать в налоговую бумажные документы лично или через доверителя. Сформировать квитанцию на оплату можно на сайте ФНС, оплатить там же, либо распечатать бумажную квитанцию. Подавая документы онлайн на сайте ФНС, на Госуслугах, через МФЦ или нотариуса, пошлину не надо платить.

Способов подачи документов несколько, выбирайте подходящий:

- Лично в налоговую. Документы следует подавать в налоговую по месту жительства физлица. Воспользуйтесь сервисом определения реквизитов ИФНС, чтобы не ошибиться. Личный визит защитит от возможных ошибок в заявлении, поскольку инспектор на месте проверит правильность заполнения.

-

По доверенности. В этом случае необходимо обратиться к нотариусу, чтобы он заверил подпись на заявлении, копии паспорта и ИНН, а также составил доверенность на представителя.

-

Через сайт ФНС или Госуслуги. Если обладаете квалифицированной электронной подписью, подавайте документы на сайте ФНС или на Госуслугах через личный кабинет. Это самый быстрый и бесплатный способ.

-

Через МФЦ. Зачастую удобнее идти с документами в МФЦ, нежели в налоговую. Тем более, что теперь при обращении через МФЦ регистрируют в три рабочих дня, как и при обращении в ИФНС. Но заранее узнайте, оказывает ли выбранный многофункциональный центр такую услугу через справочную.

Согласно ст. 22.1 ФЗ «О госрегистрации юрлиц и ИП», регистрация проходит в три рабочих дня со дня подачи документов. Подтверждение регистрации ИП — лист записи из ЕГРИП и уведомление о постановке на налоговый учёт.

Вот лист записи Единого госреестра индивидуальных предпринимателей.

Документы о регистрации поступят на указанную в заявлении электронную почту, поэтому важно правильно её указать.

Установить кассу, если она необходима открытому ИП

От использования онлайн-касс в 2020 году освобождены определенные категории предпринимателей, например, торгующие в киосках мороженым или разливными безалкогольными напитками, занимающиеся ремонтом обуви, изготовлением металлической галантереи и т.д. Полный перечень освобождённых категорий указан в ст. 2 ФЗ «О применении ККТ при осуществлении расчётов в РФ».

Также до 01.07.2021 онлайн-кассы могут не применять ИП без наёмного персонала, оказывающие услуги или работы, и торгующие товарами собственного производства.

Если ИП не попадает под освобождение от использования кассы или не имеет права на отсрочку, онлайн-кассу необходимо установить. Для этого потребуется купить саму кассу и фискальный накопитель — специальный чип, на котором будет храниться информация о совершенных операциях. Также потребуется заключить договор с оператором фискальных данных (ОФД), который будет передавать данные в налоговую. Кассовый аппарат необходимо зарегистрировать в налоговой, подав заявление через личный кабинет ИП на сайте ФНС.

Подключить онлайн-кассу можно в Делобанке: специалисты бесплатно доставят и подключат кассу, научат пользоваться, зарегистрируют онлайн–кассу в ФНС и заключат договор с ОФД. Предложение действует в городах, где есть офисы Делобанка — это большинство городов с населением от 500 тыс. человек. Заказать кассу можно по телефону 8 800 5000 700 или на странице «Онлайн-касса» на сайте банка.

Встать на учёт во внебюджетные фонды и получить коды статистики

Поскольку индивидуальный предприниматель обязан платить страховые взносы на пенсионное и медицинское страхование за себя, он должен встать на учёт в Пенсионный фонд и Фонд обязательного медстрахования.

Самостоятельно подавать документы не нужно. Согласно ст. 11 ФЗ «О госрегистрации юрлиц и ИП», налоговики в один рабочий день после регистрации предприятия сами передадут сведения о новом ИП во внебюджетные фонды. В три рабочих дня ПФР поставит бизнесмена на учёт. Затем Пенсионный фонд направит информацию об ИП в отделение ФОМС и вышлет на электронную почту уведомление о регистрации.

Становиться на учёт в Фонд социального страхования ИП, не имеющий наёмных сотрудников, не обязан. Можно встать на учёт, если хотите добровольно отчислять за себя страховые взносы на случай нетрудоспособности и материнства.

Но как только заключён первый трудовой или гражданско-правовой договор с сотрудником, предприниматель должен в 30 дней встать на учёт в Фонд соцстрахования в качестве работодателя. Для этого необходимо подать в отделение ФСС паспорт, выписку из ЕГРИП, ИНН, трудовой договор или трудовую книжку работника и заявление.

В три рабочих дня ФСС поставит предпринимателя на учёт и направит на электронную почту уведомление.

Ещё ИП понадобятся коды статистики для заполнения бухгалтерской и налоговой отчётности. Проще всего получить их с помощью сервиса Росстата, указав ИНН или ОГРНИП.

Получить лицензии, разрешения, чтобы законно заниматься предпринимательством

Если предприниматель занимается пассажироперевозками, фармацевтикой и другими видами деятельности, перечисленными в ст. 12 ФЗ «О лицензировании отдельных видов деятельности», ему необходимо получить лицензию. Процедура получения, а также требования к документам перечислены в ст. 13 этого же закона.

Для ИП, занимающихся бытовыми или гостиничными услугами, предусмотрена обязанность уведомить госорганы о начале работы. Перечень других работ и услуг, при которых нужно уведомлять госорганы, приведён в Постановлении Правительства №584.

Уведомление о начале предпринимательства можно подать непосредственно в проверяющий орган, например, Роспотребнадзор, или через МФЦ.

Открыть расчётный счёт для удобства расчётов с партнерами, внебюджетными фондами и сотрудниками

Расчётный счёт для ИП — право, а не обязанность. Предприниматель может рассчитываться наличными, но только если сумма в рамках одного договора не превышает 100 тыс. руб. На практике без расчётного счёта не обойтись по нескольким причинам:

-

По длящимся договорам, например, аренды оплата точно превысит 100 тыс. руб., значит нельзя будет расплачиваться наличными через какой-то срок.

-

Если контрагент переведёт деньги не на расчётный счёт ИП, а на обычный счёт физлица налоговая может расценить такой перевод как доход и потребовать от контрагента уплаты НДФЛ.

-

С расчётного счёта удобнее оплачивать страховые взносы и налоги. Туда же поступит излишне уплаченная сумма налога в случае ошибки.

Чтобы открыть расчётный счёт, нужно выбрать банк и подать заявление. Банки стараются всячески облегчить предпринимателю жизнь и предлагают множество сервисов: ведут бухгалтерию, предоставляют юридические консультации, назначают персональных менеджеров. Когда будете выбирать, где открывать счёт, обратите внимание на Делобанк: эта ссылка для открытия счёта даёт скидку на годовое обслуживание и три месяца бесплатной бухгалтерии.

Заказать печать

ИП обязан использовать печать, если оформляет трудовые договора, товарные чеки или накладные, собирается подавать заявку на участие в госзаказах. В остальных случаях печать не обязательна. Но её отсутствие всегда вызывает подозрения со стороны контрагентов. Лучше обзавестись печатью сразу после открытия ИП, чтобы все подписанные предпринимателем документы были единообразны.

Для заказа печати необходимо обратиться в сервис по их изготовлению с паспортом и заявлением. Также понадобится ИНН и ОГРНИП, так как эти реквизиты будут стоять на самой печати. Дизайн печати ничем не ограничен — печать будет выглядеть так, как вы захотите (в сервисе по изготовлению печатей вам наверняка предложат два—три варианта).

Это всё, что нужно сделать, чтобы открыть ИП и начать зарабатывать.

Чек-лист, как самостоятельно открыть ИП

-

Заранее выберите основной код и несколько дополнительных по ОКВЭД-2. Основной код — главная деятельность, приносящая самую большую прибыль. Дополнительные коды — вспомогательная деятельность, которой реально планируете заниматься.

-

Определитесь с налоговым режимом. Начинающим ИП подойдёт УСН или спецрежимы — ЕНВД и патент, если направление предпринимательства позволяет их использовать. ИП без сотрудников могут стать самозанятыми и платить только налог с дохода без какой-либо отчётности. -

Подайте документы на открытие лично в налоговую инспекцию или онлайн через Госуслуги, МФЦ, на сайте ФНС. -

Получите лист записи из ЕГРИП. -

Установите онлайн-кассу, если выбранный вид деятельности не предусматривает освобождение от её использования. -

Получите коды статистики через сервис Росстата, встаньте на учёт в ФСС, если нанимаете работников, закажите печать. -

Получите лицензии и разрешения, если они необходимы открытому ИП по виду деятельности. -

Откройте расчётный счёт, чтобы беспрепятственно перечислять и получать деньги.