Заявление на уменьшение патента

на страховые взносы

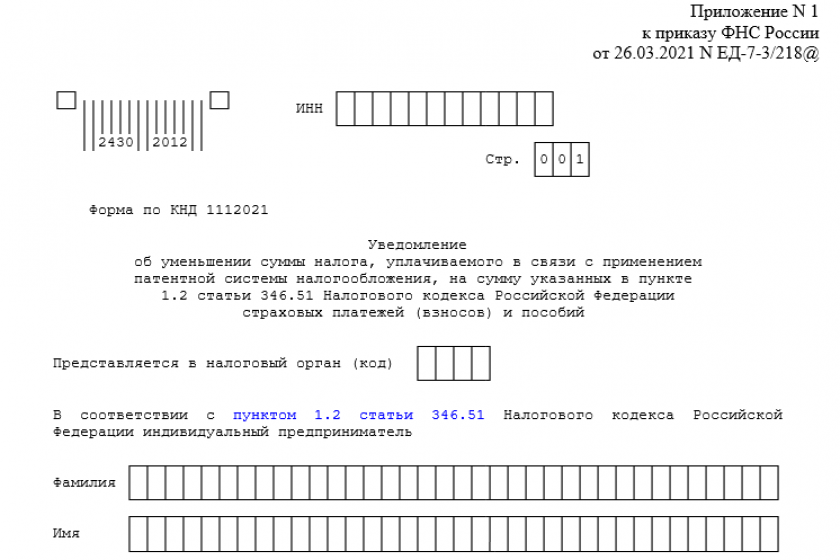

ИП на патенте могут уменьшать стоимость патента на страховые взносы, уплаченные за себя и за сотрудников. Вычитать можно только взносы, которые уплачены в том же календарном году, в котором действует патент. Чтобы уменьшить налог по патенту, нужно подать в налоговую уведомление по форме КНД 1112021.

Как заполнить форму КНД 1112021

Уведомление по форме КНД 1112021 состоит из трех частей:

- титульный лист;

- лист А, который содержит данные о патентах, по которым запрашивается вычет;

- лист Б, где указывается сумма страховых взносов, уменьшающая сумму патента.

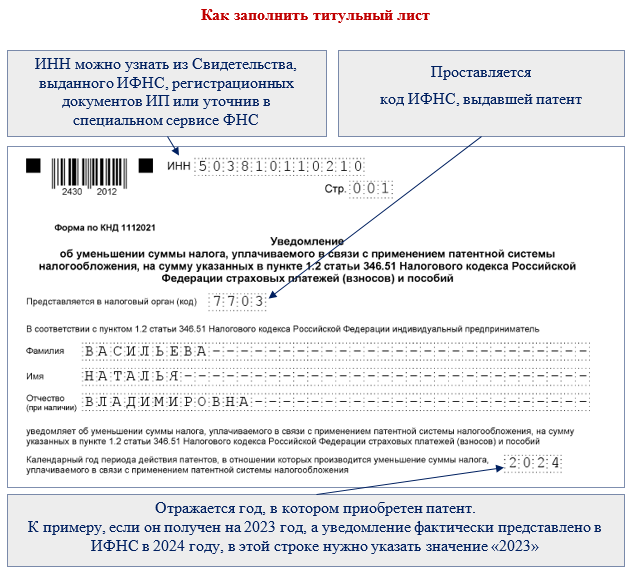

Титульный лист. Укажите код налогового органа, ИНН и ФИО предпринимателя, номер телефона, дату и календарный год периода действия патентов, по которым уменьшается налог. Поставьте подпись в нижней части формы.

Если уведомление подает представитель ИП, укажите реквизиты его нотариальной доверенности.

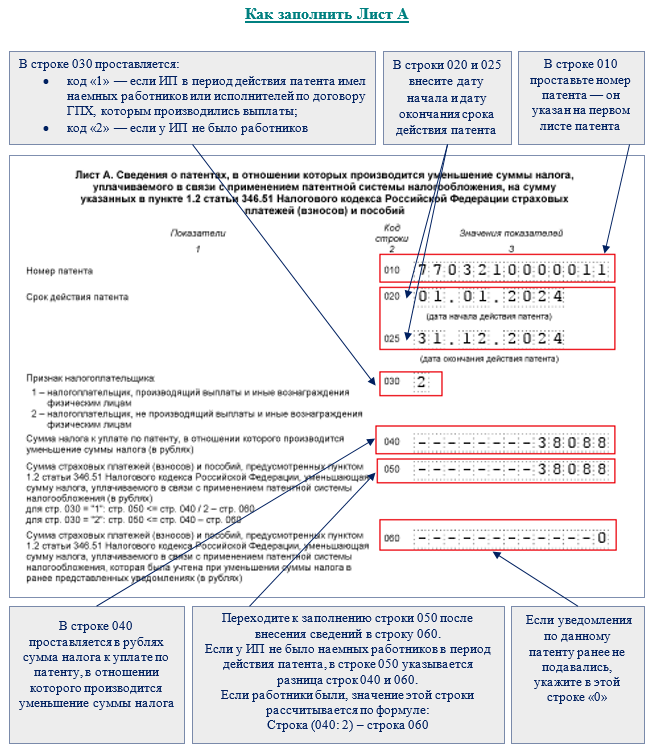

Лист А. Укажите данные патента и полную сумму налога, подлежащего уплате. Если у вас больше двух патентов, заполните несколько листов А.

Для каждого патента нужно заполнить все семь строк:

- Строка 010 — номер патента.

- Строка 020 — дата начала действия патента.

- Строка 025 — дата окончания действия патента.

- Строка 030 — признак налогоплательщика: ИП-работодатель указывает значение «1», а ИП без сотрудников — «2».

- Строка 040 — полная сумма налога к уплате по патенту.

- Строка 050 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога.

- Строка 060 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога, которая была учтена при уменьшении суммы налога в ранее представленных уведомлениях.

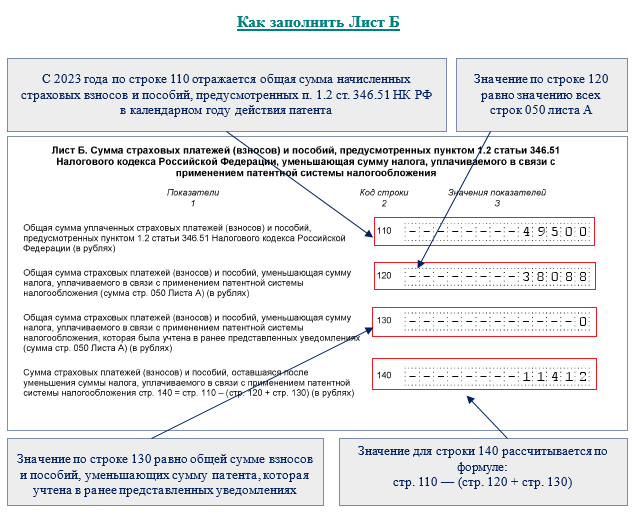

Лист Б. Укажите сумму уплаченных страховых взносов и сумму к вычету:

- Строка 110 — общая сумма взносов и пособий, уплаченных за себя и за сотрудников.

- Строка 120 — сумма взносов, которую вычитаем из патента.

— Если ИП работает без сотрудников и сумма уплаченных взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если сумма взносов меньше стоимости патента — сумму уплаченных взносов.

— ИП с сотрудниками могут уменьшить стоимость патента максимум на половину. Если сумма уплаченных взносов выше, в строке 120 нужно указать 50% стоимости патента.

- Строка 130 — общая сумма взносов и пособий, уменьшающая налог, которая была учтена в предыдущих уведомлениях: сумма строк 060 всех листов А.

- Строка 140 — сумма взносов и пособий, оставшаяся после уменьшения налога: строка 140 = строка 110 − (строка 120 + строка 130).

Почему налоговая может отказать в вычете

Если вы получили отказ в вычете, исправьте ошибки и подайте уведомление еще раз.

Налоговая может отказать по двум основным причинам:

- В уведомлении указаны суммы взносов и пособий, которые еще не были оплачены;

- Заявленная к вычету сумма больше, чем стоимость патента. В таком случае налоговая одобрит только вычет в пределах стоимости патента, а в зачете излишней суммы откажет.

Если налоговая не прислала отказ в течение 20 дней после подачи уведомления, считайте, что оно принято. Положительный ответ налоговая присылает не всегда.

Узнать подробнее о том, как уменьшать стоимость патента и правильно вести деятельность на этом режиме налогообложения можно нашей статье.

Уведомление на уменьшение ПСН на страховые взносы: срок подачи

Чтобы ИП уменьшить ПСН на взносы, нужно подать уведомление в налоговый орган, выдавший патент.

Делать это налоговики рекомендуют заранее. Конкретного срока по уведолению в законе нет, но его заблаговременная отправка позволит снизить налог и избежать начисления задолженности при списании суммы для уплаты патента с единого налогового счета ИП. Например, УФНС по Московской области просит подать уведомление не позднее чем за 20 рабочих дней до срока уплаты налога по ПСН.

Про изменения в ПСН с 2025 года читайте нашу статью.

Форма уведомления

В настоящее время действует форма уведомления об уменьшении суммы налога, уплачиваемого при ПСН, на сумму страховых взносов и пособий, выплачиваемых работникам (форма КНД 1112021), утв. приказом ФНС от 26.03.2021 № ЕД-7-3/218@. Скачать бланк можно, кликнув по картинке ниже:

Бланк уведомления об уменьшении суммы налога при ПСН на сумму страховых взносов и пособий

Скачать

Детально о том, как применяется вычет, читайте в готовом решении от «КонсультантПлюс». Пробный доступ к правовой системе можно получить бесплатно.

Ниже расскажем, как заполнять уведомление.

Сумма взносов в уведомлении

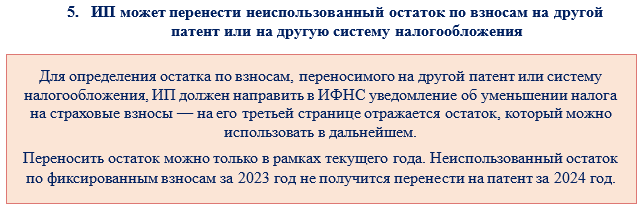

В листе «А» укажите сведения по каждому патенту, который уменьшаете на взносы и пособия. В строке 060 по каждому патенту отразите взносы, на которые уменьшили налог по этому патенту в предыдущих уведомлениях.

В листе «Б» в строке:

- 110 — укажите общую сумму уплаченных в рамках патентной системы страховых взносов и пособий за работников и подлежащих уплате в календарном году действия патента фиксированных взносов ИП за себя;

- 120 — общую сумму взносов и пособий, уменьшающую налог по патентам, в отношении которых подается уведомление (сумма значений строк 050 листа А);

- 130 — указывается общая сумма взносов и пособий, учтенная ранее, — сумма значений строк 060 листа А.

Пример заполнения уведомления есть в «КонсультантПлюс». Получите пробный демо-доступ и бесплатно переходите в материал.

Признак налогоплательщика

Признаков налогоплательщика два:

- «1» — налогоплательщик, производящий выплаты и иные вознаграждения физлицам;

- «2» — налогоплательщик, не производящий выплаты и иные вознаграждения физлицам.

Признак нужно заполнить по каждому патенту, который уменьшается на взносы и пособия.

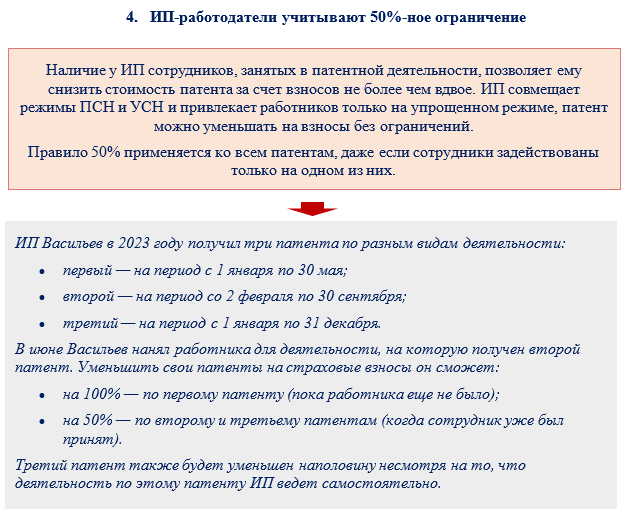

Если в календарном году у предпринимателя куплены несколько патентов и хотя бы по одному из них используется наемный труд, признак «1» указывается в отношении всех патентов, у которых период действия приходится на период, в котором ИП использовал труд наемных работников.

Отказ в уменьшении патента на взносы

Не забывайте, что налоговая может отказать ИП в уменьшении стоимости патента, если:

- он не уплатил взносы, которые указаны в уведомлении;

- указал в уведомлении сумму взносов и пособий, в размере большем, чем можно взять к уменьшению.

Отказ инспекция оформляет соответствующим уведомлением. Для этого применяется форма, утв. приказом ФНС от 24.03.2021 № ЕД-7-3/217@.

Уведомление о перерасчете уменьшения налога при ПСН (форма с 01.11.2024)

Если ИП уменьшил стоимость патента на сумму взносов за год, но впоследствии обязательство по взносам оказалось меньше, ФНС пересчитает сумму примененного вычета и направит уведомление о перерасчете с указанием причины:

- утрата статуса ИП;

- переход на НПД;

- подача ИП заявления об освобождении от уплаты страховых взносов и соответствующих подтверждающих документов,

а также суммы налога по ПСН, которую ИП должен уплатить в связи с перерасчетом, в разбивке по патентам.

Форма уведомления утв. приказом ФНС от 14.06.2024 № ЕД-7-3/462@ и начнет применяться с 1 ноября 2024 года (см. Информацию ФНС от 09.10.2024).

Процедура уменьшения патента на страховые взносы неоднократно изменялась: от сложного и непонятного к упрощенному. Расскажем, как менялись правила и как они выглядят сейчас.

Содержание

- Уменьшение патента до 2023 года

- Правила-2023 до появления закона 389-ФЗ

- Правила-2023 после вступления в силу закона 389-ФЗ

- Что учесть при уменьшении патента с 2023 года

- Заполняем уведомление об уменьшении патента на взносы

- Как и куда направить уведомление

- Запомните

Заявление на уменьшение патента на страховые взносы (форма КНД1112021) — Скачать образец

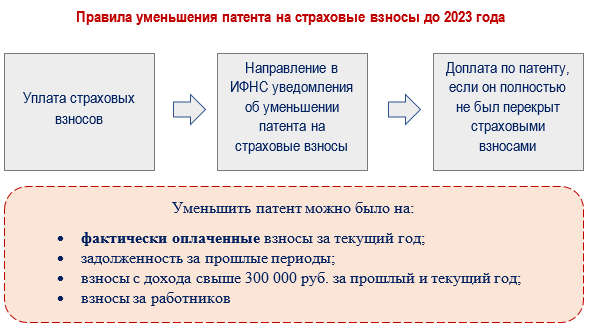

Уменьшение патента до 2023 года

Возможность снижать платеж по патенту на взносы появилась у ИП с 2021 года. Ранее плательщики данного режима налогообложения не могли воспользоваться этой льготой и платили одновременно и налог по ПСН, и страховые взносы. Поправки, внесенные в НК РФ Федеральным законом от 23.11.2020 N 373-ФЗ, уравняли в этом вопросе патентщиков с упрощенцами.

Изначально процедура состояла из следующих этапов:

Дата оплаты взносов имела решающее значение. Взносы, оплаченные в следующем году за предыдущий год, могли уменьшать стоимость патента только в следующем году.

Правила-2023 до появления закона 389-ФЗ

С введением ЕНП и ЕНС деньги в счет уплаты налоговых обязательств стали зачисляться на единый счет «обезличено» (без привязки к конкретному налогу) и списываться налоговиками при наступлении платежного срока. По задумке законодателей это должно было существенно облегчить жизнь налогоплательщиков.

Однако для патентных предпринимателей все усложнилось — налоговики не могли распознать поступившие на ЕНС средства: были они взносами или иными платежами. Тогда Минфин и ФНС предложили тем, кто применяет патентную систему, поступать так:

При этом от патентного ИП требовалось обеспечить положительное сальдо по ЕНС на обе даты:

- списания взносов;

- оплаты патента.

Предложенная схема вызвала негативную реакцию среди налогоплательщиков. Процедура не только усложнилась, но и дополнилась лишним действием — необходимостью оформления квалифицированной подписи для заполнения заявления о зачете.

Законодатели пошли навстречу предпринимателям и предложили альтернативный вариант — без подачи заявления, но с перечислением взносов отдельной платежкой. Но и тут не обошлось без сложностей: банки стали отказываться принимать платежки, потому что требования к их заполнению изменились, а нормативный акт, официально утвердивший бы эти требования для работы банков с ними, принят еще не был.

Сложности возникли и с обеспечением положительного сальдо, так как из разъяснений контролирующих органов было непонятно, на какой срок необходимо обеспечить переплату по ЕНС: на дату списания взносов или на дату оплаты патента. Так же возникали вопросы: что будет, если на дату списания взносов на ЕНС нет достаточной суммы для их оплаты, и будет ли это являться основанием для отказа в уменьшении патента.

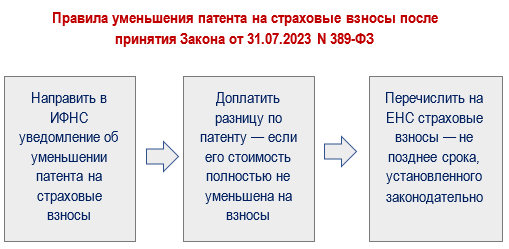

Правила-2023 после вступления в силу закона 389-ФЗ

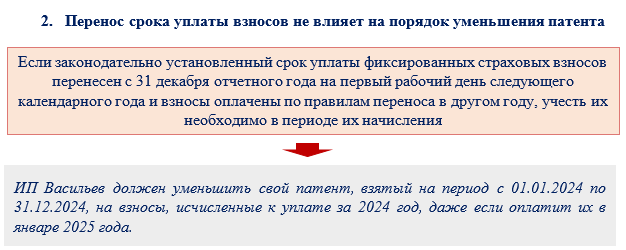

Благодаря Федеральному закону от 31.07.2023 N 389-ФЗ удалось «обнулить» вышеописанные сложности — уменьшать патент разрешили на сумму взносов, не оплаченных, но подлежащих оплате в текущем году.

Новая схема действует так:

Новый порядок уменьшения патента на страховые взносы действует с 1 января 2023 года.

Рассмотрим новые правила детально.

Что учесть при уменьшении патента с 2023 года

Если ИП совмещает режимы налогообложения и задействует работников одновременно в деятельности по ним, взносы распределяются пропорционально доле доходов, приходящихся на каждый спецрежим.

Заполняем уведомление об уменьшении патента на взносы

Без уведомления ИП не сможет уменьшить патент на взносы: налоговики самостоятельно зачет не проведут, а с ЕНС ИП спишутся и взносы, и сам патент.

Уведомление об уменьшении патента на страховые взносы заполняется по форме, утв. Приказом ФНС от 26.03.2021 N ЕД-7-3/218@. Начиная с 2023 года уведомление можно подавать один раз — без разбивки на две части. Ранее ИП подавал уведомление дважды, если не мог единовременно оплатить сразу всю сумму взносов за год и уменьшить на них патент.

Уведомление об уменьшении патента на страховые взносы состоит из 3 листов: титульного, листов А и Б. Все они обязательны к заполнению и представлению в ИФНС.

Остальные строки Листа А заполняются, если ИП уменьшает сразу несколько патентов. Если уведомление подается в отношении только одного патента, строки прочеркиваются.

Если ИП получил два патента в разных субъектах, например, на деятельность по перевозке пассажиров в Москве и Московской области, то по каждому из патентов потребуется составить отдельное уведомление, так как подаваться они будут в разные ИФНС и отправить одно уведомление сразу на два патента не получится.

Скачать образец уведомления

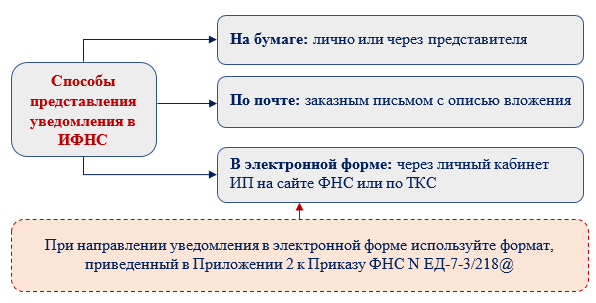

Как и куда направить уведомление

Уведомление подайте в инспекцию, которая выдала патент.

Запомните

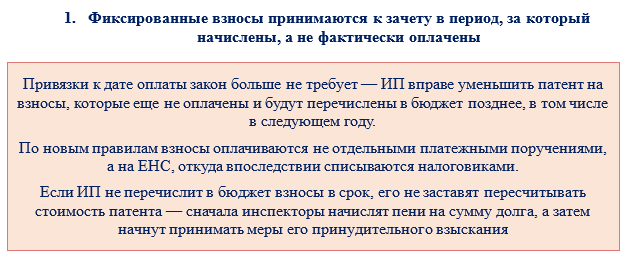

- Закон N 389-ФЗ от 31.07.2023 изменил прежний порядок уменьшения стоимости патента на взносы — с 01.01.2023 фактическая оплата взносов для целей уменьшения на них налога по ПСН больше не имеет значения.

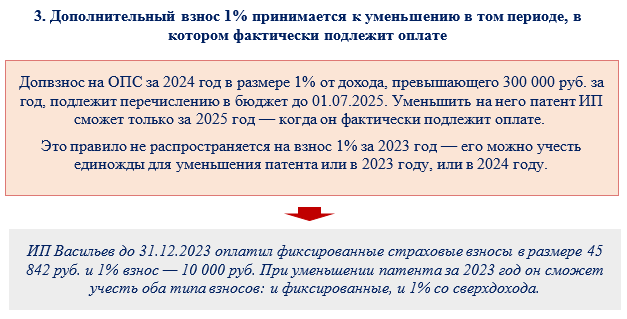

- Патент в 2024 году можно уменьшать на:

- фиксированные страховые взносы за 2024 год;

- 1% взнос с дохода свыше 300 000 руб. за 2023 год;

- задолженность по взносам за периоды до 2023 года, которая погашена в 2024 году;

- взносы за работников.

- Для уменьшения налога по ПСН на страховые взносы необходимо подать специальное уведомление в ИФНС, выдавшую патент.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней

бесплатно

Предприниматель, который работает без персонала, вправе уменьшить ПСН на величину уплаченных фиксированных страховых взносов на всю сумму патента. Если работники у ИП есть, он может снизить цену патента в период его действия на сумму до 50%. Снижение допускается за счет суммы взносов, заплаченных им за себя и своих сотрудников. При этом порядок оплаты определяется сроком действия документа ПСН, а также размеров уплаченных сборов. Плательщику (ИП) следует принять во внимание следующие типичные ситуации:

- Срок действия патента — месяц: цену уменьшают на взносы, оплату больничного бюллетеня, которые выплачены в этом месяце.

- Срок действия патента — больше месяца: цену уменьшают на взносы, оплату больничного бюллетеня, выплаченные на протяжении действующего срока.

- Заплаченная сумма сборов больше, чем стоимость: переплату учитывают в последующих патентах.

Для целей уменьшения цены патента, за исключением взносов на травматизм, засчитывают (п. 1.2 ст. 346.51):

- фиксированные взносы, которые платит за себя ИП;

- обязательные, уплаченные за работников;

- оплату первых 3 дней болезни;

- дополнительные сборы: 1% от суммы превышения (когда годовой доход ИП больше 300 000 руб.).

Пример. ИП приобрел трехмесячный патент со сроком действия 01.03.2021 — 31.05.2021. Его цена равняется 10 тыс. руб. За период его действия ИП перечислил взносы на сумму 25 тыс. руб. Переплата составляет 15 тыс. На нее ИП сможет уменьшить стоимость следующего патента, который он получит в 2021 году.

Образец заполнения уведомления об уменьшении налога по ПСН

Чтобы уменьшить налог (стоимость), нужно подать в ИФНС уведомление (КНД 1112021). Его бланк (состоит из титула и двух листов) применяется с 11.07.2021. Утвержден Приказом ФНС № ЕД-7-3/218@ от 26.03.2021.

На титуле указывают:

- код ИФНС;

- данные плательщика (ФИО, ИНН, контакты);

- период действия ПСН, по которому уменьшают налог — соответствующий календарный год;

- подпись.

Отдельный лист «А» заполняют на каждый патент, записывая:

- реквизиты патента (ов), вместе с ценой, которая подлежит уменьшению, и его сроками;

- признак плательщика (ИП с работниками либо без);

- сумму взносов и госпособий, на которую будут уменьшать.

Контрольные соотношения. Если строка 030 с признаком 1, тогда строка 050< = с. 040 / 2 с. — 060. Если строка 030 с признаком 2, тогда строка 050 < = (с. 040 — с. 060).

По листу «В» отображают:

- стр. 110: совокупную стоимость патентов для вычета (суммируют все строки 030 Листа А);

- стр. 120: размер взносов и госпособий к вычету (если ИП без работников, а величина взносов больше стоимости, то записывают всю стоимость, а если их величина меньше стоимости, то указывают сумму перечисленных сборов);

- стр. 130: совокупную величину взносов, госпособий, учтенную ранее (т. е. сумма с. 150 Листа А);

- стр. 140: остаток после уменьшения стоимости (т. е. с. 110 — (с. 120 + с. 130)).

Образец заполненного уведомления. ИП работает без персонала на патенте, который действует 01.06.2021 — 31.08.2021. За него ИП должен заплатить до 31 августа 38 000 руб. Заплатив за себя фиксированные сборы (40 874 руб.) ИП подает в ИФНС уведомление для уменьшения налога. Бланк заполняет следующим образом:

- Лист А:

- стр. 020: 01.06.2021;

- стр. 025: 31.08.2021;

- стр. 030: 2;

- стр. 040: 38 000;

- стр. 050: опять 38 000, поскольку взносы превысили стоимость патента, к вычету принимают его цену.

- Лист В:

- стр. 110: 40 874;

- стр. 120: величину вычета = 38 000;

- стр. 130: не заполняется, т. к. вычет применяется впервые;

- стр. 140: остаток = 2 874 (т. е. 40 874 — 38 000).

Остаток (2 874) подлежит зачету при покупке последующих патентов в 2021 г.

Источник

Уведомление об уменьшении патента заполняют предприниматели, чтобы получить вычет по взносам на ПСН. Заполнить уведомление без ошибок поможет наша инструкция. Также в статье можно бесплатно скачать образец и бланк нового уведомления.

Над статьей работали:

редактор: Коротаева Юлия

Содержание

- Как правильно заполнить форму КНД 1112021

- Скачать бланк формы КНД 1112021

- Образец заполнения КНД 1112021

Типовая форма уведомления об уменьшении патента и правила ее заполнения утверждены Приказом ФНС РФ от 26.03.2021 № ЕД-7-3/218. Бланк можно заполнить в письменной или электронной форме.

Уведомление по форме с цифровым кодом 1112021 состоит из трех отдельных разделов. Все листы заявления КНД 1112021 заполняются в обязательном порядке. Сначала идет титульный лист с общей информацией об ИП, затем лист А, на котором заполняется актуальные данные о полученных патентах. Далее на последнем листе Б указывается сумма, подлежащая вычету.

Предприниматели без работников вправе указать в заявлении об уменьшении патента сумму обязательных страховых взносов, уплаченных за себя. Это фиксированные взносы на ОПС и ОМС, а также доплата пенсионных взносов с доходов свыше 300 тыс. рублей. В этом случае налог по патенту можно снизить вплоть до нуля.

Напомним, что с 2023 года индивидуальные предприниматели могут уменьшить налог по ли ПСН на страховые взносы за себя до их фактической уплаты. Сделать это можно в календарном году действия патента. Ранее данная процедура была возможна только после уплаты указанных сумм. При этом сроки внесения страховых взносов остаются прежними — 31 декабря и 1 июля.

При этом если после 31 декабря 2022 года налогоплательщик оплатил за себя страховые взносы за периоды, предшествующие 2023 году, то он также может уменьшить налог по ПСН за 2023-2025 годы. Так, налог по ПСН за 2023 год может быть уменьшен на страховые взносы по сроку уплаты 01.07.2023 (за 2022 год в размере 1%) и на уплаченные в виде задолженности страховые взносы за 2021 год.

Бизнесмены-работодатели вправе уменьшать стоимость патента за счет взносов не только за себя, но и за наемный персонал. За работников можно учесть взносы на ОПС, ОМС, на случай временной нетрудоспособности и материнства, а также на травматизм. При этом действует лимит: патент можно уменьшить не более чем на половину.

Ниже подробно расскажем, как правильно заполнить каждый раздел уведомления при уменьшении стоимости патента на сумму взносов, уплаченных за ИП или его работников.

Как заполнить титульный лист

В этой части укажите:

• код ИФНС, где открыт патент;

• Ф. И. О. ИП полностью;

• год, в котором действует патент;

• код 1 – ИП подписывает и подает уведомление лично, код 2 – если уведомление подает лицо по доверенности от предпринимателя;

• дату, когда подписан документ;

• личную подпись ИП или представителя;

• контактный телефон для связи.

Если документ сдает доверенное лицо, на первом листе дополнительно нужно указать Ф. И. О. представителя, реквизиты документа, подтверждающего полномочия. К уведомлению нужно приложить копию доверенности.

Как заполнить лист А

Один лист А предназначен для указания сведений по двум патентам. В этом случае строки 010–060 заполняют на каждый патент. Если патента три и более, нужно заполнить дополнительный лист .

В строках 010, 020 и 025 укажите номер и период действия патента: дату начала и окончания.

В строке 030 нужно выбрать код 1 для ИП с работниками или 2 – если ИП вел деятельность в одиночку. При этом выбрать код 1 следует, даже если деятельность по конкретному патенту ИП вел лично, но в период действия патента привлекал наемных работников по другому патенту (письма ФНС РФ от 02.06.2021 № СД-4-3/7704, от 19.07.2021 № СД-4-3/10101).

В строке 040 новой формы уведомления укажите стоимость патента полностью, даже если ИП оплачивает патент в два этапа и наступил срок оплаты первой части. В рекомендованной форме было неясно, какую сумму налога поставить в строке 040 листа А, если ИП получил патент на срок полгода и более.

В строке 050 укажите сумму страхвзносов, на которую можно заявить вычет по конкретному патенту. Если сумма уплаченных взносов больше, чем стоимость патента, ИП без персонала указывает полную стоимость патента, а ИП-работодатель – половину от суммы оплаты налога.

В строке 060 проставьте общую сумму взносов, которая уменьшала стоимость того же патента в предыдущих уведомлениях, в том числе в уведомлении по старой рекомендованной форме (письмо ФНС РФ от 19.07.2021 № СД-4-3/10101).

В старой рекомендованной форме на листе А не было отдельной строки для суммы взносов, которые уменьшали стоимость отдельного патента. На листе Б в строке 120 эти данные указывали в совокупности по всем патентам. Как высчитывать сумму, если патентов было несколько, ФНС не разъясняет. Если патент был один, нужную сумму можно перенести в строку 060 нового уведомления из строки 120 листа Б рекомендованной формы.

В новом уведомлении для взносов, уменьшающих стоимость конкретного патента, предназначена строка 050. По строке 060 второго уведомления, который подадите по утвержденной форме, перенесите значения из строки 050 первого уведомления утвержденной формы.

Как заполнить лист Б

На листе Б укажите суммы уплаченных взносов, на которые будет снижен налог по патенту.

В строке 110 заполните все взносы по работникам на патенте с начала года.

В строке 120 запишите стоимость страхвзносов, на которые планируется уменьшение налога к уплате.

По строке 130 укажите сумму взносов, которые заявляли к уменьшению в предыдущих уведомлениях.

Если уже подавали уведомление по старой рекомендованной форме, возьмите данные для строки 130 из строки 120 листа Б рекомендованной формы (письмо ФНС РФ от 19.07.2021 № СД-4-3/10101). В новой утвержденной форме значение по строке 130 равно сумме строк 050 листа А из ранее представленных уведомлений утвержденной формы.

По строке 140 запишите остаток суммы уплаченных взносов после того, как уменьшили ее на налог по патентам.

На всех листах уведомления заполните ИНН ИП и порядковый номер страницы. Количество уведомлений зависит от того, в одной или разных ИФНС были куплены патенты.

Пример (заполнение уведомления для ИП без сотрудников)

В июле 2021 года ИП Иванов получил патент в Московской области по виду деятельности «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ». Начало действия патента – с 1 июля, окончание – 31 декабря. Сумма налога – 27 645 рублей.

ИП 20 сентября заплатил фиксированные страховые взносы – 10 219 рублей. Наемного персонала у Иванова нет. ИП 15 октября подал заявление на уменьшение налога на ПСН. Листы А и Б заполняются в следующем виде:

по строке 010 – 5038000023655;

строке 020 – 01.07.2021;

строке 025 – 31.12.2021;

строке 030 – 2;

строке 040 – 27 645;

строке 050 – 10 219;

строке 110 – 10 219;

строке 120 – 10 219.

Пример (заполнение уведомления для ИП с работниками)

В 2021 году ИП Петров ведет деятельность в Московской области на основании патента по виду деятельности «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ». У Петрова один наемный работник, который занят в патентной деятельности. Патент действовал с 1 июля по 30 ноября. Сумма налога – 24 120 рублей.

ИП 21 сентября заплатил фиксированные страховые взносы 15 200 рублей. ИП 15 октября подал уведомление, чтобы получить вычет на сумму страховых взносов, которые были уплачены с 1 июля до 21 сентября. Поскольку ИП использует труд работника, сумму патента можно снизить не более чем наполовину.

Листы А и Б заполняются в следующем виде:

по строке 010 – 5038000023655;

строке 020 – 01.07.2021;

строке 025 – 30.11.2021;

строке 030 – 1;

строке 040 – 24 120;

строке 050 – 12 060;

строке 110 – 15 200;

строке 120 – 12 060;

строке 140 – 3 140.

Остаток неиспользованного вычета в размере 3 140 рублей ИП сможет перенести на следующий патент, который оформлен в том же году.

Как подать уведомление в ИФНС

Уведомление в установленной форме подается в налоговую, где открыт патент. Если у предпринимателя два и более патента, которые действуют не в одном субъекте РФ, он может обратиться за вычетом в любую из инспекций, в которых получал патенты. Это правило действует, даже если подадите уведомление в регионе, в котором срок использования патента уже истек. При этом не имеет значения, в какой период действовал выданный патент.

Если на день сдачи заявления ИП снят с ПСН, заявление подается в инспекцию, где он ранее состоял на учете (п. 1 письма ФНС РФ от 02.06.2021 № СД-4-3/7704).

В случае ошибки в уведомлении подайте его заново с верными данными. Форма корректировочного уведомления ФНС не предусмотрена.

Количество уведомлений по одному и тому же патенту законом не ограничено. Последующие уведомления не аннулируют предыдущие. В каждом уведомлении указывают только те действующие патенты, в счет уплаты которых ИП хочет получить вычет.

Срок сдачи уведомления в законодательстве не прописан, однако лучше сдать его за 20 рабочих дней до наступления даты, когда нужно внести платеж по патенту, поскольку столько дней есть у инспекторов, чтобы принять решение об отказе в вычете. В случае неодобрения вычета предприниматель оплатит налог полностью и не получит штраф.

Скачать бланк формы КНД 1112021

Наши специалисты подготовили форму нового уведомления для уменьшения патента на страховые взносы. Скачайте его по ссылке: бланк уведомления для уменьшения патента на взносы.

Образец заполнения КНД 1112021

Наши специалисты подготовили образец нового уведомления, которое позволит уменьшить патент на взносы. Скачайте его по ссылке: образец уведомления для уменьшения патента на взносы.