Как оформить налоговый вычет через сайт ФНС: пошаговая инструкция

Вернуть часть перечисленных государству средств очень просто.

Что такое налоговый вычет

По россияне должны отдавать государству 13% от заработка в виде налога на доходы физических лиц. Однако иногда деньги можно вернуть, если оформить налоговый вычет.

Это можно сделать через работодателя. В таком случае не придётся какое‑то время платить налог на доходы физических лиц. Но многие предпочитают сначала исправно перечислять НДФЛ, а затем обратиться в налоговую службу и вернуть всю сумму вычета целиком.

Если раньше для этого требовалось ходить в ФНС лично, то сейчас можно быстро и достаточно просто подать декларацию 3‑НДФЛ через личный кабинет на сайте налоговой.

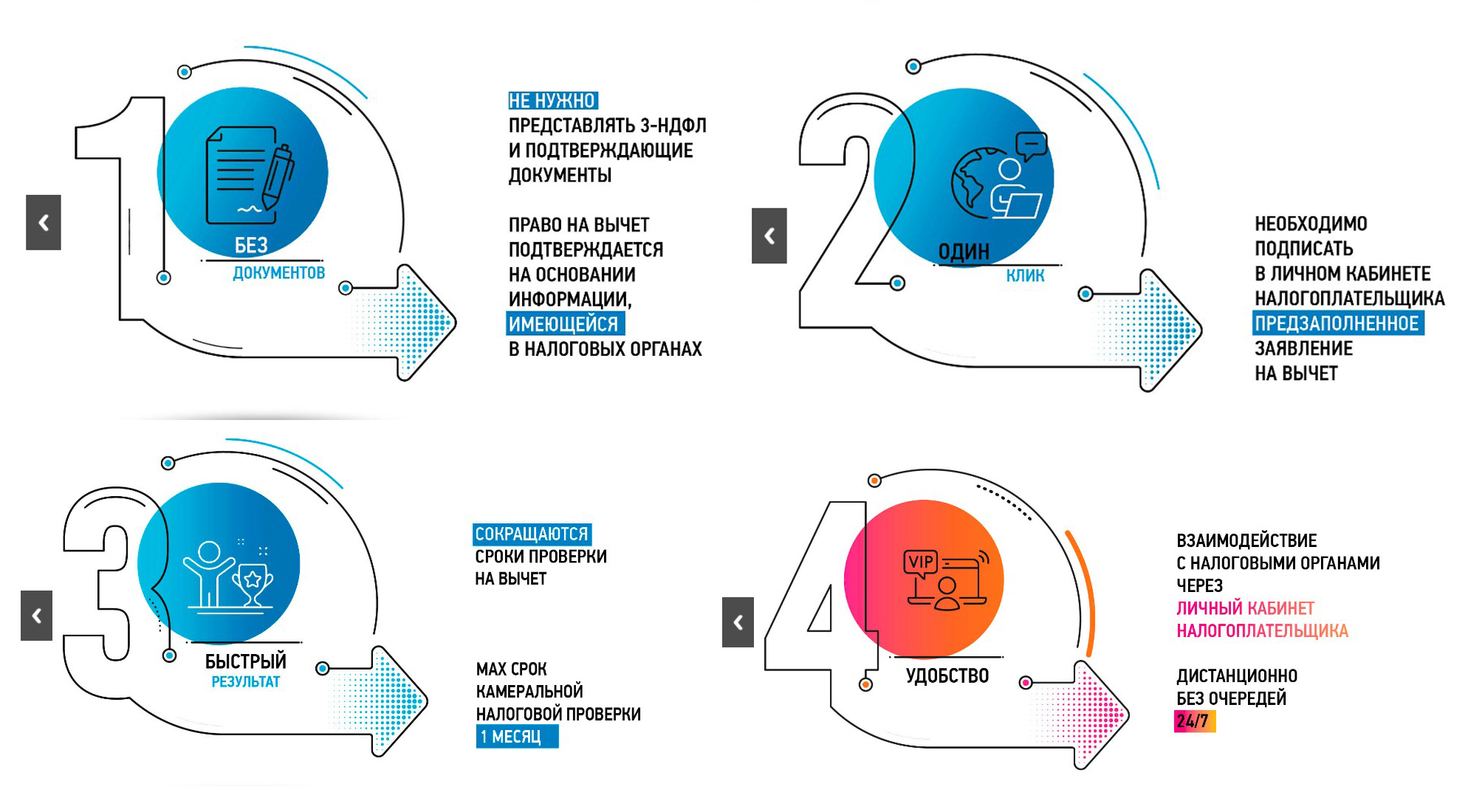

С 2021 года также упрощённый режим оформления налогового вычета. Благодаря ему больше не нужно собирать документы и доказывать ФНС право на возврат части денег. Служба сама получит данные о том, что вам положено, а потом известит вас.

Разберёмся с обоими вариантами.

Как подать декларацию и оформить налоговый вычет на сайте ФНС

1. Зайдите в личный кабинет

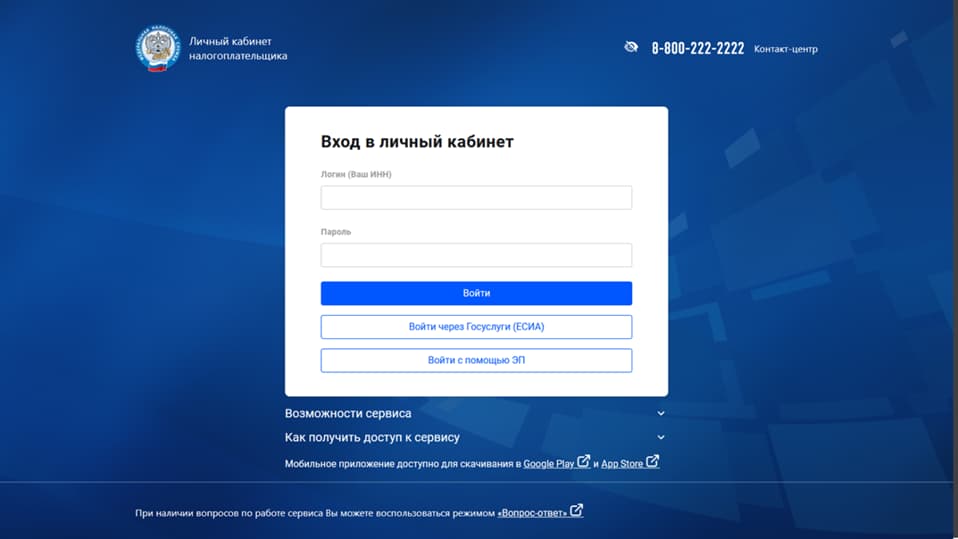

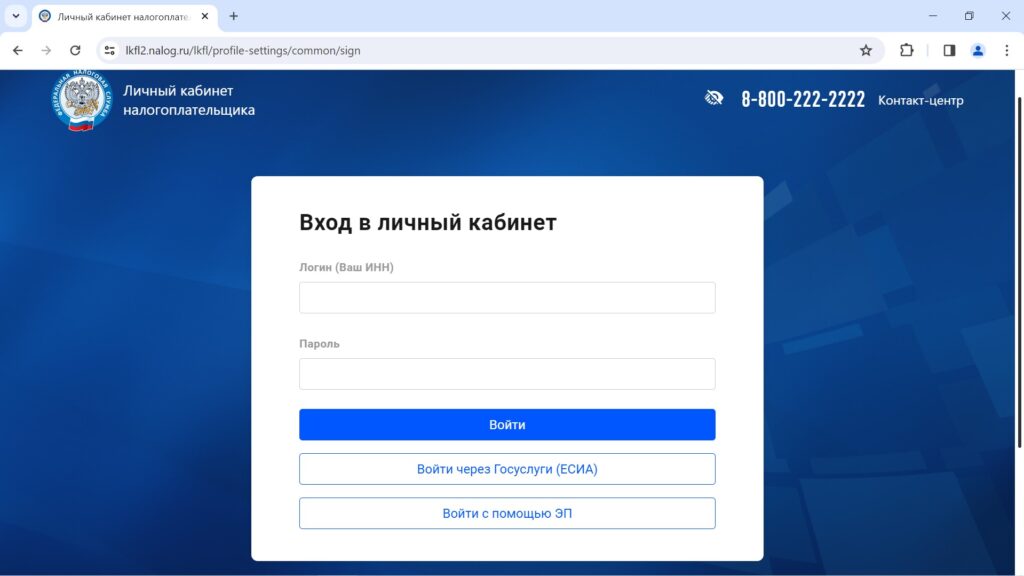

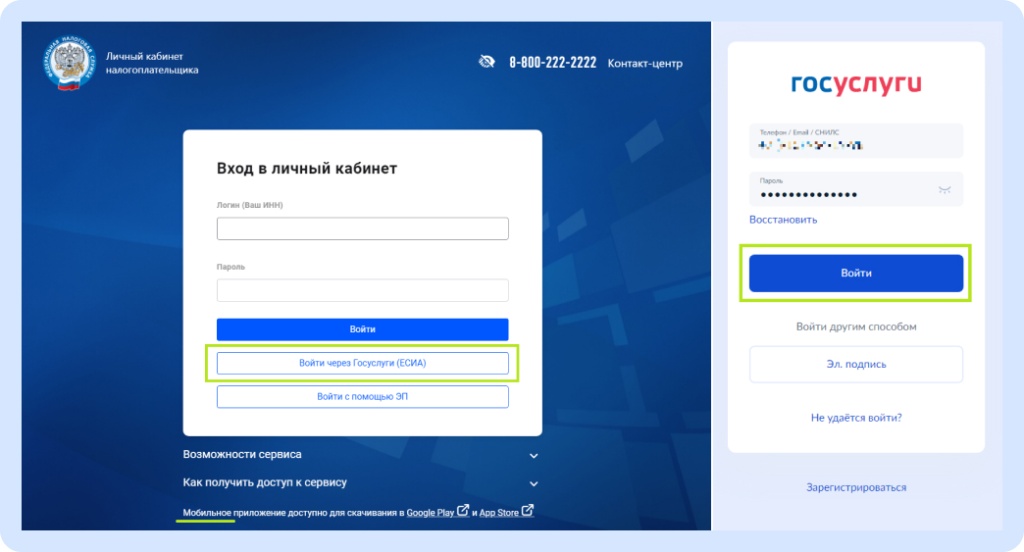

Авторизоваться на сайте налоговой можно тремя способами:

- С помощью логина и пароля от личного кабинета. Чтобы их получить, нужно лично обратиться в налоговую инспекцию с паспортом.

- С помощью квалифицированной электронной подписи (ЭП), если она у вас уже есть. Если нет, это самый сложный и не обоснованный для рядового налогоплательщика вариант. Квалифицированную ЭП выдают в удостоверяющем центре, аккредитованном Минкомсвязи России, и она хранится на жёстком диске, USB‑ключе или смарт‑карте.

- С помощью логина и пароля от «Госуслуг». Самый простой способ. Если у вас нет аккаунта, оптимальнее получить доступ к нему, а не к личному кабинету сайта ФНС, так как логин и пароль от платформы пригодятся во множестве ситуаций.

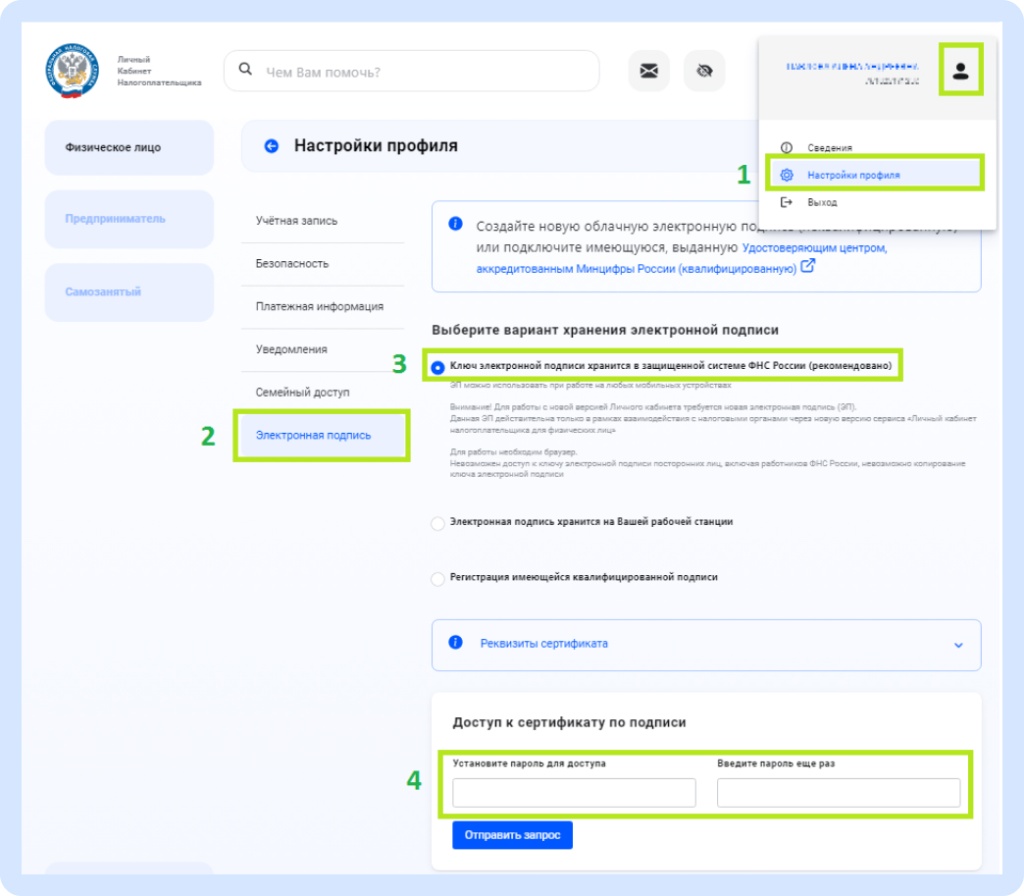

2. Оформите усиленную неквалифицированную электронную подпись, если её нет

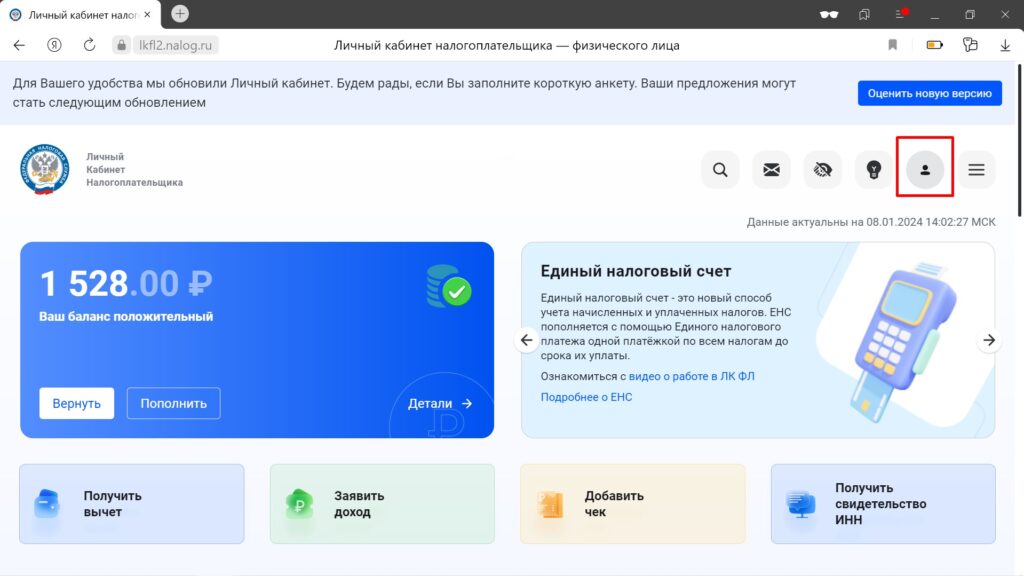

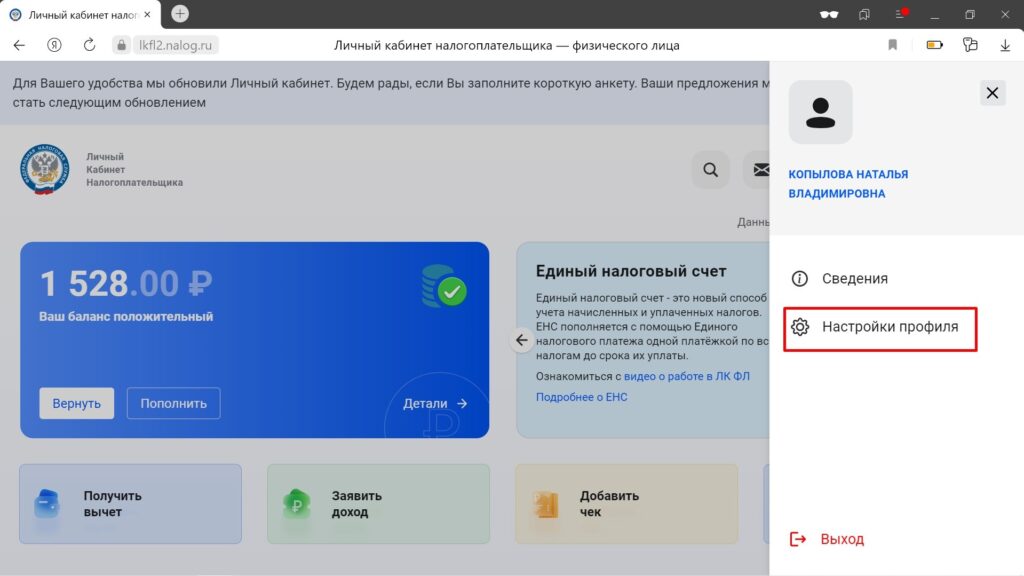

Кликните по значку головы в правом верхнем углу, чтобы перейти на страницу профиля.

Нажмите «Настройки профиля».

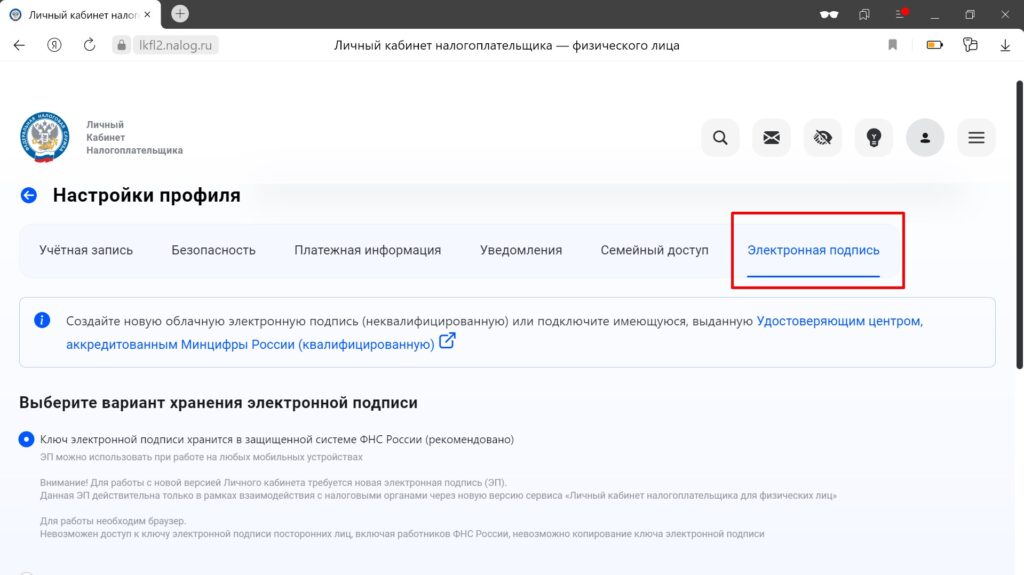

Выберите вкладку «Электронная подпись».

Выберите, где будете хранить ключ электронной подписи: на своём компьютере или в защищённой системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

Затем придумайте пароль и отправьте заявку. Оформление ЭП обычно занимает несколько дней. Здесь же можно зарегистрировать квалифицированную ЭП, если она у вас есть. Тогда оформлять другую подпись вам не нужно.

1 / 0

2 / 0

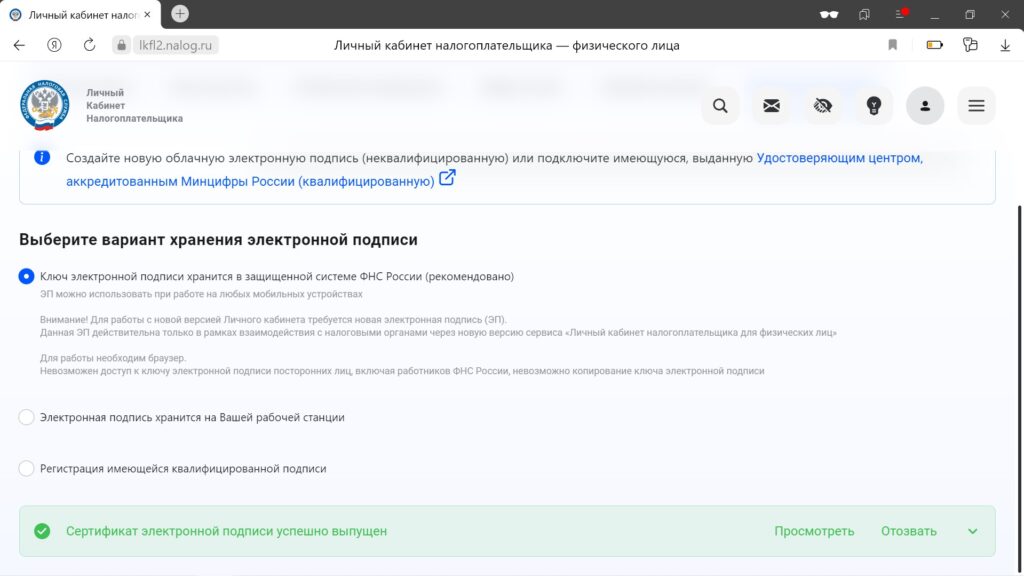

Когда ЭП будет оформлена, на этой же странице появится такое поле:

Обратите внимание: у подписи есть срок действия. Затем процедуру придётся повторить.

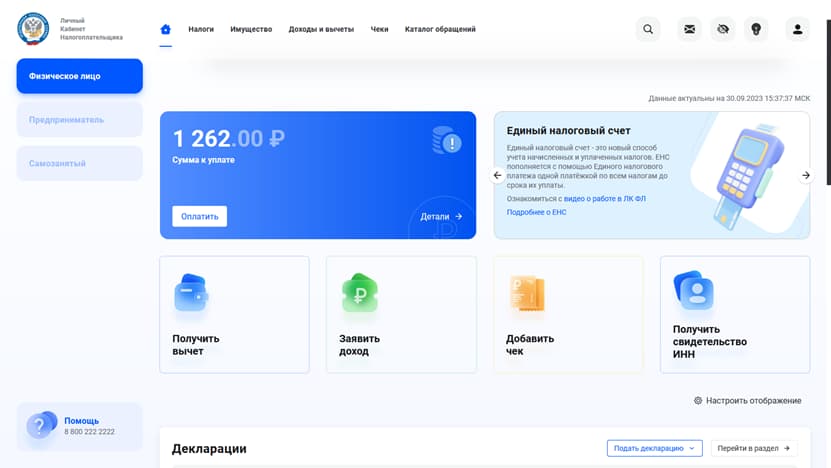

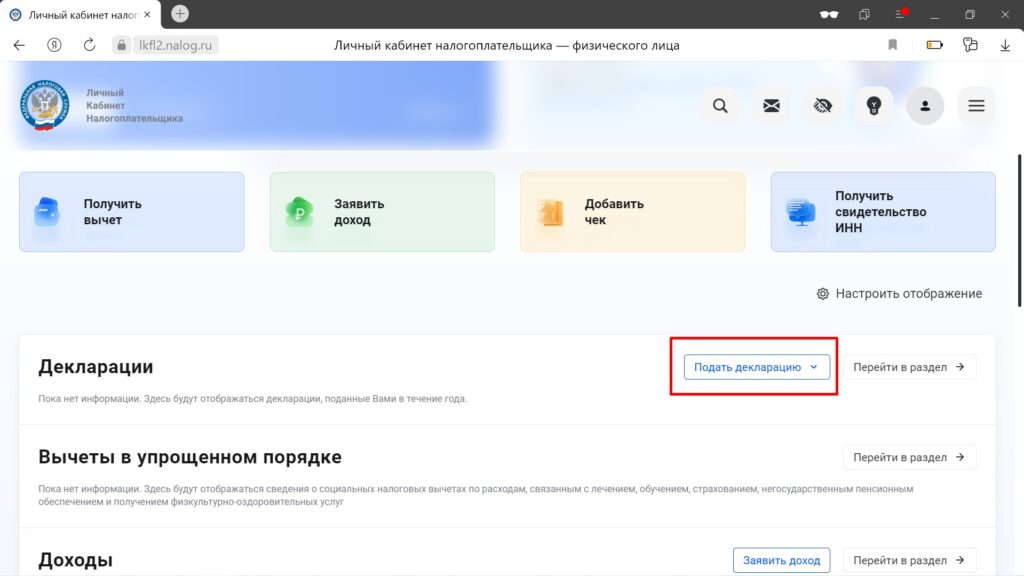

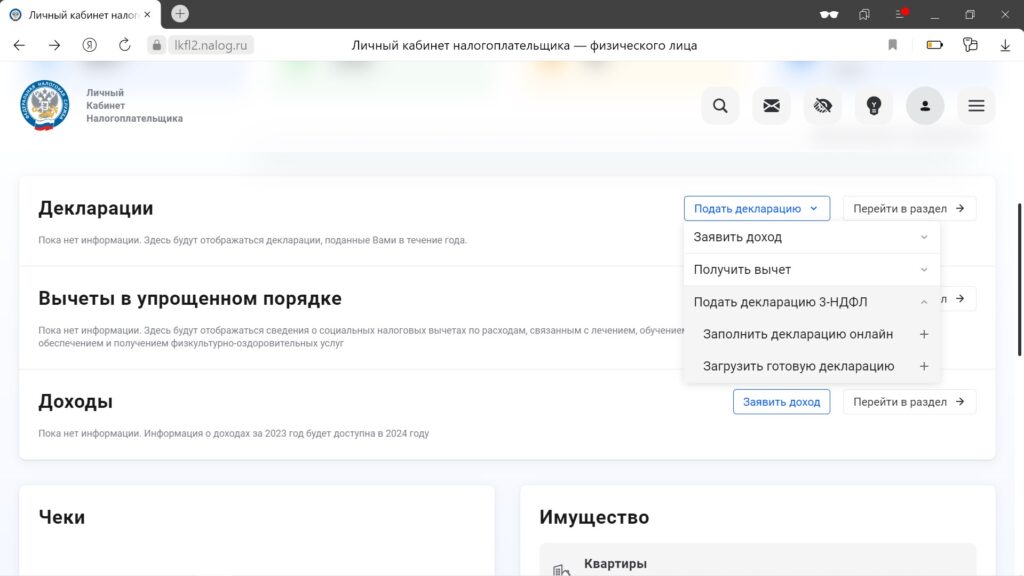

3. Выберите «Подать декларацию»

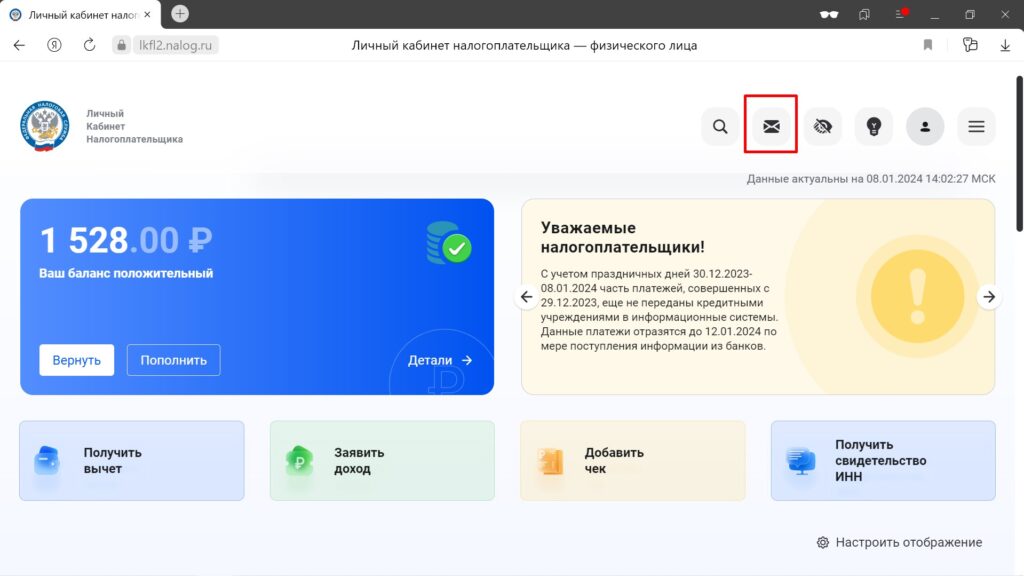

Предложение будет ждать вас на главном экране личного кабинета.

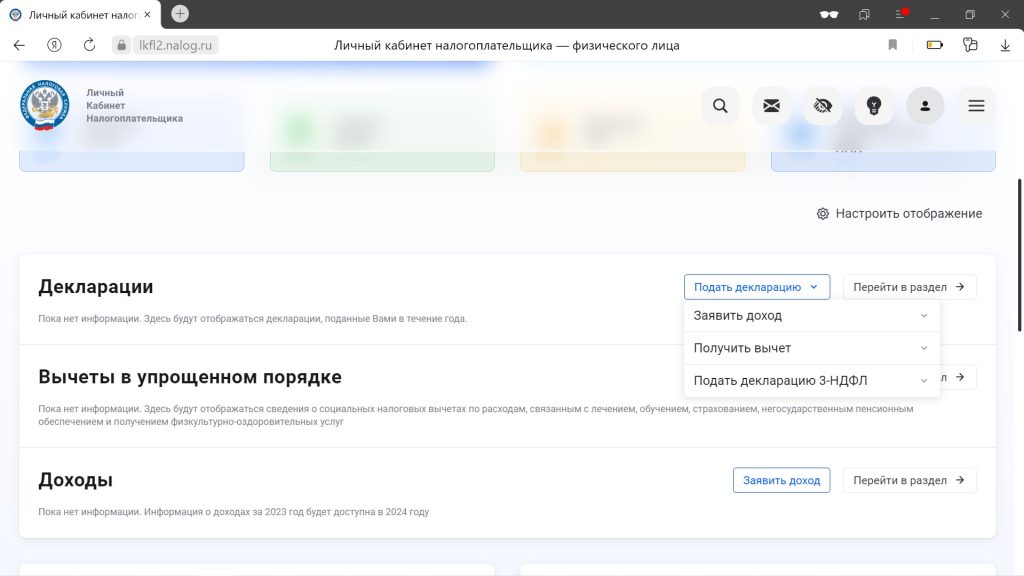

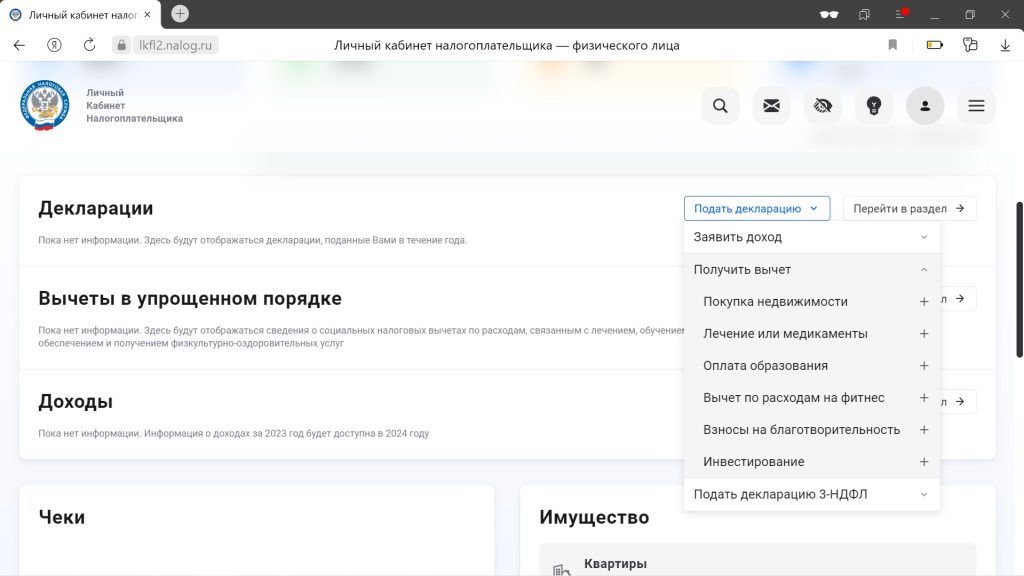

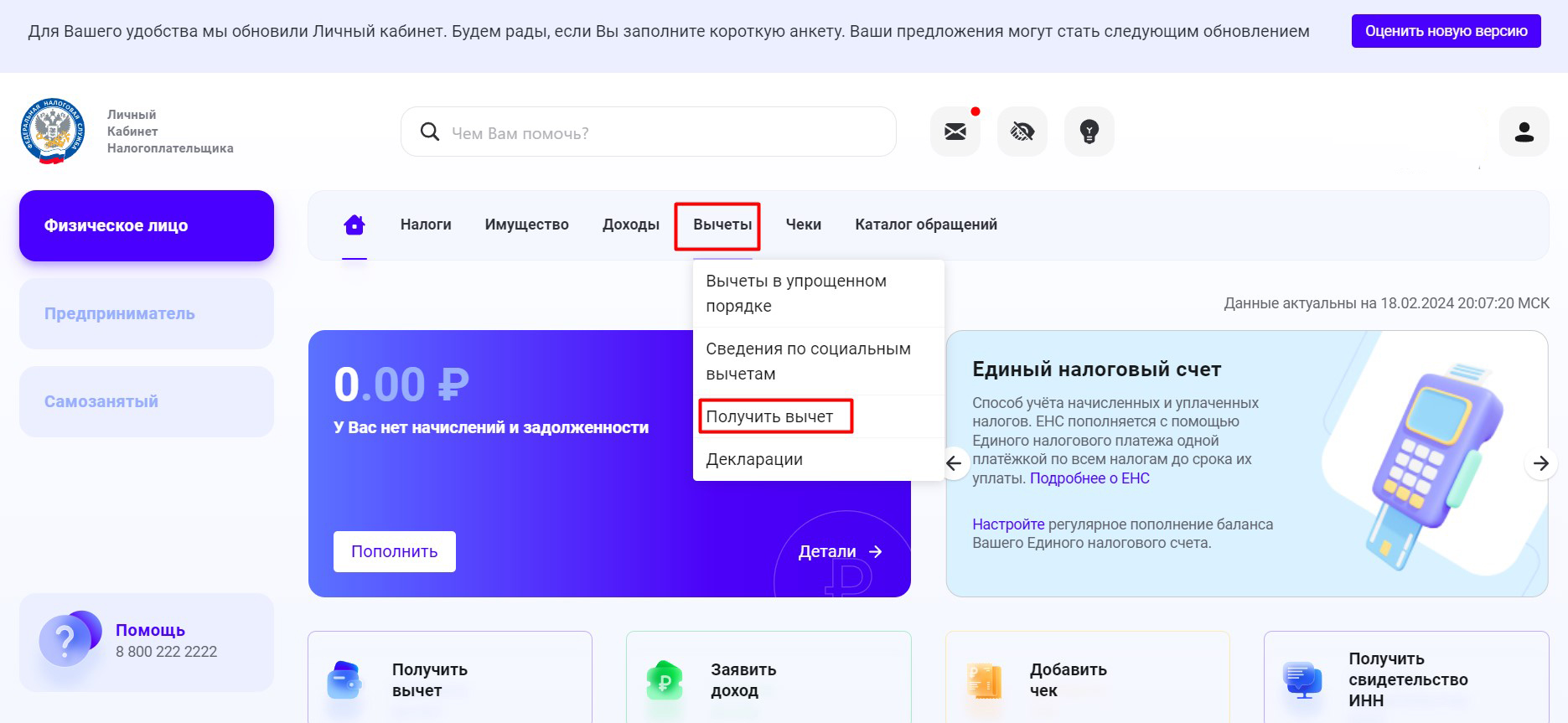

Если нажать на кнопку, выпадет список. Если вас интересует какой‑то конкретный вычет, то стоит выбрать «Получить вычет», а затем указать вид.

1 / 0

2 / 0

Если ваш случай сложнее, например вы собираетесь оформить несколько разных вычетов, нажмите «Подать декларацию 3‑НДФЛ».

После этого откроется форма для заполнения. Мы пойдём более сложным путём и далее будем заполнять тот документ, что появляется по кнопке «Подать декларацию». Но все они имеют минимальные различия, так что просто действуйте по аналогии.

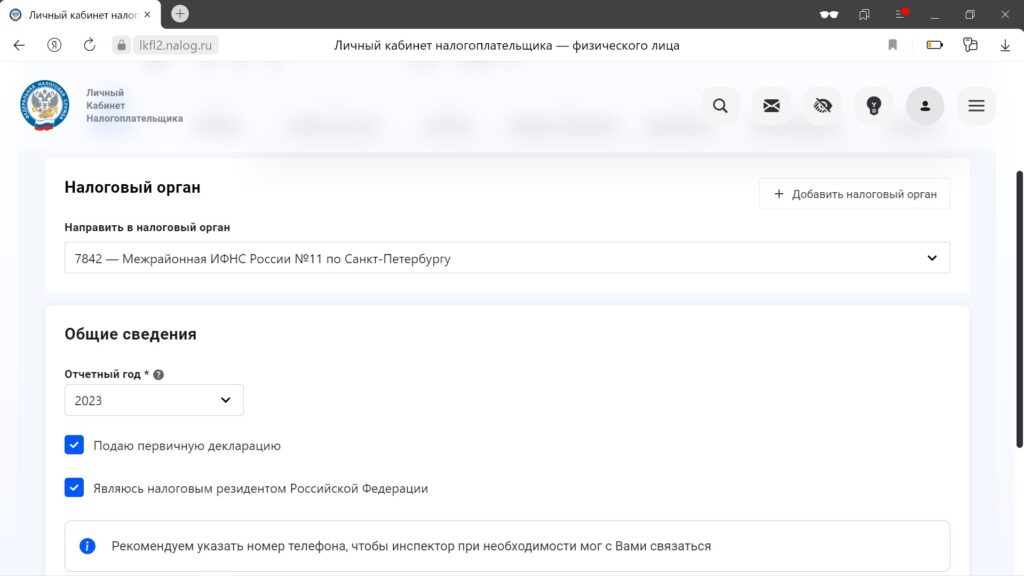

4. Введите общие данные

Определите, в какой налоговый орган вы направляете декларацию. Если графа не заполнилась автоматически, уточнить это можно на сайте ФНС. Выберите, за какой год вы хотите подать декларацию. Доступные появятся в выпадающем списке. Укажите, впервые ли подаёте декларацию за этот год. Если нет, напишите, какая это версия документа по счёту. Отметьте, являетесь ли вы налоговым резидентом. Для этого находиться в России 183 дня в году, за который вы подаёте декларацию. Если вы нерезидент, вычет вам не положен.

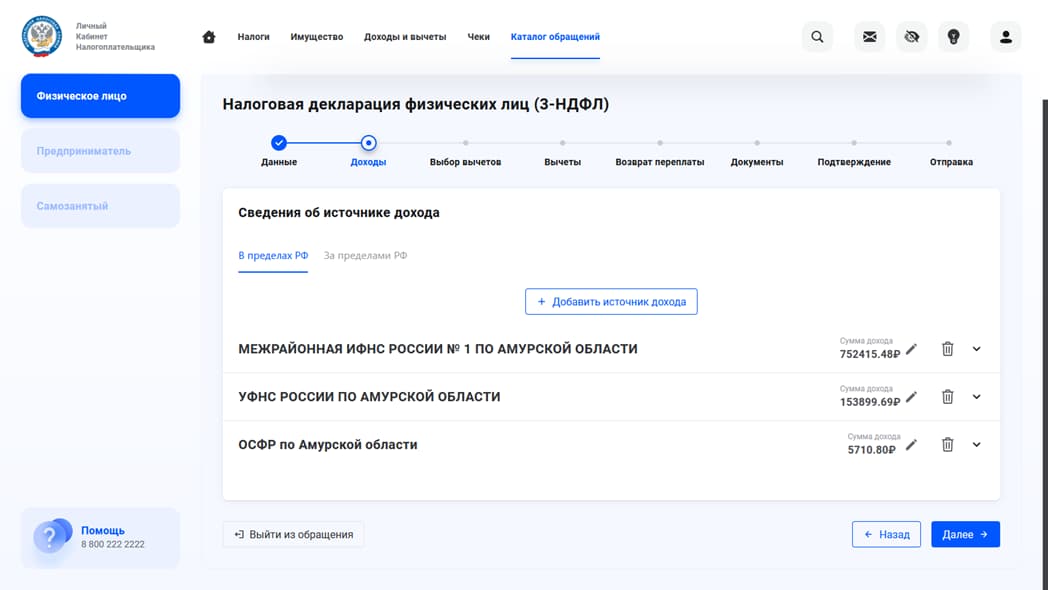

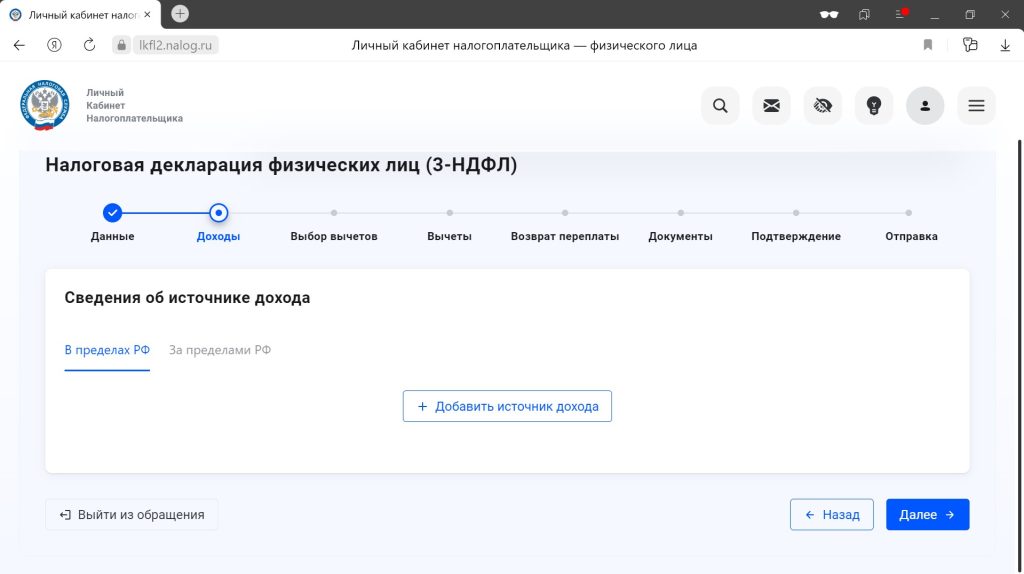

5. Отчитайтесь о доходах

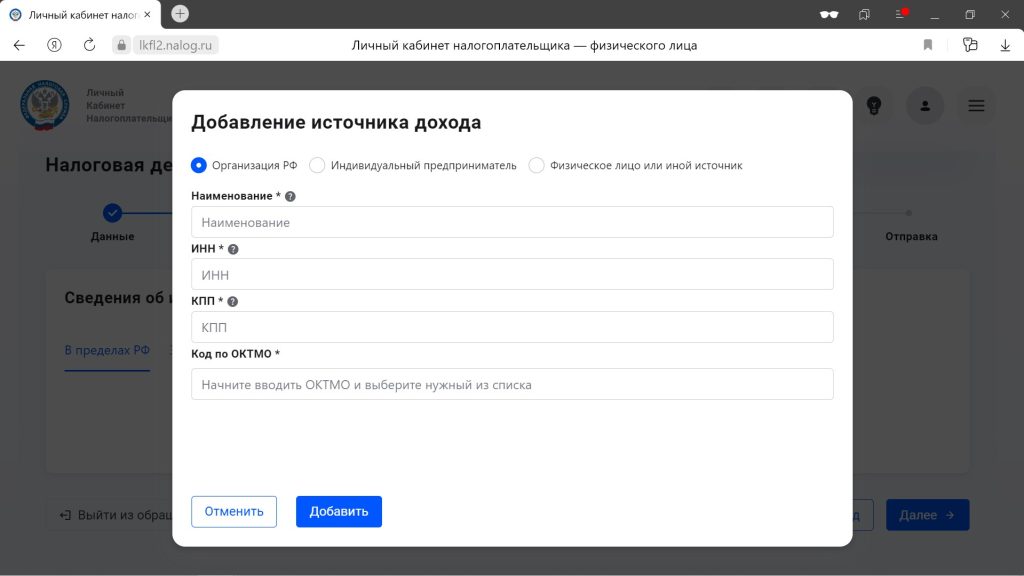

Работодатели обязаны до 1 марта направить в налоговую данные о ваших доходах. Если ваш наниматель уже успел это сделать, то соответствующие графы заполнятся автоматически. Если нет, нажмите на кнопку «Добавить источник дохода» и введите нужную информацию вручную. Данные есть на справке о доходах, которую вам придётся взять у работодателя (подробнее об этом — ниже).

1 / 0

2 / 0

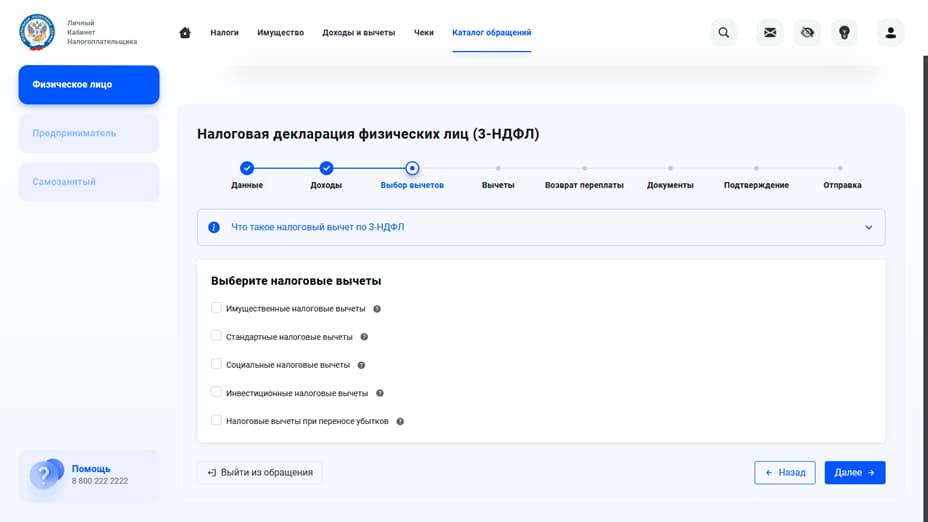

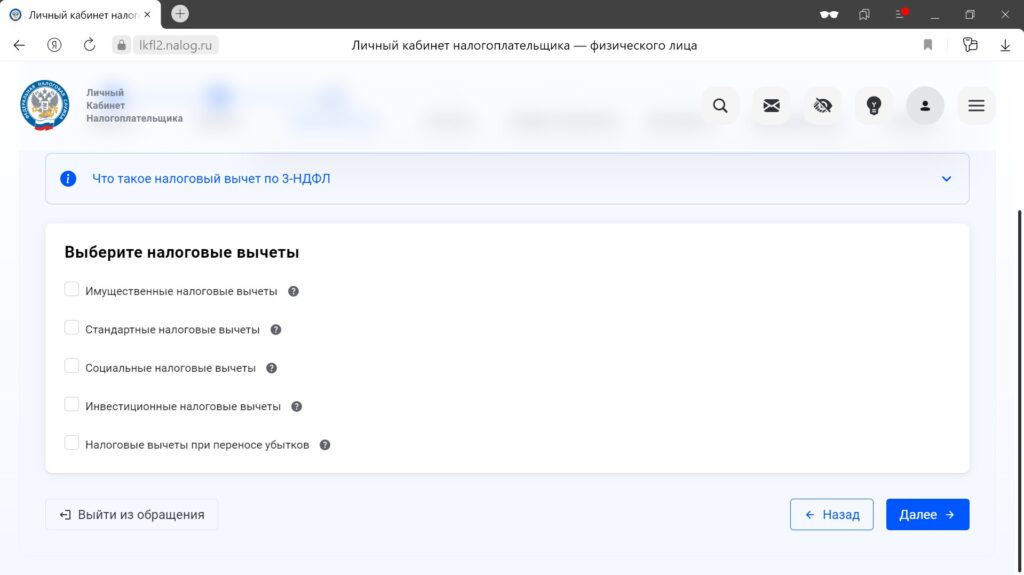

6. Выберите вычет

О видах вычетов мы подробно писали в отдельном материале. Если вкратце, то есть такие варианты:

- Имущественный — при покупке жилья, строительстве дома, погашении процентов по ипотечному кредиту, выкупе у вас имущества для муниципальных и госнужд.

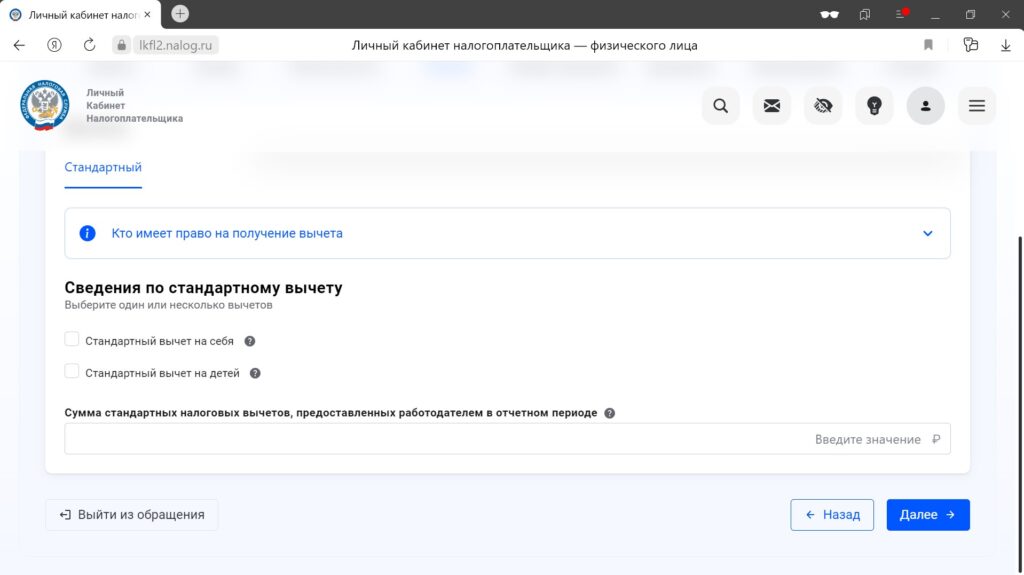

- Стандартный — для родителей и усыновителей, инвалидов, Героев России, ликвидаторов аварии на Чернобыльской АЭС.

- Социальный — на обучение, лечение, благотворительность, занятия спортом, страхование, в том числе негосударственное пенсионное.

- Инвестиционный — если вы зачисляли деньги на индивидуальный инвестиционный счёт.

- При переносе убытков от операций с ценными бумагами, производными финансовыми инструментами, от участия в инвестиционном товариществе.

Одновременно можно выбрать несколько категорий. Но помните, что больше, чем вы заплатили в виде налога на доходы физических лиц, вам всё равно не вернут.

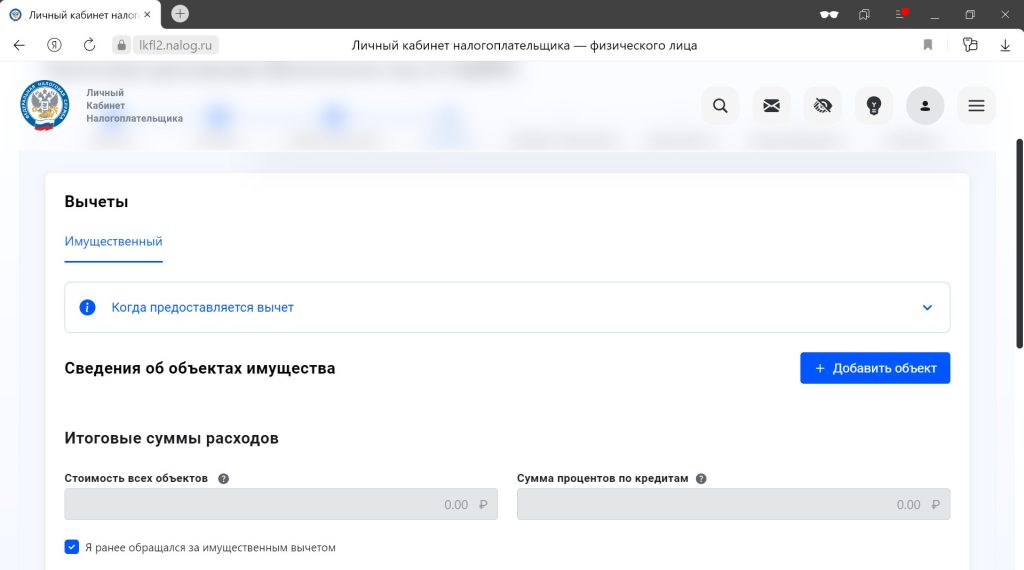

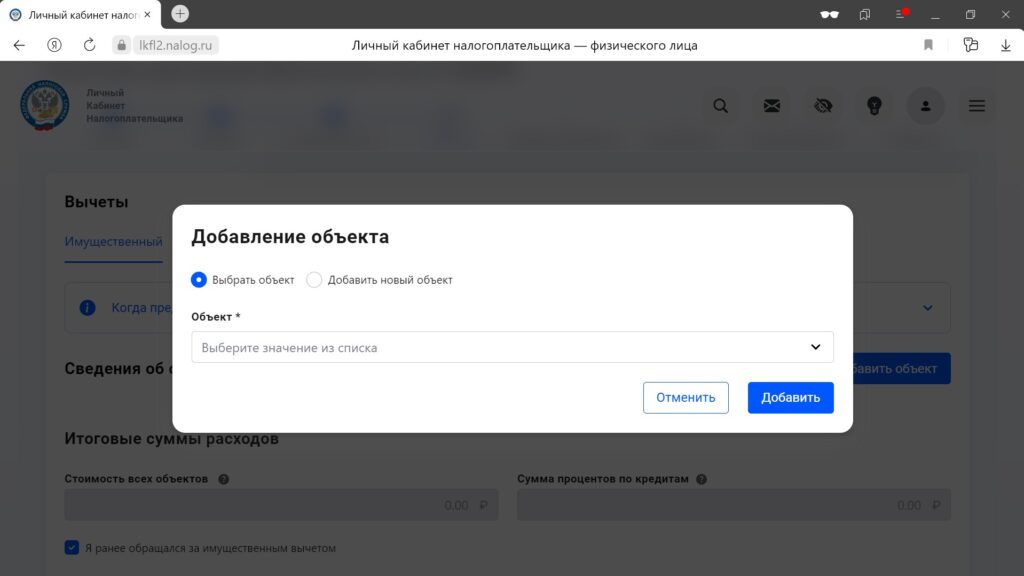

7. Добавьте подробности о том, что даёт вам право на возврат уплаченных налогов

Например, если оформляете имущественный вычет, введите данные о приобретённом объекте и договоре купли‑продажи.

1 / 0

2 / 0

Если стандартный — о себе и/или о детях.

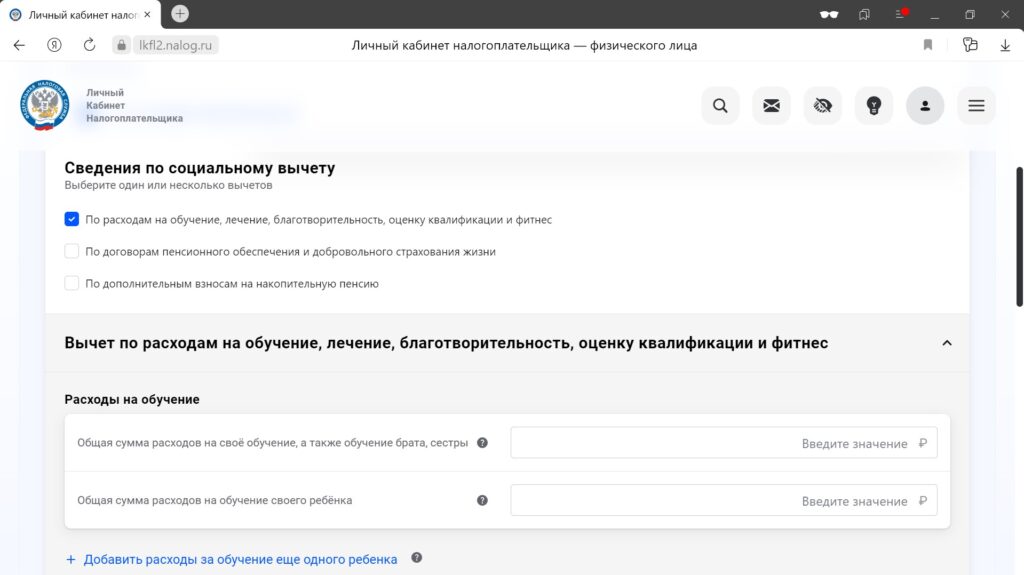

Если социальный — введите в нужной графе потраченную сумму (её нужно подтвердить документами).

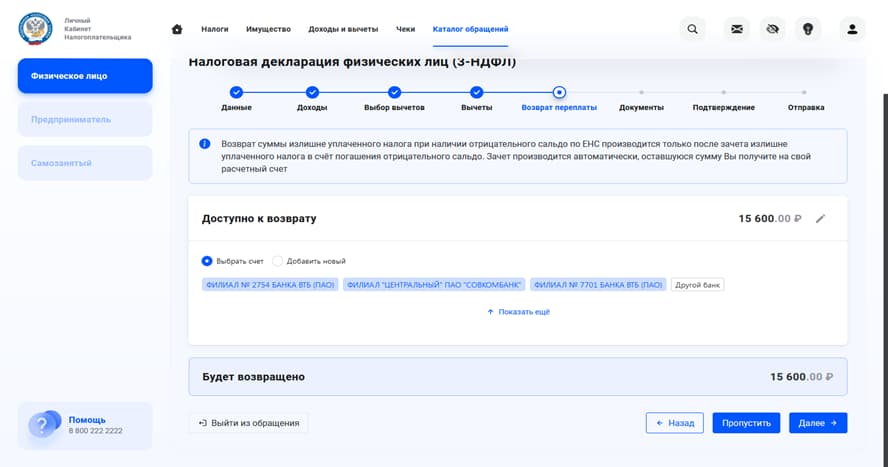

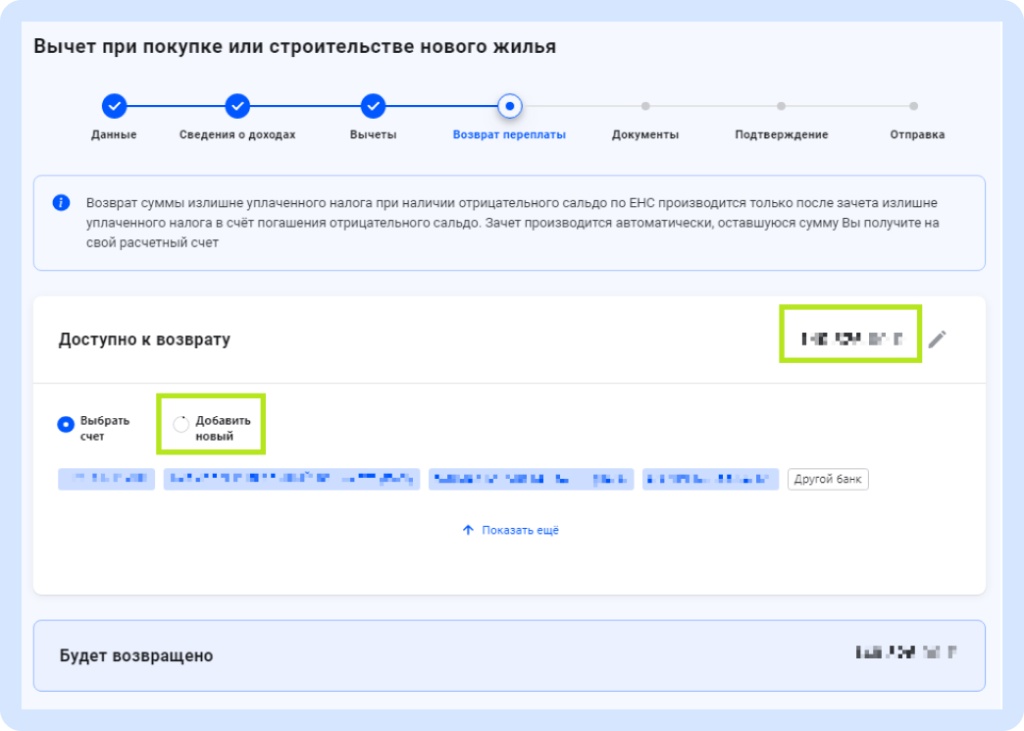

8. Укажите реквизиты, по которым вам вернут деньги

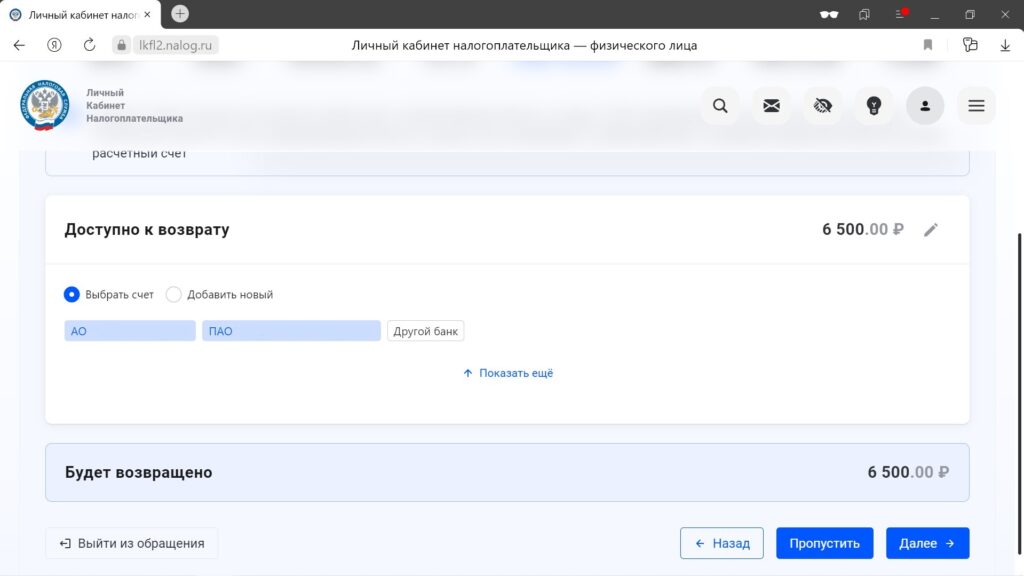

Впрочем, налоговая уже, как правило, знает о ваших счетах и сама заботливо предлагает из них выбрать. Также на этом этапе вы увидите, какую сумму вам готовы вернуть. Здесь это 6,5 тысячи, так как, по легенде, был заявлен вычет на обучение в размере 50 тысяч рублей.

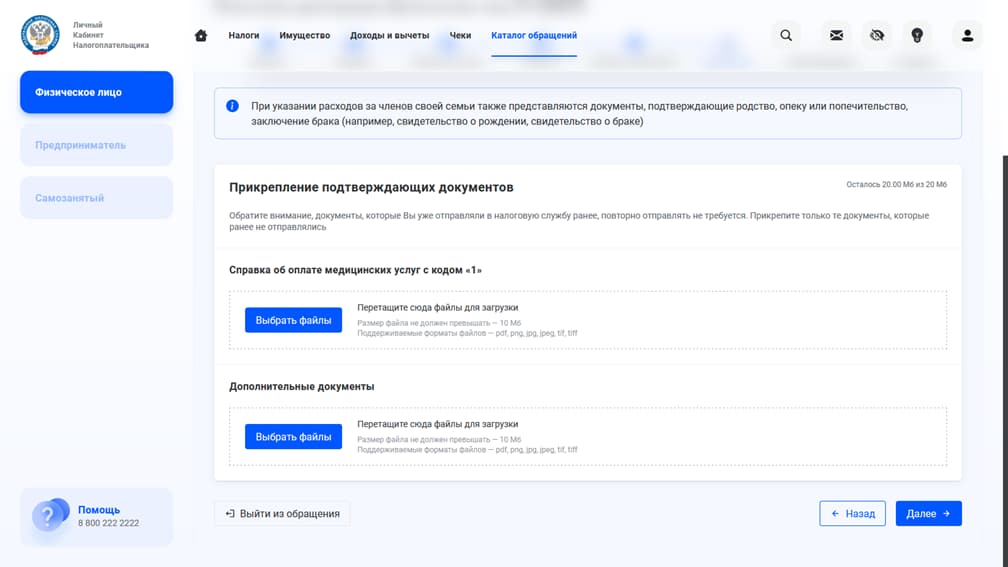

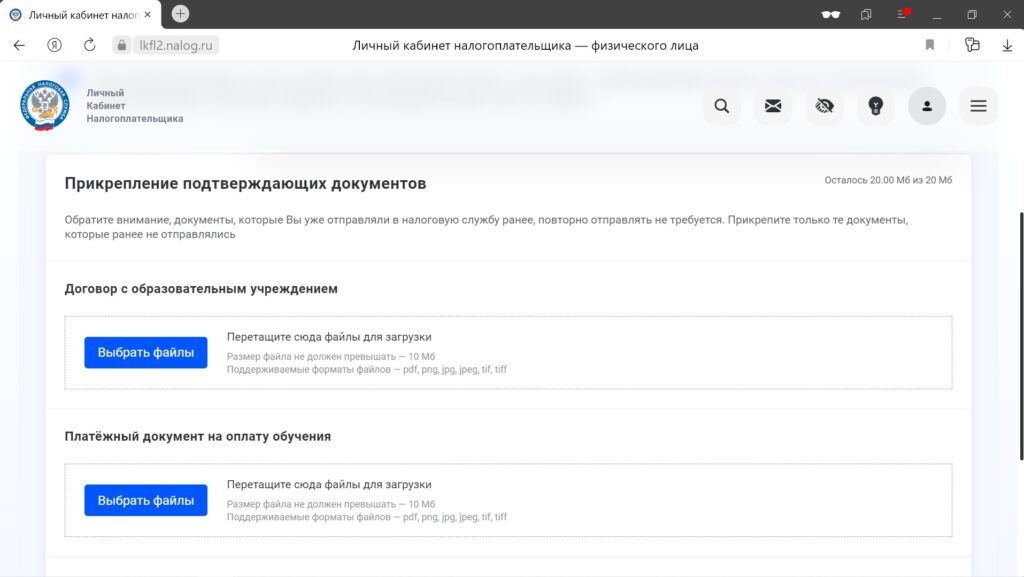

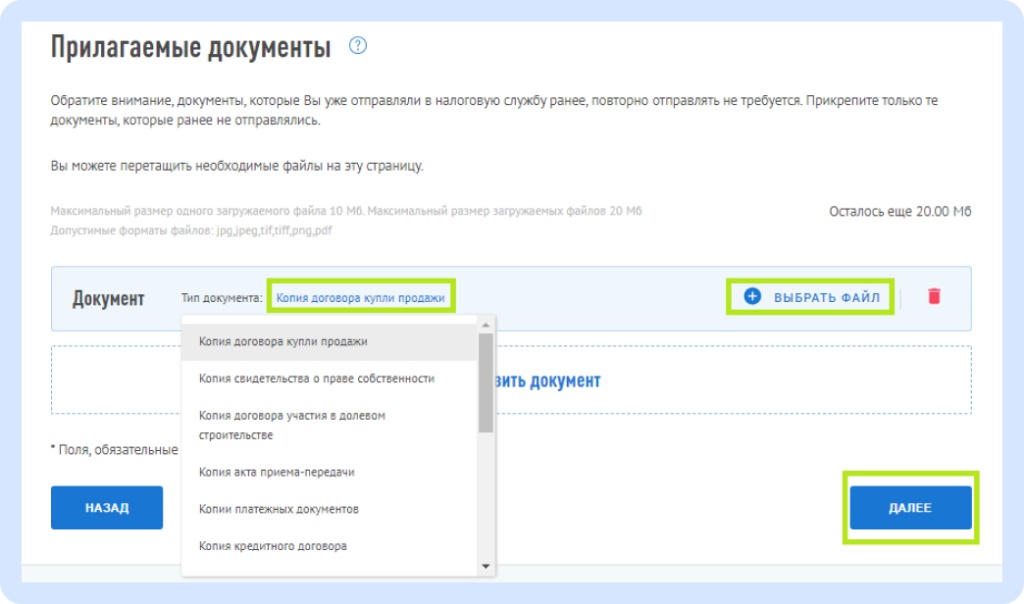

9. Добавьте документы, обосновывающие право на вычет

Следите, чтобы бумаги были в формате JPG, JPEG, TIF, TIFF, PNG, PDF и весили не более 10 МБ каждая. Максимальный размер всех прикреплённых файлов не должен превышать 20 МБ.

Сейчас портал ФНС предлагает список документов, которые ведомство хотело бы получить. Раньше приходилось выяснять перечень самостоятельно.

Если ваши справки о доходах уже есть в базе налоговой (а это вы выяснили при заполнении информации о доходах), отдельно прикреплять их не нужно. Если данных ещё нет, в разделе «Дополнительные документы» прикрепите и эти документы — требования те же, что и для остальных.

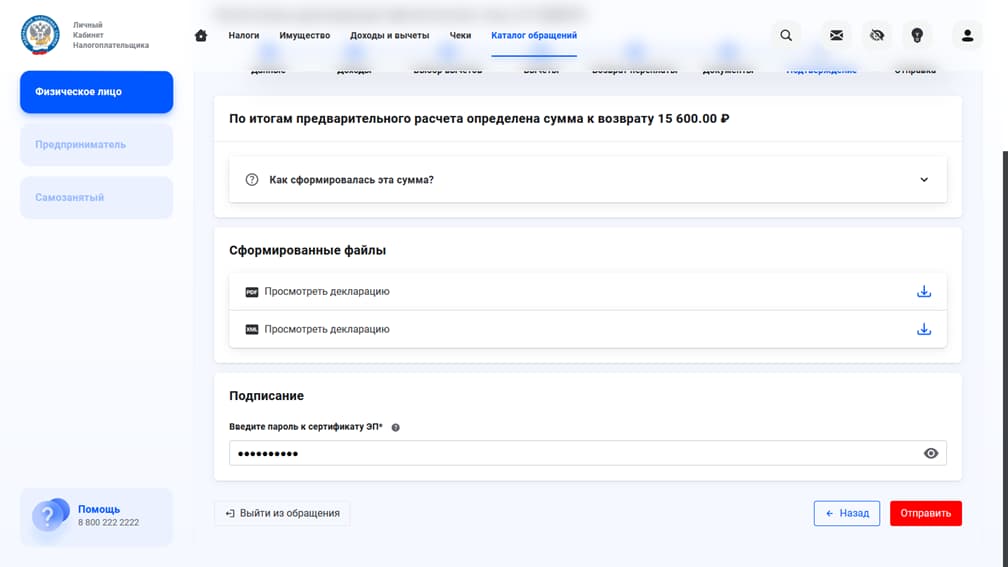

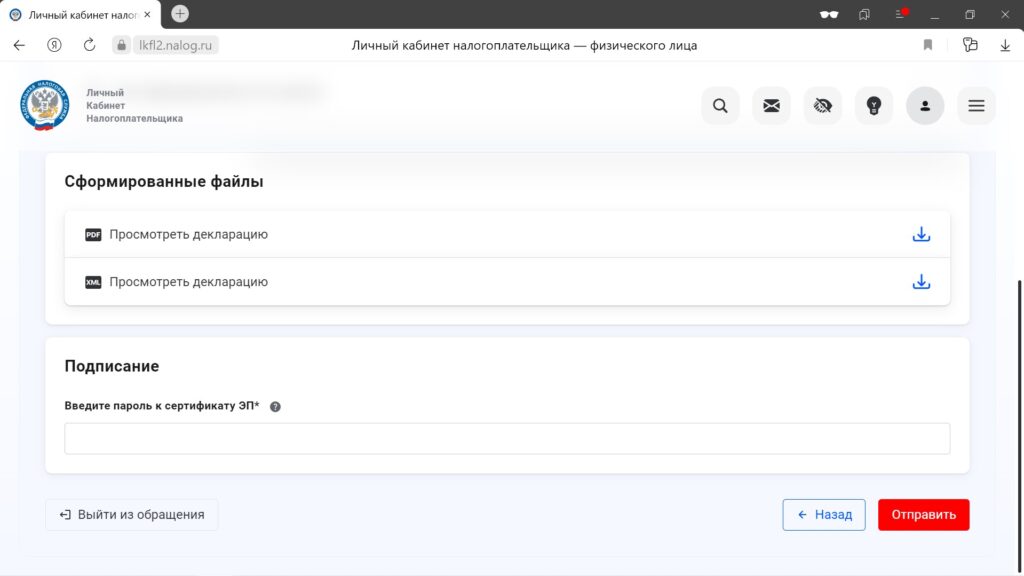

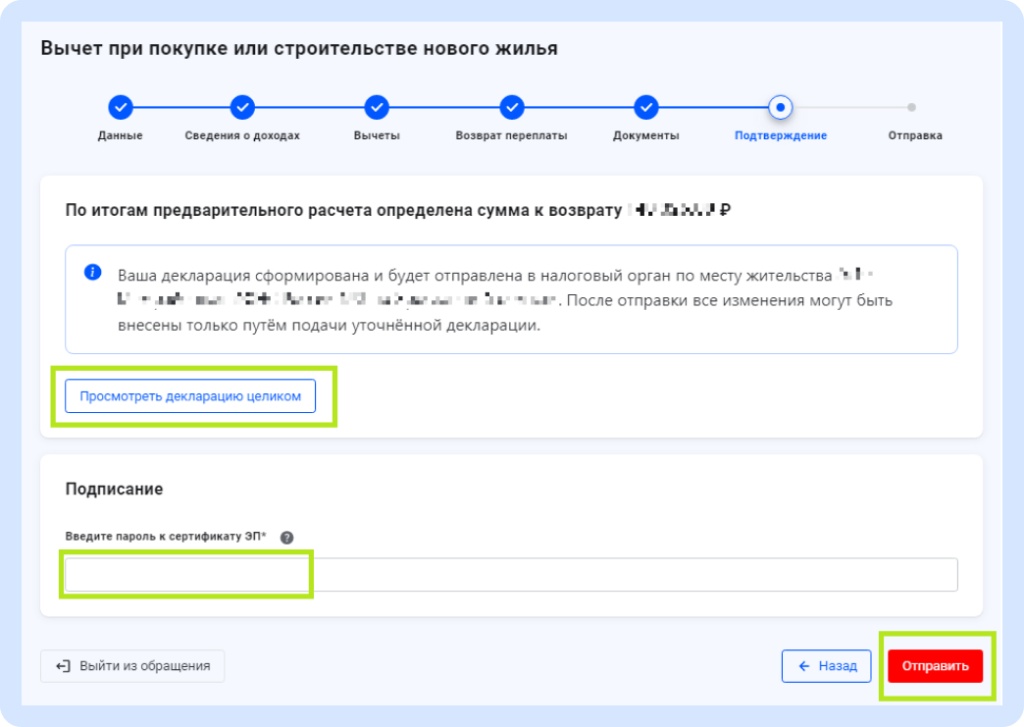

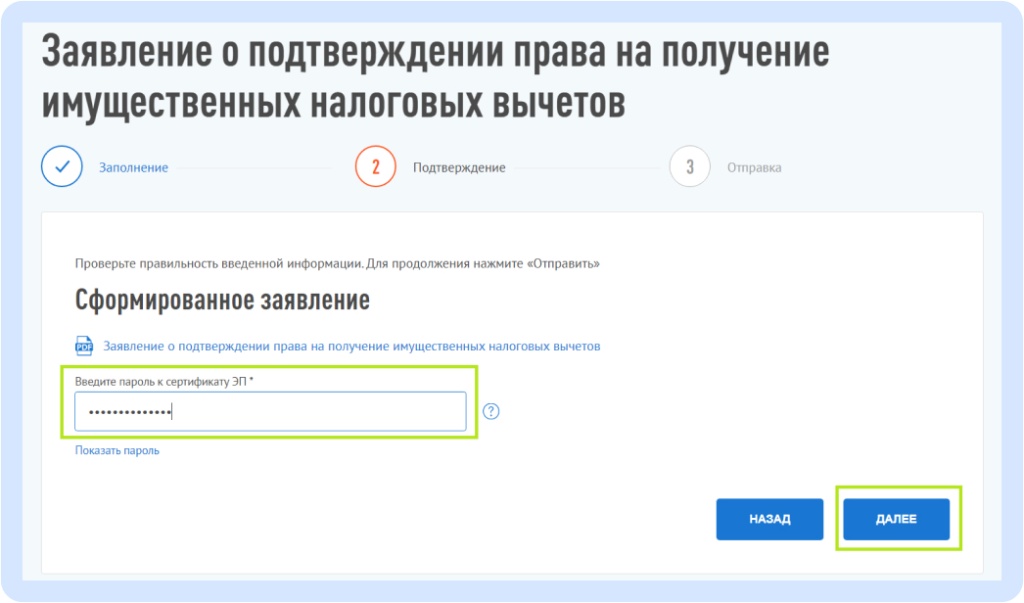

10. Подготовьте декларацию к отправке

Проверьте декларацию и прикреплённые документы. Остаётся ввести пароль от электронной подписи и отправить пакет на проверку.

11. Следите за сообщениями от налоговой

Вас будут держать в курсе статуса вашей декларации.

Если с ней всё в порядке, то в течение месяца вам оформят налоговый вычет. Но у ведомства также есть право провести камеральную проверку, и тогда процесс займёт три месяца с момента приёма документов. Отсчёт ведётся не со дня отправки декларации, а именно с даты, когда её приняли.

Если что‑то пойдёт не так, вам пришлют сообщение или позвонят. В некоторых случаях будет достаточно отправить в налоговую недостающие документы. Если в декларации неточности, придётся подать её заново.

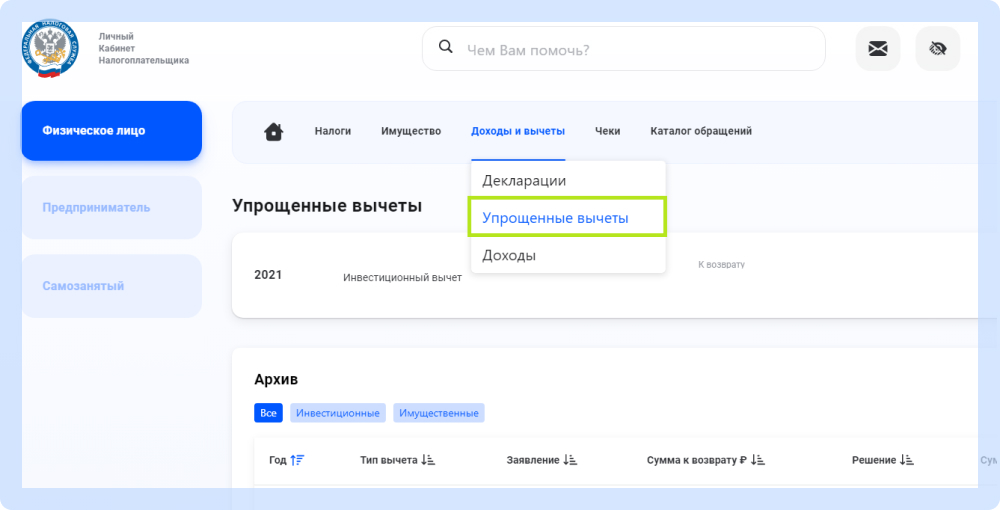

Как получить налоговый вычет в упрощённом порядке

Этот способ подходит только для оформления инвестиционного и имущественного вычетов, а с расходов 2024 года — и социального. По плану налоговой, банки и брокеры будут передавать в ФНС информацию о том, что клиенты покупали недвижимость и вкладывали деньги. Сведения о доходах работодатели пересылают в ведомство и так. На основании этих данных налоговая будет определять, кому положен возврат части средств, и извещать об этом.

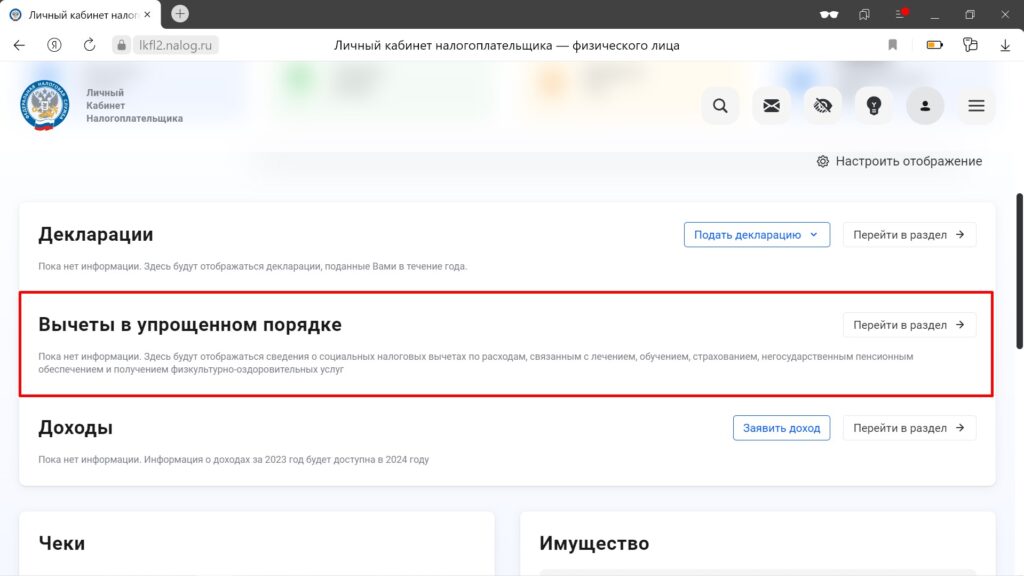

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление. Его нужно будет подписать — вероятно, электронной подписью, с получением которой мы разобрались выше, — и отправить.

Найти уведомление можно прямо на главной странице личного кабинета.

Налоговая обещает рассмотреть заявление не более чем за месяц и перечислить деньги в течение 15 дней.

Правда, в этом плане есть важный нюанс. Чтобы налоговая могла прислать заявление, банки, брокеры и другие организации должны отчитаться службе о ваших расходах. Если они этого не сделают, придётся подавать декларацию.

Этот материал впервые был опубликован в октябре 2019 года. В феврале 2024‑го мы обновили текст.

Как войти в Личный кабинет налогоплательщика

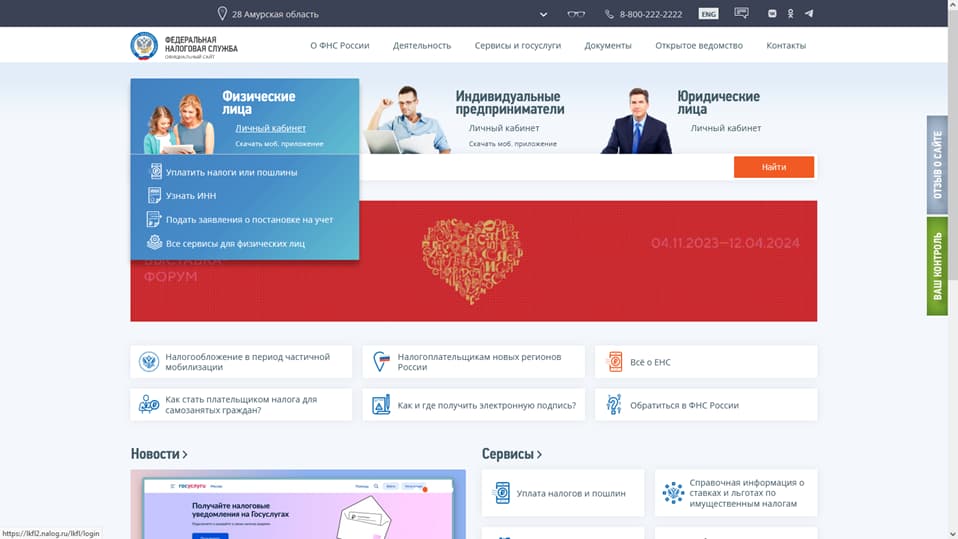

Для этого потребуется зайти на сайт ФНС и выбрать личный кабинет из трех вариантов: физические лица, индивидуальные предприниматели, юридические лица. В этой статье мы остановимся на Личном кабинете для физических лиц.

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться 1-2 дня.

Также можно воспользоваться аналогичным мобильным приложением «Мой налог», в котором функционал повторяет возможности Личного кабинета.

Что такое электронная подпись и как её создать

При подаче электронного заявления в налоговую потребуется неквалифицированная электронная подпись (НЭП). Она нужна, чтобы подписывать документы. Её можно создать прямо в личном кабинете:

-

зайти в «Настройки профиля»

-

выбрать раздел «Электронная подпись»

-

убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

- придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на той же странице.

Как подать заявление на налоговый вычет

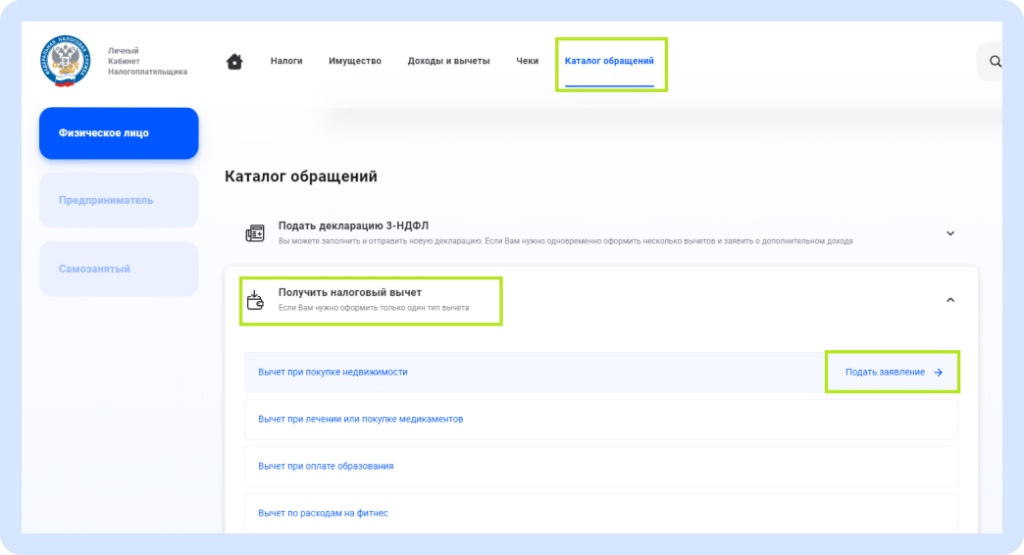

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет».

В этой статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

Далее необходимо пошагово заполнить форму на получение вычета.

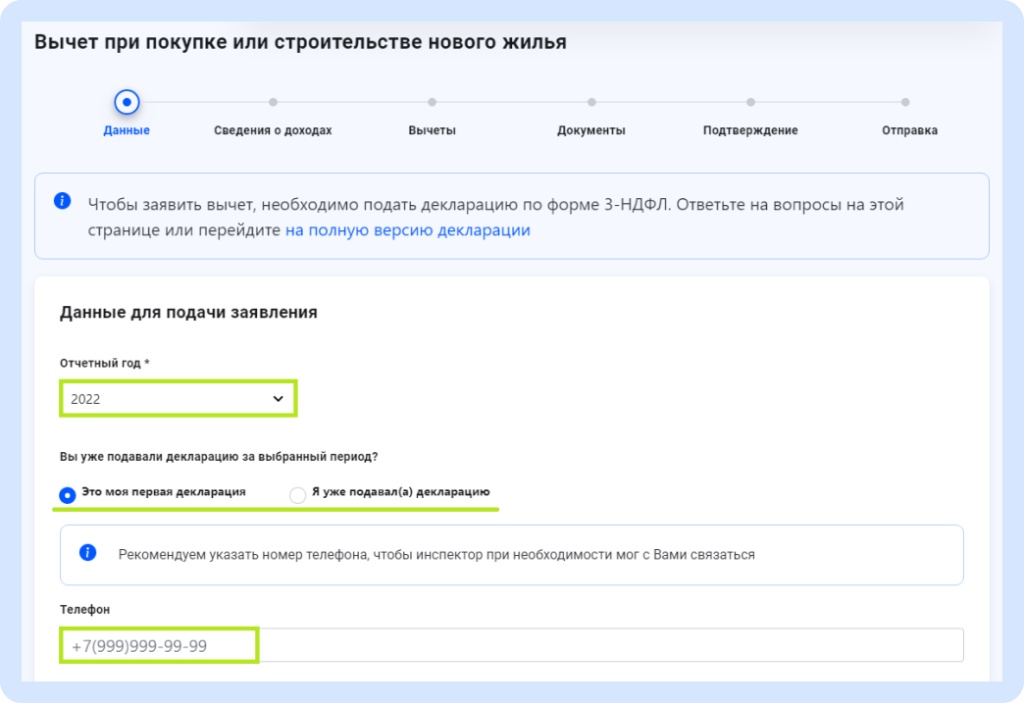

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Например, год, когда возникло право собственности на жилье, или последующие года.

-

Подавали ли вы раньше декларацию 3-НДФЛ за этот год (да, если оформляли и другие налоговые вычеты через личный кабинет).

- Телефон заявителя. Указывайте корректный номер, по которому с вами можно связаться при необходимости. Например, чтобы уточнить предоставленные сведения.

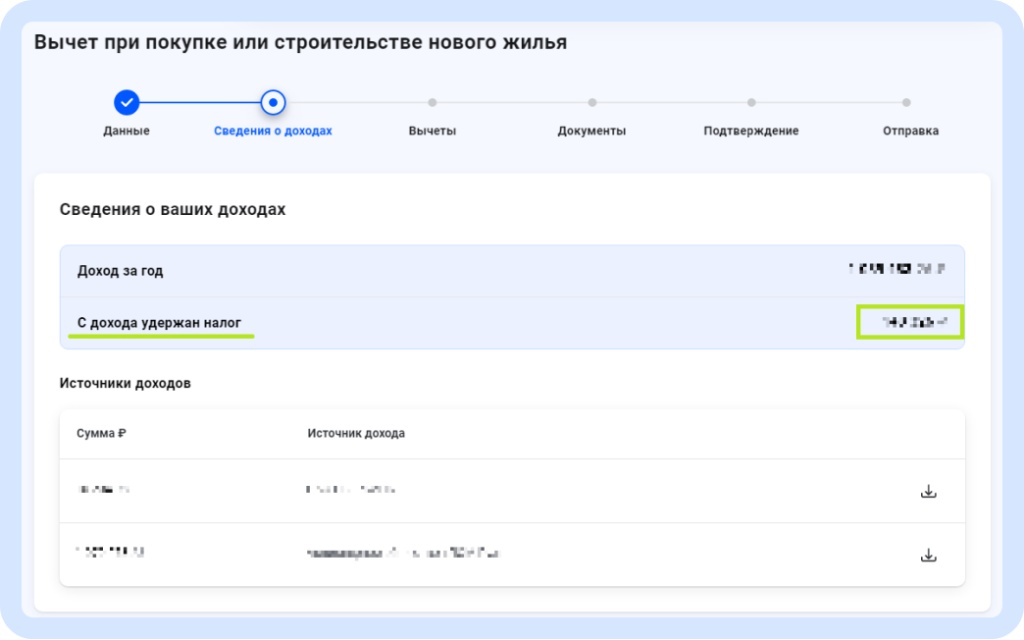

Шаг 2. Сведения о доходах

Обратите внимание на пункты:

-

доход за год

-

с дохода удержан налог

Вернуть в качестве вычета можно не больше средств, чем было уплачено по НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную декларацию 3-НДФЛ и приложить справку от работодателя.

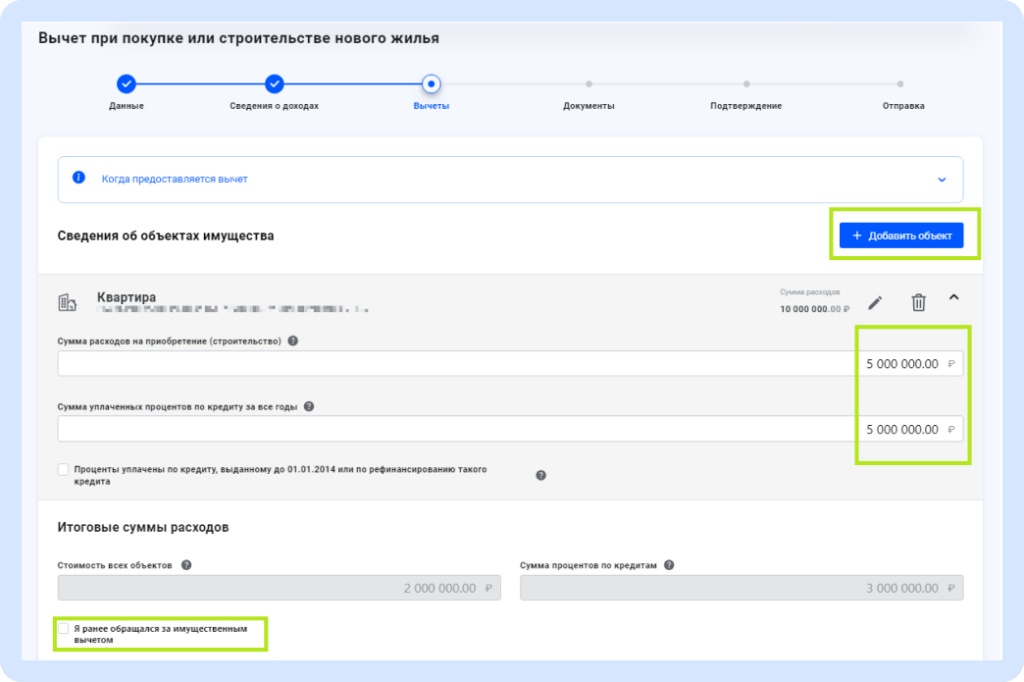

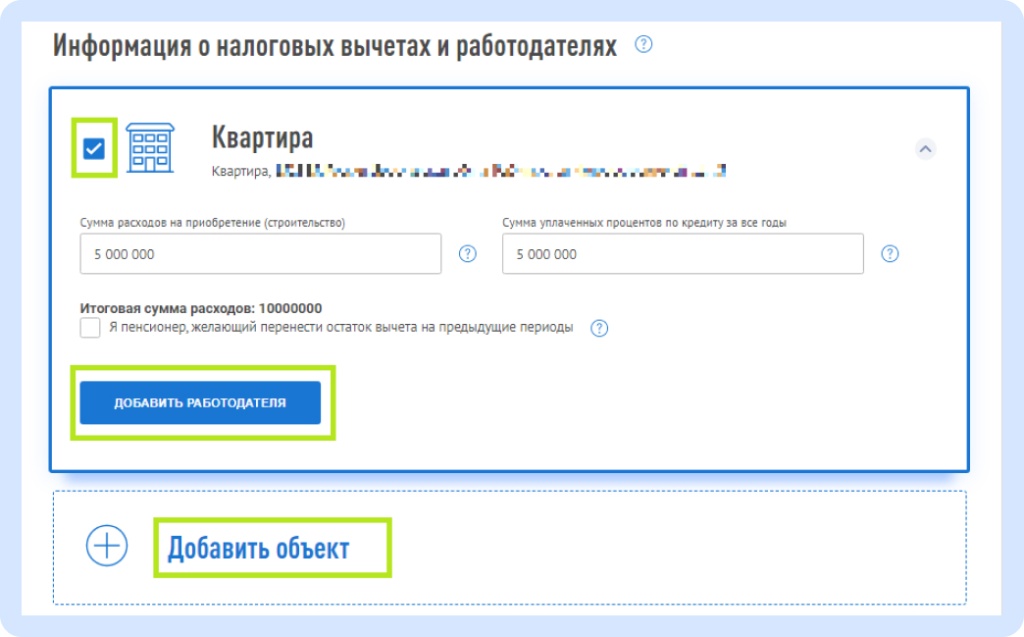

Шаг 3. Сведения о расходах и вычетах

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены. А также суммы расходов на их приобретение или оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать сумму полученного вычета.

Шаг 4. Реквизиты счёта для перечисления налогового вычета

На этом этапе отображается сумма налогового вычета.

Реквизиты для перечисления средств можно выбрать из предложенного списка. Налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Если нужного счёта нет в списке, то его можно указать вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться на Едином налоговом счете (ЕНС) в Личном кабинете в качестве переплаты. В любой момент деньгами можно оплатить налоги или перевести их на банковский счёт.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного вычета список документов может различаться.

Покупка жилья:

-

договор купли-продажи

-

платёжные документы

Покупка жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

Строительство дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

Покупка в ипотеку:

-

кредитный договор

-

справка из банка о сумме фактически уплаченных процентов

Дополнительные документы:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно

Платёжными документами могут быть:

- товарные и кассовые чеки

- квитанции к приходным ордерам

- банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

- акты о закупке материалов (если продавец материалов — физическое лицо, то в акте должны быть указаны его адресные и паспортные данные)

- другие документы, подтверждающие расходы налогоплательщика

Шаг 6. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

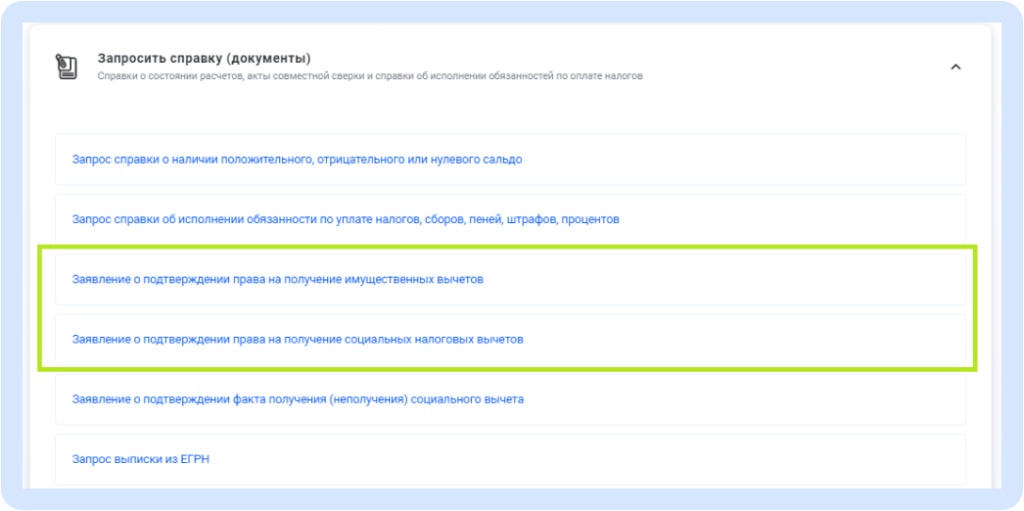

Как подать заявление для получения вычета через работодателя

Чтобы получить вычет через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС. Это можно сделать с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные, социальные, имущественные. Работодатель сам предоставляет стандартные вычеты на основе предоставленных ему документов. Например, вычет на детей.

Подтверждать право на вычет нужно только при получении имущественных или социальных вычетов. Для этого в «Каталоге обращений» нужно выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о:

-

приобретённых объектах недвижимости

-

сумме расходов на объект недвижимости

-

работодателе, у которого вы хотите получить вычет

Как правило, в этом блоке объекты недвижимости уже указаны списком, остаётся выбрать нужный. Если необходимого объекта нет, его можно добавить, указав кадастровый номер.

Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете. ФНС направит уведомление о вашем праве на вычет работодателю (напрямую организации или ИП).

Следующий шаг — загрузка подтверждающих документов. Это могут быть:

-

договоры (купли-продажи, участия в долевом строительстве, ренты и другие)

-

платёжные документы (квитанции, чеки, банковские выписки и другое)

-

подтверждение уплаты процентов по кредиту (справка из банка)

Когда все сведения об объектах и работодателях указаны, а документы прикреплены, нужно нажать кнопку «Далее».

В следующем окне необходимо подписать заявление электронной подписью:

-

ввести пароль

-

отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее»

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

Как получить налоговый вычет в упрощённом порядке

В упрощённом порядке можно получить только некоторые вычеты:

-

имущественный вычет за расходы на приобретение недвижимости

-

инвестиционный налоговый вычет

ФНС получает сведения от банков и других налоговых агентов о наличии права на получение налоговых вычетов.

В Личном кабинете налогоплательщика будет сформировано предзаполненное заявление. Его нужно подтвердить, подписать и отправить на проверку. Повторно загружать документы в Личный кабинет не нужно. Исключение — в документы внесены изменения или появились дополнительные документы.

Упрощённые вычеты отражаются в специальном разделе с аналогичным названием.

В 2025 году, начиная с расходов с 1 января 2024 года, в упрощённом порядке можно будет получить социальные вычеты:

- за обучение

- лечение

- спорт и фитнес

В какие сроки ФНС формирует заявление:

- если сведения поданы до 25 февраля — не позднее 20 марта

- если сведения поданы после 25 февраля — в течение 20 календарных дней

Камеральную проверку по упрощённому порядку проводят в течение 30 календарных дней со дня подачи заявления. На практике срок проверки — около 10 календарных дней. Выплата приходит в течение 2 недель после проверки.

Подробнее об упрощенных вычетах рассказали здесь.

В какие сроки можно подавать документы на налоговый вычет

Социальные вычеты можно оформить только за три последних года. Например, в 2025 году можно оформить вычеты за 2022, 2023 и 2024 годы. Для имущественных вычетов нет срока давности, но он установлен на возврат налога — вернуть НДФЛ можно также за последние три года.

Если ФНС отказала в предоставлении вычета, причины могут быть разные:

- пропущен срок оформления вычета

- декларация неправильно заполнена

- нет подтверждающих документов

- иные причины (их указывают сотрудники ФНС в ответном письме в Личном кабинете)

Если декларация заполнена неверно, нужно подать уточненную. Для этого выберите отправленную декларацию и нажмите кнопку «Уточнить декларацию». Исправьте ошибки, следуя подсказкам в Личном кабинете. Если вы уточняете декларацию в первый раз, в графе «Номер корректировки» поставьте 1.

Правильно заполненная декларация и полный пакет подтверждающих документов значительно увеличивают шансы на положительное решение после проверки ФНС.

Как получить вычет за проценты по ипотеке через личный кабинет налогоплательщика

При покупке недвижимости (жилой) граждане вправе вернуть уплаченный налог НДФЛ. Его размер составляет 13% от стоимости купленного жилья. Так покупатели возвращают определенную сумму расходов на квартиру.

Получить деньги могут не все. А только официально трудоустроенные граждане, за которых работодатель платит налоги. Имущественный вычет предоставляется один раз в жизни.

Заемщики по ипотеке имеют право на два вычета: имущественный и за уплаченные кредитору проценты. Расскажем, как получить вычет за проценты по ипотеке через личный кабинет налогоплательщика.

Условия получения

Имущественный вычет получают российские граждане, живущие в России не менее 183 дней в течение 12 следующих подряд месяцев. Покупатель должен перечислить деньги за квартиру. Форма оплаты не имеет значения, так как может быть полное или частичное внесение денег. Основное условие состоит в покупке жилья, а размер вычета зависит от расходов гражданина.

В случае получения наследства, при заключении договора дарения гражданин не может претендовать на имущественный вычет по причине отсутствия расходов.

Для получения вычета необходимо собрать комплект документов, требуемых налоговыми органами. Кроме удостоверения личности, необходимы правоустанавливающие акты. Для нового жилья достаточно акта приемки-передачи квартиры.

С 2022 покупатели новостроек имеют право на вычет после подписания передаточного акта. В налоговый орган следует обращаться после регистрации в ЕГРН.

Как оформить

Известно несколько способов оформления. Самым удобным выступает обращение через Личный кабинет (сокр. ЛК) налогоплательщика на официальном веб-ресурсе ФНС.

Как получить доступ к Личному кабинету

В Личный кабинет входят несколькими способами:

- Ввод логина и пароля, указанных в регистрационной карте. Ее получают в любом налоговом органе, независимо от прописки гражданина. При посещении ИФНС необходимо взять с собой паспорт. При утрате логина и пароля необходимо обратиться в ИФНС с паспортом.

- Использование квалифицированной электронной подписи. Пользователь должен иметь сертификат ключа, который выдается Удостоверяющим центром при Минцифры. Заявитель должен использовать специальное ПО: CryptoPro CSP вер. 4.0 и более для корректной работы согласно ГОСТ 2012.

- Через учетную запись ЕСИА, логина и пароля при авторизации на портале «Госуслуги».

- Этими способами заявитель может попасть в Личный кабинет налогоплательщика для регистрации и подачи заявления на имущественный вычет. С заявителя потребуют справку установленной формы – 2 НДФЛ. Ипотечный заемщик должен обратиться в банк, который выдаст справку о размере процентов, уплаченных по кредитному договору.

В ЛК налогоплательщика на главной странице необходимо нажать на опцию «Получить вычет». Вкладка находится под синей формой, где указаны налоговые начисления.

Пошаговая инструкция

- Вход в Личный кабинет налогоплательщика через логин и пароль, портал «Госуслуги»:

- Выпуск сертификата неквалифицированной электронной подписи. Для этого:

- перейти в «Настройки профиля»;

- найти опцию «Электронная подпись»;

- выбрать способ хранения «Ключ электронной подписи хранится в защищенной системе ФНС России»;

- проверка сведений;

- формирование пароля и ввод в окно «Установите пароль для доступа».

- Выбор вкладки «Доходы и вычеты», далее «Подать декларацию».

- Указание доходов.

- Выбор вычетов.

- Заполнение раздела по вычету.

- Введение реквизитов счета, на который будут перечисляться денежные средства.

- Ввод документов.

Комплект документов должен соответствовать налоговому вычету. Отправляемые файлы в общем объеме не должны быть больше 20 мегабайт. После их сканирования нужно убедиться, чтобы они хорошо читались. - Отправка декларации.

Ключ будет изготовлен от 30 минут до нескольких дней.

Заявитель может убедиться в том, что документы зарегистрированы налоговым органом на 2-3 день после отправления декларации 3-НДФЛ и комплекта приложенных сканов. Уведомление о регистрации поступит в ЛК налогоплательщика. Найти письмо налогового органа можно на вкладке «Налоговая декларация по налогу на доходы (форма 3-НДФЛ)».

Для отправки в налоговый орган декларации в готовом виде, необходимо перейти на «Доходы и вычеты», далее «Декларации», «Подать декларацию», «Загрузить готовую декларацию». После этого, пользователь указывает период, за который подается документ, выбирается файл с заранее заполненной налоговой декларацией. В появившемся окне необходимо активировать кнопку «Нажать».

Декларация обязательно ратифицируется заявителем при помощи электронной подписи. Для этого следует ввести пароль, указанный в период изготовления электронного ключа, далее нажать «Отправить».

Через ЛК налогоплательщика удобно и быстро оформить налоговый вычет, контролировать порядок рассмотрения декларации и при необходимости вносить корректировки. Если поступят замечания от камерального отдела ИФНС.

В 2024 году можно подавать заявление на налоговые вычеты за 2023 год, а также 2022 и 2021 годы в том случае, если они не были получены ранее. Эксперт «Мои финансы» Мария Иваткина уже оформила налоговый возврат за проценты по ипотеке и рассказывает, как она это сделала.

Проще всего оформить имущественный налоговый (проценты по ипотеке) вычет в личном кабинете налогоплательщика на сайте ФНС. Для того, чтобы это сделать, заранее нужно подготовить:

- регистрацию в личном кабинете налогоплательщика на сайте ФНС;

- справку по форме 2-НДФЛ (можно запросить в бухгалтерии);

- справку из банка об уплаченных по ипотеке процентах;

- сертификат электронной подписи (можно получить через приложение «Госключ»).

- Налоговый вычет имеют право получить граждане, которые являются резидентами РФ и платят налог на доходы физических лиц (НДФЛ).

В личном кабинете налогоплательщика на главной странице кликаем на вкладку «Получить вычет». Она расположена под синей формой, в которой указаны налоговые начисления.

Пошаговую инструкцию о том как получить налоговый вычет вы найдете на портале моифинансы.рф https://xn--80apaohbc3aw9e.xn--p1ai/article/oformlyaem-nalogovyj-vychet-instrukciya/

Автор: Мария Иваткина

Источник: Редакция МоиФинансы

Дата публикации: 28.02.24

53.9K

2

Россияне, которые получают официальный заработок, платят НДФЛ со своего дохода и совершают важные для нашего государства траты, могут вернуть часть расходов. Например, с покупки недвижимости, расходов на лечение, обучение, инвестиции и спорт.

Оформить налоговый вычет можно тремя разными способами: через работодателя, налоговую и личный кабинет налогоплательщика. Разберемся в особенностях каждого из вариантов, и дадим инструкцию по возвращению денег от государства.

-

За что можно получить налоговый вычет

-

Вычет за квартиру

-

Налоговый вычет за лечение

-

Вычет на детей

-

Налоговый вычет за обучение

-

Кто может получить налоговый вычет

-

Документы для налогового вычета

-

Как оформить налоговый вычет в 2024 году

-

Налоговый вычет через работодателя

-

Налоговый вычет через налоговую

-

Вычет через личный кабинет налогоплательщика

За что можно получить налоговый вычет

Налоговый вычет — это возврат части подоходного налога с расходов, которые россияне совершили на социально значимые покупки. Вернуть часть уплаченного НДФЛ можно за разные траты, которые были совершены в течение трех последних лет.

Вычеты делят на группы: стандартные, социальные, имущественные, профессиональные и инвестиционные. Разберем те, которые наиболее популярны у россиян.

Вычет за квартиру

При продаже имущества, покупке или строительства жилья можно получить имущественный вычет. Все операции с недвижимостью, за которые положен возврат денег, перечислен в НК РФ Статья 220.

При покупке квартиры можно получить до 650 000 рублей налогового вычета. Сумму рассчитывают исходя из расходов на жилье, но не более 2 млн рублей. Даже если квартира стоила больше — 3, 6 или 20 млн, все равно для расчета используют 2 млн.

Из расходов непосредственно на покупку квартиры можно вернуть 2 000 000 * 0,13 = 260 000 рублей. В эту сумму также входит отделка, если была куплена квартира в новостройке без отделки по ДДУ.

Если жилье куплено дешевле, чем 2 млн, и у покупателя остался неиспользованный остаток вычета, его можно перенести на другой объект. Также вычет можно распределить между супругами.

Когда жилье покупают в ипотеку, сумма вычета увеличивается: его можно получить еще и на уплаченные проценты. Максимальная сумма — 3 млн, значит вернуть можно 3 000 000 * 0,13 = 390 000 рублей.

Налоговый вычет за лечение

За любое платное лечение, например, стоматологию, услуги стационара или ДМС можно получить налоговый вычет. Его относят к социальным.

Лечение делится на два типа:

- Обычное — сумма 120 000 рублей, куда входят все социальные расходы.

- Дорогостоящее — с 2024 года отдельный лимит, который составляет 150 000 рублей.

Оформить вычет можно при оплате лечения для себя, супруга, супруги, родителей и детей, включая тех, которые были усыновлены или находятся под опекой.

Вычет на детей

Вычет на ребенка относится к стандартным. Его могут получить родители, усыновители, попечители, приемные родители и опекуны, которые обеспечивают ребенка.

Вычет назначают с рождения ребенка и до конца его 18 лет. Если ребенок учится очно, вычет можно получать до наступления ребенку 24 лет.

На первого и второго дают ежемесячный вычет 1400 рублей, на третьего и последующих по 3000 рублей. Вычет назначают каждому родителю.

Налоговый вычет за обучение

Налоговый вычет на обучение относят к социальным. Получить его можно:

- за свое образование в любой форме обучения,

- образование супруга на очной форме, но только с 2024 года,

- обучение опекаемого до 18 лет в очной форме,

- образование ребенка, брата или сестры до 24 лет на очной форме.

Максимальная сумма вычета на расходы до 2023 года включительно — 50 000 рублей на обоих родителей. Для расходов с 2024 года сумма увеличена до 110 000 рублей.

Она не входит в общую сумму социального лимита. То есть за оплату обучения ребенка можно вернуть деньги дополнительно к другим условиям социального вычета.

Кто может получить налоговый вычет

Оформить налоговый вычет могут только россияне, которые платят налоги со своего заработка по ставке 13% или 15%. Он потому и называется налоговым, что государство возвращает часть полученных от россиян налогов.

Если человек уже вышел на пенсию, получает социальные пособия или выплаты, которые стали для него единственным заработком, он не может рассчитывать на вычет. Но если пенсионер помимо пенсии еще и официально трудоустроен, то со своей заработной платы можно получить вычет.

Есть и еще одно требование: получатель налогового вычета должен быть налоговом резидентом РФ. Для этого необходимо прожить на территории России не менее 183 дней в году.

Документы для налогового вычета

Для подтверждения расходов и права на получение налогового вычета нужно подготовить определенный перечень документов. Для каждого типа расходов свой список:

- Обучение — соберите договор с образовательным учреждением, его лицензию на случай, если реквизитов нет в договоре, и документ или чек, который подтвердит оплату. Родственник дополнительно берет справку об очной форме обучения.

- Лечение — договор на оказание медицинских услуг, лицензия клиники, справка об оплате, чеки или квитанции, рецепты.

- Спорт и фитнес — договор на оказание физкультурно-оздоровительных услуг и чек.

- Благотворительность — договор или соглашение, платежные документы.

- Покупка квартиры — копия договора купли-продажи, акт приема-передачи и платежные документы. Если еще оформлена ипотека — копия кредитного договора и справка из банка.

Если оплата обучения происходила за другого человека, нужен документ подтверждающий родство. Например, это может быть паспорт или свидетельство о рождении для детей, брата или сестры, либо свидетельство о браке для супругов.

В 2024 году произошли важные изменения: теперь по ряду расходов можно оформить одну справку по образцу ФНС и получить налоговый вычет. Речь идет о социальных вычетах, для которых одна справка теперь заменяет все подтверждающие документы.

Получить единый документ теперь можно по таким расходам:

- добровольные взносы по договору ДМС, пенсионного страхования и страхования жизни;

- медицинские услуги;

- лечение;

- физкультурно-оздоровительные услуги;

- пенсионные взносы в НПФ.

Важно — нововведение действует только с 2024 года, то есть воспользоваться им можно только для расходов, которые возникли с этого года. Если расходы были в 2023 году и ранее, нужен полный комплект подтверждающих документов.

Как оформить налоговый вычет в 2024 году

Налоговый вычет на расходы можно получить только за те годы, когда россиянин платил НДФЛ. Например, налогоплательщик работал в 2023 году, платил налоги и оплатил дорогостоящее лечение — в 2024 году он может оформить декларацию и вернуть часть расходов.

А если в 2023 году родитель вышел в декретный отпуск, и пособие на ребенка это его единственный доход, он не может заявить о вычете — налоги с пособия не платят. И в этом случае оформить вычет сможет только супруг или супруга с официальным трудоустройством.

Налоговый вычет через работодателя

Этот вариант позволяет заявить о налоговом вычете уже в конце того года, когда возникли расходы. При этом государство не вернет ранее уплаченный НДФЛ, а обяжет работодателя не удерживать налог с ваших доходов.

Происходит это так:

- Налогоплательщик собирает документы, которые подтверждают его право на получение налогового вычета и относит их в налоговую. Пишет заявление о получении уведомления о праве на вычет.

- Налоговая инспекция проверяет документы и направляет уведомление работодателю.

- Работодатель получает уведомление, и на его основе издает приказ для бухгалтерии выдавать заработную плату без удержания НДФЛ.

Заработную плату в полном объеме будут выплачивать до тех пор, пока работник не исчерпает лимит положенного ему вычета. После этого работодатель вновь начнет удерживать налог с зарплаты в прежнем объеме. Подробнее — на портале Госуслуги.

Налоговый вычет через налоговую

Этот вариант удобен тем, кто хочет вернуть ранее уплаченный налог государству. Обращаться в налоговую нужно по окончанию того года, когда совершены расходы.

Например, оформить вычет на расходы за 2023 год можно в начале 2024 года. Для этого соберите документы, которые подтвердят право на вычет, составьте декларацию 3-НДФЛ и подайте их в налоговую.

Вычет через личный кабинет налогоплательщика

Удобен для тех, кто ценит свое время и не хочет тратить его на посещение налоговой инспекции и просиживание в очередях на прием к инспектору. Заполнить декларацию и загрузить все необходимые документы можно через интернет, а именно — при помощи Личного кабинета налогоплательщика.

Для оформления выберите «Вычет» → «Получить вычет»

Инструкция по возврату денег:

- Войдите в личный кабинет налогоплательщика. Для авторизации можно использовать данные с портала Госуслуги, пароль из ФНС или же электронную подпись, если она у вас есть.

- Выберите пункт «Вычеты» → «Получить вычет» на главной странице.

- Укажите статьи расходов, за которые хотите получить вычет. Например, за оплату лечения и покупку медикаментов.

- Создайте электронную подпись для подтверждения и отправки заявки, если у вас ее еще нет. Она бесплатная, создать можно сразу в личном кабинете.

- Выберите год, в котором совершены расходы. Данные о доходах подтянутся автоматически, если ваш работодатель подал документы об отчислениях. Это происходит до 1 апреля следующего года.

- Укажите, свои расходы — для этого изучите документы, которые вы получили от медицинских организаций и аптек. Учтите, что обычное лечение, дорогостоящее и расходы на лекарства считают отдельно.

- Посмотрите сумму, которая доступна для возврата и список своих банковских счетов, на которые можно получить вычет. При необходимости, добавьте счет вручную.

- Прикрепите сканы или фото необходимых документов. В случае с расходами на лечение, нужны договора с медицинским учреждением и справка об оплате услуг или чек.

С 2024 года стало возможным получать социальные вычеты в упрощенном порядке: теперь организации или ИП, которые оказали налогоплательщику платные услуги, сами подают все нужные данные в ФНС. Если сведения подали до 25 февраля, налоговая сформирует предзаполненное заявление на вычет до 20 марта, если позже — через 20 рабочих дней.

Упрощенный порядок получения вычетов по НДФЛ

Заявление нужно проверить в личном кабинете налогоплательщика, указать реквизиты для получения денег и ждать перевода. Впервые такая функция станет доступна россиянам уже в 2025 году по расходам с 2024 года.

Частые вопросы

Что такое налоговый вычет?

Это возврат части налогов, которые россияне платят из своей заработной платы.

В каких случаях можно получить налоговый вычет?

Если налогоплательщик совершает важные для государства расходы, за них можно получить вычет. Например, при покупке или строительстве жилья, оплате лечения, обучения, совершении взносов в НПФ.

Сколько можно вернуть налоговый вычет?

Для каждого типа расходов определен свой лимит. Например, при покупке недвижимости можно получить не более 260 тысяч рублей, а если жилье куплено в ипотеку, то еще 390 тысяч дополнительно при уплате процентов.

Кто может получить налоговый вычет?

Граждане, которые получают официальный заработок и платят с него НДФЛ в те же годы, когда были совершены расходы. Также нужно быть налоговым резидентом РФ.

Где можно оформить налоговый вычет?

Получить вычет можно через работодателя, налоговую инспекцию или Личный кабинет налогоплательщика.