Содержание статьи

Показать

Скрыть

Это последний урок раздела о «Госуслугах». В нем расскажем, что такое налоговый вычет, за какие расходы и доходы можно вернуть часть денег и как это сделать с помощью «Госуслуг». Дополнительный материал, о том как защитить свои документы на портале, ищите в приложении.

Какие налоговые вычеты можно получить через «Госуслуги» в 2024 и 2025 годах

Налоговый вычет — это сумма, на которую уменьшается налогооблагаемая база (доход, с которого уплачивается налог) при соблюдении определенных условий. Это мера государственной поддержки для граждан, уплачивающих налог на доходы физических лиц (НДФЛ). Право на налоговый вычет имеют налоговые резиденты Российской Федерации, то есть граждане России и иностранцы, которые уплачивают НДФЛ.

Есть три способа получить вычет:

- Через работодателя. Как выгоднее получать налоговый вычет: через работодателя или на следующий год написали здесь.

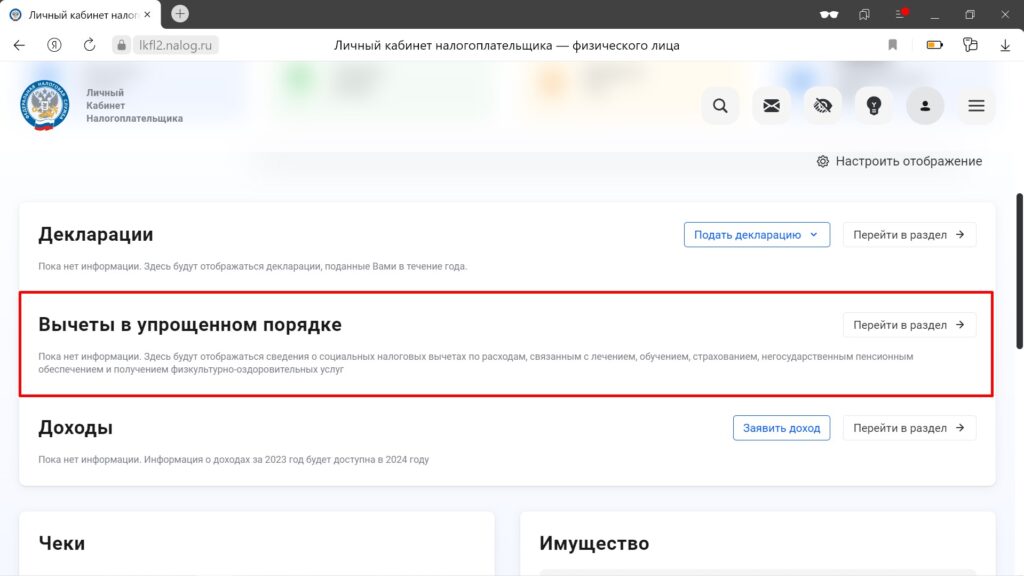

- В упрощенном порядке (на сайте ФНС).

- По декларации 3-НДФЛ. При оформлении вычета через «Госуслуги» потребуется декларация.

Проверить финансовое здоровье

Какие налоговые вычеты можно получить через «Госуслуги»

В последние годы появились новые налоговые вычеты. Перечислим все, которые можно получить с помощью «Госуслуг».

| Тип вычета | Вычет | Лимит в 2024 году |

| Стандартный | на детей | 350 000 |

| Социальный | на обучение |

150 000 |

| лечение | ||

| покупку лекарств | ||

| страхование (негосударственное пенсионное страхование, добровольные взносы на накопительную часть пенсии, страхование жизни, добровольное медицинское страхование) | ||

| физкультура и занятия спортом | ||

| благотворительность | ||

| сдача ГТО (с 2025 года) | ||

| Инвестиционный | внесение личных средств на ИИС | 400 000 |

| доход от операций с ценными бумагами на ИИС | нет | |

| Имущественный | покупка или строительство жилья | 2 000 000 |

| проценты по ипотеке | 3 000 000 |

В каком случае нужно подавать вычет через «Госуслуги»

Если расходы были в прошлом году.

Если расходы в этом году.

Если декларация заполнена вручную.

Через «Госуслуги» можно оформить вычет только в следующем году после года, когда были расходы. То есть если вы купили квартиру в 2024 году, то заявление на вычет на «Госуслугах» сможете оформить только в 2025-м. Чтобы начать получать вычет уже в 2024 году, вам нужно оформить вычет через работодателя.

Как получить налоговые вычеты через «Госуслуги»

Как подать заявление на налоговый вычет через «Госуслуги»: подготовили пошаговую инструкцию.

Нужна подтвержденная учетная запись на «Госуслугах». Подробную инструкцию о том, как зарегистрироваться в «Госуслугах» и подтвердить аккаунт, написали в первом уроке.

Для подписания заявления нужна электронная подпись. Ее можно получить с помощью бесплатного мобильного приложения от «Госуслуг» — «Госключ». Для получения электронной подписи понадобится загранпаспорт с биометрией. Если паспорта с биометрией нет, нужно будет подтвердить свою личность в МФЦ.

Информация и документы, которые потребуются для заполнения декларации

Номер налоговой инспекции (выбирайте по месту прописки).

Паспорт.

ИНН.

Сканы или фотографии документов, которые подтверждают доходы (справка 2-НДФЛ) и расходы (справки, выписки, чеки).

Когда вся информация под рукой, можно заходить на портал «Госуслуги».

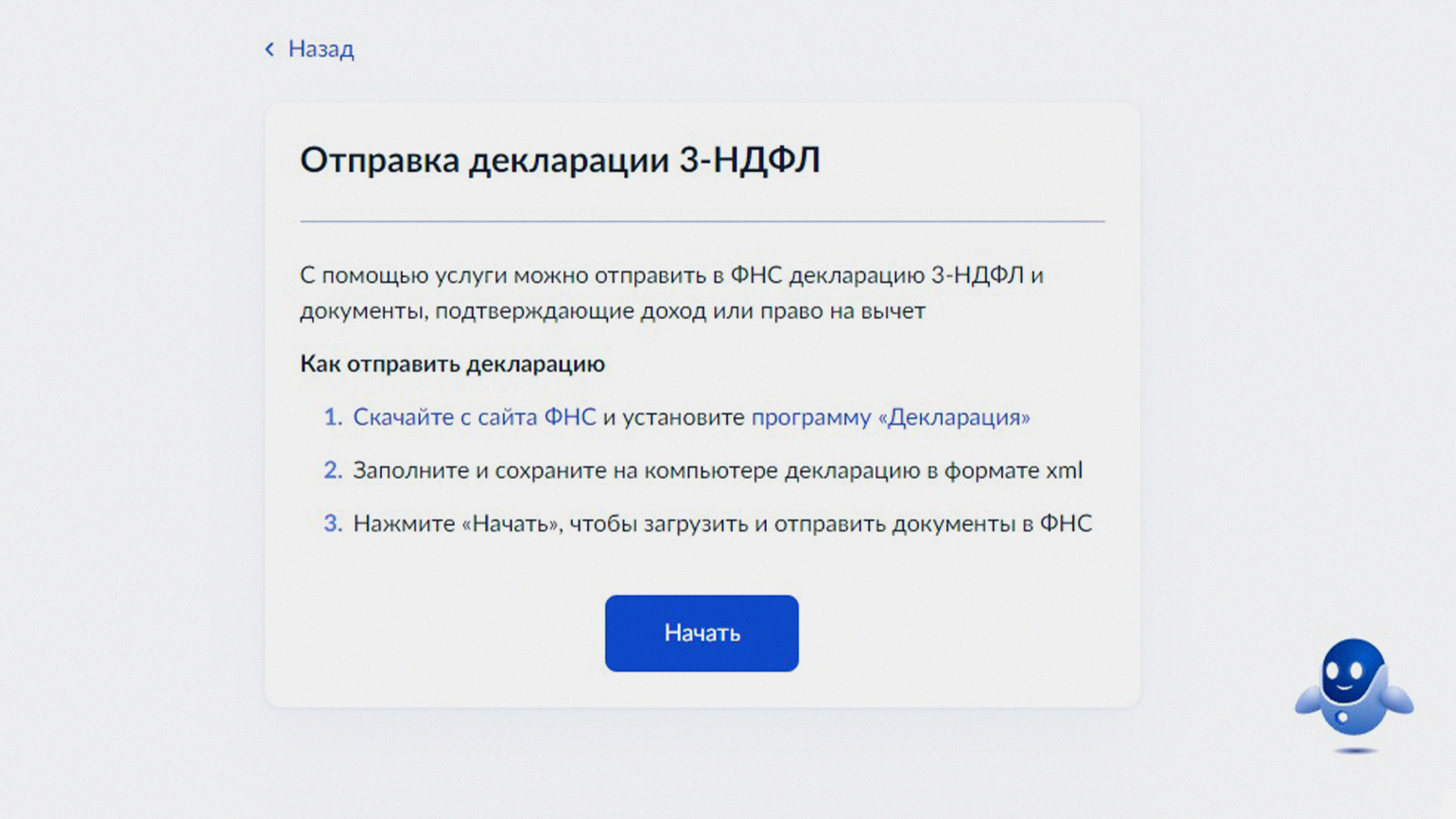

В разделе «Штраф/Налоги» выберите услуги «Прием декларации 3-НДФЛ».

Скачайте программу «Декларация» и установить ее на свой компьютер. Программу можно скачать с официального сайта ФНС. Расскажем, как правильно установить ее на компьютеры с разными операционными системами.

Как подать декларацию на налоговый вычет

Заполнить декларацию 3-НДФД за прошлый год. Если у вас только один источник дохода — зарплата, значит, данных не очень много, заполнение декларации займет 15–20 минут.

- Скачайте необходимую версию программы и заполните нужные поля. Программа попросит вас следующее.

- Выбрать инспекцию.

- Ввести данные паспорта, ИНН, телефон.

Заполнить раздел о доходах. Перенесите все данные из справки 2-НДФЛ. - Заполните раздел о вычетах. Отметьте нужные галочками и укажите суммы своих расходов. Система автоматически посчитает сумму к возврату.

- Сохраните файл. Для оформления налогового вычета через «Госуслуги» вам понадобится файл xml.

Зайти в учетную запись на портале «Госуслуги». Скорее всего, система сохранила черновик вашего заявления, так что продолжайте заполнение.

Если вы раньше не подавали декларацию, то выбирайте последний пункт.

Загрузите документы. Прикрепите декларацию в формате xml и документы, которые подтверждают право на вычет. Например, договор купли-продажи квартиры, акт приема-передачи недвижимости, выписку из ЕГРН и подтверждение факта оплаты.

Подписать заявление. Для подачи заявления понадобится УНЭП, полученная в приложении «Госключ», или УКЭП, оформленная в аккредитованном удостоверяющем центре.

Заявления на большинство налоговых вычетов можно подать только в течение трех лет. Это правило не распространяется на покупку недвижимости и ипотеку.

Когда вернут налоговый вычет

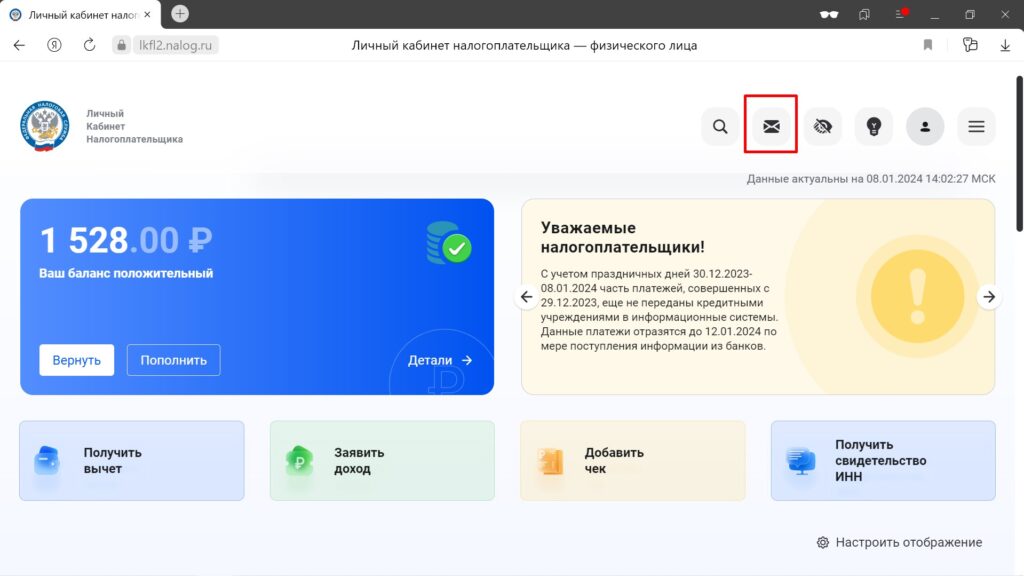

В течение 1 дня, после того как вы отправили заявление, придет ответ.

Проверяйте вкладку «Уведомления» в личном кабинете на «Госуслугах». Если документ заполнен правильно, то его примут в работу. Если есть ошибки, то придет отказ и указание причины.

В течение 3 месяцев налоговая проведет проверку документов и пришлет ответ в личный кабинет «Госуслуг».

В течение 1 месяца после положительного ответа деньги будут перечислены на счет, который вы указали в заявлении.

Указаны максимально возможные сроки для получения вычета. В некоторых случаях, когда все документы в порядке, вычет приходит очень быстро: в течение месяца после подачи заявления.

Как подать на вычет, чтобы не получить отказ

Разберем самые популярные причины, почему заявление на вычет может быть отклонено.

Неправильный формат. Это значит, что вы отправили декларацию, которая не соответствует установленной форме. Например, заполнили декларацию за 2023 год, используя форму 2022 года.

Неверно выбрана инспекция. Означает, что вы неправильно указали в декларации налоговый орган. Подайте декларацию в налоговый орган по месту постоянной регистрации.

Неправильные личные данные. Означает, что вы допустили ошибку в номере ИНН, Ф. И. О. или паспорте. Нужно исправить и отправить заново.

Неправильный номер корректировки. Означает, что вы неправильно пронумеровали уточняющие декларации. Если вы впервые подаете декларацию, то ее номер «0», следующая — «1» и так далее. Проверить номер можно в истории отправленных заявлений на «Госуслугах» или в личном кабинете ФНС.

Также ФНС откажет, если отправили заявление о получении налогового вычета по истечении срока давности (после 3 лет). Например, 2024 год — последний год, когда можно оформить возврат за 2021 год. Исключение — имущественный налоговый вычет при покупке или строительстве жилья. Он не имеет срока давности.

Теперь вы знаете

- Через «Госуслуги» можно получить любой налоговый вычет. Единственное ограничение — год возврата. Через «Госуслуги» можно вернуть вычет только за прошедшие 3 года (исключение — имущественный вычет).

- Для оформления заявления нужны подтвержденный аккаунт «Госуслуги» и усиленная электронная подпись.

- Дополнительный материал, о том как защитить свои документы на портале, ищите в приложении.

- В течение 1 дня вам придет ответ о том, что заявление принято (или отклонено). Деньги перечислят, после того, как налоговая проведет камеральную проверку.

Персональные данные удобно хранить на портале: они всегда под рукой. Но стоит задуматься о безопасности этих документов. В приложении Банки.ру собрали интерактивный гайд на эту тему.

Другие полезные материалы ищите в мобильном приложении:

Документы для получения налогового вычета на лечение и лекарства

Как получить налоговый вычет за квартиру

Как получить налоговый вычет за обучение

Общая информация

Социальный налоговый вычет по расходам на обучение вправе получить физическое лицо, оплатившее:

- собственное обучение

любой формы обучения (очная, вечерняя, заочная, иная) ; - обучение своего ребенка (детей) в возрасте до 24 лет по очной форме обучения;

- обучение своего опекаемого подопечного (подопечных) в возрасте до 18 лет по очной форме обучения;

- обучение бывших своих опекаемых подопечных в возрасте до 24 лет (после прекращения над ними опеки или попечительства) по очной форме обучения;

- обучение своего брата или сестры в возрасте до 24 лет по очной форме обучения, приходящимся ему полнородными (т.е. имеющими с ним общих отца и мать) либо неполнородными (т.е. имеющими с ним только одного общего

родителя). - обучение своего супруга (супруги) по очной форме обучения (в отношении расходов по обучению начиная с 1 января 2024 года).

Порядок предоставления социального налогового вычета по расходам на обучение установлен пп. 2 п. 1 ст. 219 НК РФ.

Статус образовательного учреждения и типы образовательных учреждений в Российской Федерации определены Федеральным законом от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации».

При наличии лицензии или иного документа, подтверждающего право на ведение образовательного процесса, вычет можно получить по расходам на обучение не только в ВУЗе, но и в других образовательных учреждениях,

как государственных, так и частных, в том числе:

- в детских садах;

- в школах;

- в учреждениях дополнительного образования взрослых (например, курсы повышения квалификации, учебные центры службы занятости, автошколы, центры изучения иностранных языков и т.п.);

- в учреждениях дополнительного образования детей (например, детские школы искусств, музыкальные школы, детско-юношеские спортивные школы и т.п.).

50 000 рублей в год — максимальная сумма расходов на обучение детей/подопечных на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Начиная с расходов с 01.01.2024 года, максимальный совокупный размер понесенных расходов в налоговом периоде на обучение детей/подопечных составляет 110 000 рублей на каждого ребенка в общей

сумме на обоих родителей (опекуна или попечителя).

120 000 рублей в год — максимальная сумма расходов на собственное обучение, либо обучения брата или сестры, в совокупности с другими расходами налогоплательщика, связанными,

например, с лечением (за исключением дорогостоящего лечения), уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, прохождение независимой оценки

своей квалификации, оказанные физкультурно-оздоровительные услуги.

Начиная с расходов с 01.01.2024 года, максимальный совокупный размер понесенных расходов в налоговом периоде (за минусом расходов на обучение детей налогоплательщика и расходов на дорогостоящее лечение) составляет

150 000 рублей.

Документы, подтверждающие право налогоплательщика на получение социального налогового вычета по расходам на обучение:

- договор с образовательным учреждением на оказание образовательных услуг с приложениями и дополнительными соглашениями к нему (в случае заключения);

- платежные документы, подтверждающие фактические расходы налогоплательщика на обучение (чеки контрольно-кассовой техники, приходно-кассовые ордера, платежные поручения и т.п.).

При оплате обучения собственного или подопечного ребенка, брата или сестры необходимы также:

- справка, подтверждающая очную форму обучения в соответствующем году (если этот пункт отсутствует в договоре с образовательным учреждением на оказание образовательных услуг);

- документы, подтверждающие факт опекунства или попечительства — договор об осуществлении опеки или попечительства, или договор об осуществлении попечительства над несовершеннолетним гражданином, или договор о приемной

семье (если налогоплательщик потратил деньги на обучение своего подопечного).

Начиная с расходов с 01.01.2024 года для подтверждения права на социальный вычет по обучению необходимо приложить только справку об оплате образовательных услуг для представления в налоговый орган, выданную образовательной

организацией или индивидуальным предпринимателем, осуществляющими образовательную деятельность.

Форма справки утверждена приказом ФНС России от 18.10.2023 № ЕД-7-11/755@.

Представление такой справки не требуется, если сведения о фактических расходах налогоплательщика на оказанные образовательные услуги были представлены в налоговые органы напрямую образовательной

организацией и индивидуальным предпринимателем, осуществляющими образовательную деятельность, и информация о поступивших расходах размещена налоговым органом в личном кабинете налогоплательщика.

Пример расчета

^К началу страницы

В начале 2024 г. системного администратора Иванова И.И. решили повысить по должности до технического директора компании с ежемесячной заработной платой 100 000 рублей.

Иванов И.И. в связи с получением новой должности решил получить второе высшее образование в университете, ежегодная стоимость обучения в котором составляет 100 000 рублей, а срок обучения — 3 года.

В том же году он поступил в университет и решил сразу оплатить полную стоимость обучения за 3 года в размере 300 000 рублей.

В начале 2025 г. Иванов И.И. обратился в налоговый орган за получением социального налогового вычета по расходам на обучение (о других вычетах он не заявлял).

Т.к. расходы, по которым можно получить социальный вычет, с 01.01.2024 года ограничиваются 150 000 руб., возврат составит 19 500 рублей:

150 000 руб.х13%=

19 500 руб.

Если бы Иванов И.И. оплачивал стоимость обучения поэтапно, т.е. в размере 100 000 рублей в год, суммарный размер вычета на обучение за 3 года составил бы 39 000 рублей:

(100 000 руб.х13%)х3 года =

39 000 руб.

Поэтому, оплачивая многолетнее обучение единовременно, студент Иванов И.И. получит часть вычета, поскольку полная стоимость обучения в 300 000 руб. превысила предел расходов в 150 000 руб., с которого рассчитывался размер

социального вычета.

Социальный налоговый вычет предоставляется налогоплательщику по доходам того налогового периода, в котором налогоплательщиком фактически были произведены расходы на оплату обучения. Если в одном налоговом периоде социальный налоговый

вычет не может быть использован полностью, на следующий налоговый период остаток вычета не переносится.

Как получить вычет

^К началу страницы

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на обучение, социальный вычет может быть предоставлен налоговой инспекцией по месту вашего жительства.

Для этого налогоплательщику необходимо:

1

Заполнить налоговую декларацию (по форме 3-НДФЛ)

Для ее заполнения до 25 февраля может понадобиться справка о полученных доходах и удержанных суммах налога за соответствующий год, которую можно получить у работодателя.

После 25 февраля данные о доходах и суммах удержанного НДФЛ, полученные от налоговых агентов, будут отображаться в интернет-сервисе «Личный кабинет налогоплательщика для физических лиц.

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам

Начиная с расходов с 01.01.2024 года для подтверждения права на социальный вычет по обучению необходимо приложить только справку об оплате образовательных услуг для представления в налоговый орган, выданную образовательной

организацией и индивидуальным предпринимателем, осуществляющими образовательную деятельность. Форма справки утверждена приказом ФНС России от 18.10.2023 № ЕД-7-11/755@.

3*

Представить заполненную налоговую декларацию и подтверждающие документы

В том числе, справки об оплате образовательных услуг для представления в налоговый орган — начиная с расходов, произведенных с 01.01.2024 года) в налоговый орган по месту жительства.

*В случае, если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией можно подать в налоговый орган соответствующее заявление.

Сумма излишне уплаченного налога подлежит зачету/ возврату в порядке и сроки, установленные ст. 78-79 Налогового кодекса.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п.6 ст.78 Налогового кодекса).

Получение вычета у работодателя

Социальный вычет можно получить и до окончания налогового периода, в котором произведены расходы на обучение, при обращении к работодателю, предварительно подтвердив это право в налоговом органе.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам

В том числе, справки об оплате образовательных услуг для представления в налоговый орган — начиная с расходов, произведенных с 01.01.2024 года.

2

Представить в налоговый орган по месту жительства заявление на получение уведомления о праве на социальный вычет с приложением подтверждающих документов (справок)

Форма заявления утверждена приказом ФНС России от 17.08.2021 N ЕД-7-11/755@ «Об утверждении форм, порядков их заполнения, а также форматов представления документов,

применяемых при подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3, 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам)

добровольного страхования жизни) и 7 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также имущественных налоговых вычетов, предусмотренных подпунктами 3 и 4 пункта 1 статьи 220 Налогового

кодекса Российской Федерации, в электронной форме».

3

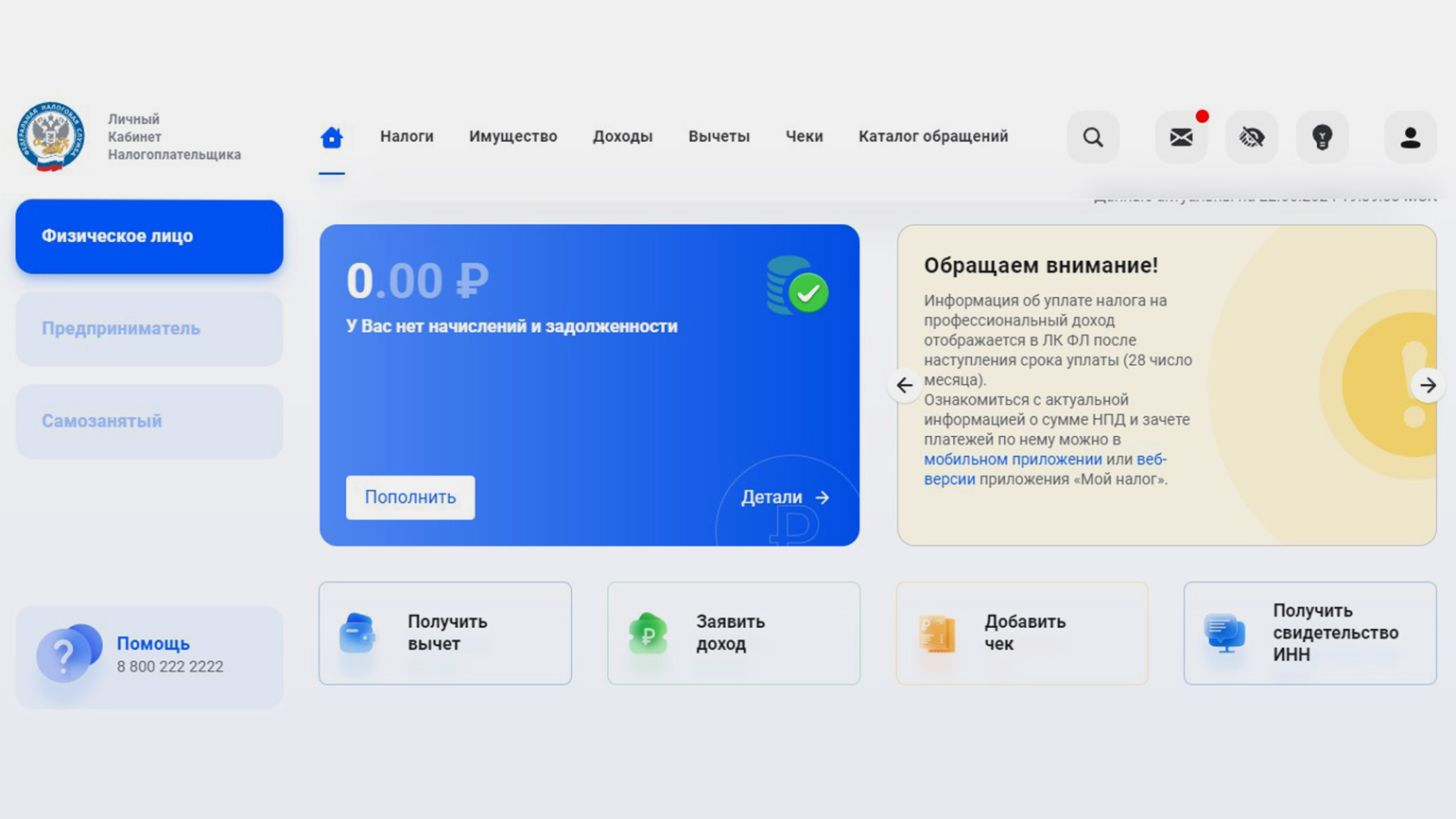

Проверить информацию в личном кабинете налогоплательщика

По истечении 30 дней налоговый орган информирует налогоплательщика о результатах рассмотрения данного заявления через личный кабинет налогоплательщика (при отсутствии (прекращении) у налогоплательщика доступа к личному

кабинету налогоплательщика — по почте заказным письмом), а также представляет налоговому агенту подтверждение права налогоплательщика на получение социального налогового вычета в случае, если по результатам

рассмотрения заявления не выявлено отсутствие права налогоплательщика на такой налоговый вычет.

4

Обратиться с письменным заявлением к работодателю

При условии представления налоговым органом налоговому агенту подтверждения права налогоплательщика на получение социального налогового вычета.

Кроме того, социальные налоговые вычеты на обучение могут быть получены в упрощенном порядке (подробнее можно ознакомиться на промо-странице Упрощенный порядок получения вычетов по НДФЛ).

#Руководства

-

0

Как получить налоговый вычет за обучение: полное руководство

Статья для всех, кто оплачивал или оплачивает услуги детского сада или школы, профессиональное и дополнительное образование.

Иллюстрация: freepik / Freepik / Федеральная налоговая служба Российской Федерации / «Госуслуги» / Wikimedia Commons / Alessio Soggetti / Alessio Soggetti / Unsplash / Дима Руденок для Skillbox Media

Автор с филологическим образованием и разнообразным профессиональным опытом. Последние десять лет работает в логистике. Разбирается в бухгалтерии, сертификации, создании презентаций.

Статью помогла подготовить ведущий специалист по налогообложению, проверяющий куратор модуля «Бизнес и право» в курсах Skillbox Мария Буянова.

Если вы платите в бюджет НДФЛ и оплачиваете своё обучение или обучение брата, сестры, ребёнка, ФНС может компенсировать часть расходов — вернуть до 19 500 рублей. В этом материале рассказываем главное о налоговом вычете за обучение.

- Как работает налоговый вычет

- За оплату каких образовательных услуг можно его получить

- Кому положен вычет

- Сколько денег можно вернуть

- Как получить вычет

- Какие документы нужны

- За какой срок можно получить вычет

Налоговый вычет — возврат части уплаченного физическим лицом НДФЛ в качестве компенсации за социально значимые расходы. Есть два способа вычета:

- Возврат уже уплаченного НДФЛ. Сумму вычета возвращают на ваш банковский счёт.

- Освобождение от уплаты НДФЛ. Работодатель не удерживает НДФЛ из вашей зарплаты, пока сумма вычета не израсходуется или пока не закончится год. Остаток вычета не переносят на следующие годы.

Вычет можно получить за разные расходы — например, за лечение, покупку квартиры, оформление ДМС. В этом материале мы расскажем о вычете на обучение.

Налоговый вычет за обучение работает так. Можно вернуть 13% от суммы, потраченной на обучение, но не превышающей лимит. Размер лимита зависит от года оплаты обучения — подробнее об этом мы поговорим ниже.

С 1 января 2025 года действует пятиступенчатая шкала уплаты НДФЛ. Для большинства доходов ставки будут следующими:

- 13% для доходов до 2,4 миллиона рублей в год включительно;

- 15% для доходов от 2,4 до 5 миллионов рублей в год;

- 18% для доходов от 5 до 20 миллионов рублей в год;

- 20% для доходов от 20 до 50 миллионов рублей в год;

- 22% для доходов более 50 миллионов рублей в год.

Для удобства мы будем проводить в статье расчёты с привычными 13 процентами.

НДФЛ возвращают за тот год, в котором было оплачено обучение. Вычет не превышает размер уплаченного НДФЛ. То есть если вы оплачивали обучение в 2024 году и уплатили НДФЛ 10 000 рублей в течение 2024 года, то и вернут вам не больше 10 000 рублей.

Вычет можно получать всё время, пока вы оплачиваете обучение. Также можно получить его за оплату обучения в прошлые годы. Он доступен при расходах не только на своё обучение, но и на обучение детей и родственников. Далее расскажем, кому положен вычет и как его получить.

Вычет можно получить за оплату любых образовательных услуг учреждения или ИП, у которых есть лицензия на образовательную деятельность. Например:

- за дошкольное образование детей — в частных и государственных садах, школах;

- за дополнительное образование детей — например, за обучение в спортивных кружках, секциях, школах искусств;

- за профессиональное образование в техникуме, колледже, вузе, институте;

- за дополнительное образование — например, за обучение в автошколе, прохождение курсов, повышение квалификации или обучение в школе иностранных языков.

Учиться можно в любой форме: очной, заочной, дистанционной. Главное, чтобы ваши расходы на обучение можно было подтвердить.

Вычет за обучение могут получить налоговые резиденты РФ, которые платят НДФЛ и оплатили обучение сами. Статус резидента, согласно НК РФ, есть у тех, кто проживает в России не менее 183 дней в течение следующих подряд 12 месяцев.

Резиденты могут получить вычет:

- За собственное обучение в любой форме.

- За обучение своих детей и опекаемых в возрасте до 24 лет, но только если они учатся очно. Заявление может подать любой из родителей, если они состоят в браке.

- За обучение своих братьев и сестёр в возрасте до 24 лет при очной форме обучения. Можно получать вычет и за тех братьев и сестёр, с которыми общий родитель только один.

- За обучение супруга при очной форме обучения. Ограничений по возрасту супруга нет, но Минфин рекомендует оформлять вычет тому, кто получает образование.

За обучение других родственников, например внуков и племянников, вычет не положен.

Оформить вычет за обучение не могут безработные, пенсионеры и студенты, потому что они не платят НДФЛ. Также вычет недоступен самозанятым и индивидуальным предпринимателям на УСН — у них особые условия налогообложения, они тоже не платят НДФЛ. Но если у пенсионера или ИП есть доходы, которые облагаются НДФЛ по ставке 13% или больше, он может воспользоваться вычетом.

Если обучение оплачено не за свой счёт, а за счёт средств материнского капитала или других мер государственной поддержки, получить вычет за него нельзя.

Лимит расходов сейчас — 150 тысяч рублей на обучение взрослого и 110 тысяч рублей на обучение ребёнка в год. Напомним: вернуть можно от 13% от суммы, потраченной на обучение, но не превышающей лимит. Сумма вычета не может превышать сумму уплаченного вами НДФЛ. Повышенные лимиты действуют только с 2024 года, до этого они были меньше.

ФНС устанавливает один лимит на все социально значимые расходы — то есть на обучение, лечение, страхование и так далее. Если вы потратили на обучение, например, 100 тысяч рублей, а на лечение — ещё 50 тысяч рублей, — и подтвердили это, налоговая вернёт вычет со всех потраченных 150 тысяч рублей. Но вычеты на обучение детей в этот лимит не входят — вы можете получить до 19 500 рублей за свои расходы и дополнительно до 14 300 рублей за обучение на каждого ребёнка.

Лимит расходов на обучение для взрослых до 2024 года составлял 120 тысяч рублей. То есть если вы оплатили обучение в 2023 году и потратили на него 120 тысяч рублей, вы сможете вернуть 15 600 рублей: 120 000 × 13% = 15 600. А если вы оплатили обучение в 2024 или в 2025 году и потратили на это 150 тысяч рублей или больше, вы сможете получить вычет в размере 19 500 рублей: 150 000 × 13% = 19 500.

Рассмотрим другие ситуации. Вы оплатили обучение в 2024 году, но потратили на это 90 000 рублей. Вам вернут 11 700 рублей: 90 000 × 13% = 11 700. Но если уплаченный вами в 2024 году НДФЛ составит 10 000 рублей, вам вернут 10 000 рублей, а не 11 700 рублей.

Лимит расходов на обучение для детей до 2024 года составлял 50 тысяч рублей. То есть если вы заплатили за детскую спортивную секцию 50 тысяч рублей или больше в 2023 году, налоговая вернёт 6500 рублей: 50 000 × 13% = 6 500. А за обучение ребёнка в 2024 году или в 2025 году получится вернуть уже до 14 300 рублей: 110 000 × 13% = 14 300.

Лимит расходов на обучение детей общий для родителей. То есть если оба родителя подадут заявление на вычет, его сумму разделят между ними: каждый получит по 7150 рублей.

С учётом вычета выгоднее не оплачивать обучение сразу, а вносить плату ежегодно. Если вы оплатите обучение сразу на пять лет вперёд в 2025 году и потратите на это 500 тысяч рублей, ФНС вернёт 19 500 рублей. А если вы будете каждый год платить по 100 тысяч рублей, сможете ежегодно возвращать по 13 тысяч рублей: за всё время обучения выйдет 65 тысяч рублей.

После ввода новой шкалы НДФЛ размер возвращённого налога в некоторых случаях может увеличиться до 33 000 рублей = 150 000 × 22%. Доступный вам размер вычета лучше уточнить в ФНС.

Чтобы получить вычет, нужно обратиться в ФНС. Сделать это можно несколькими способами:

- Офлайн — в ближайшем МФЦ или в отделении налоговой по месту учёта или месту жительства.

- Онлайн — в личном кабинете налогоплательщика или на «Госуслугах».

Нужно будет написать заявление и представить документы, которые подтвердят право на вычет. О них расскажем ниже.

Скриншот: «Госуслуги» / Skillbox Media

При обращении нужно будет выбрать тип вычета. Напомним: если получать его через работодателя, то вас освобождают от уплаты НДФЛ. Если через ФНС — возвращают деньги.

Если вы хотите получить вычет через работодателя, налоговая рассмотрит заявление в течение 30 дней. Если хотите получить вычет через ФНС, налоговая рассмотрит заявление в течение трёх месяцев. Деньги перечислят в течение 30 дней после одобрения.

Чтобы получить вычет за периоды до 2024 года, нужно представить пакет документов. Для вычета за обучение, оплаченное в 2024 году, будет достаточно одной справки. С 2025 года процедуру упростили, документы не понадобятся.

Если подаёте заявление на вычет за обучение, оплаченное до 2024 года, нужно будет представить:

- Заявление на вычет, написанное на имя отделения ИФНС или на имя работодателя, — в зависимости от того, как вы хотите получить вычет. Образец заявления на имя отделения ИФНС можно посмотреть здесь, образец заявления на имя работодателя — здесь.

- Декларацию 3-НДФЛ за период, в который оплачивали обучение. В декларации 3-НДФЛ нужно перечислить суммы доходов и уплаченного НДФЛ. Данные для её заполнения можно брать на «Госуслугах» или у работодателя, запросив справку по форме 2-НДФЛ.

- Договор с учреждением на оказание образовательных услуг со всеми приложениями. Если хотите получить налоговый вычет не за себя, к договору нужно приложить справку об очной форме обучения.

- Документы, подтверждающие фактические расходы на обучение. Например, чеки контрольно-кассовой техники, квитанции об оплате, платёжные поручения. Желательно, чтобы в документах были указаны Ф. И. О. плательщика, назначение платежа «Плата за обучение», полное наименование образовательного учреждения, дата и номер договора на оказание образовательных услуг, сумма и дата платежа.

- Копию лицензии на образовательную деятельность учреждения, если её номер не указан в договоре.

- Банковские реквизиты счёта, на который сделают возврат, — если хотите получить сумму вычета полностью. Реквизиты — это наименование банка, ИНН банка, БИК банка и номер расчётного счёта плательщика.

Если оформляете вычет на ребёнка, также может понадобиться свидетельство о рождении, распоряжение о назначении опекуна или договор об осуществлении опеки либо попечительства. Если вы оформляете вычет за обучение брата или сестры, могут понадобиться документы, которые подтвердят родство: ваши свидетельства о рождении и, например, свидетельство о браке, если вы, брат или сестра меняли фамилию.

Если оформляете вычет не на себя, а на ребёнка, опекаемого, брата или сестру, важно, чтобы вы фигурировали в документах: чтобы на вас был оформлен договор или платёжное поручение. Если и договор, и платёжное поручение оформлены на ребёнка, брата или сестру, вычет оформить не получится.

Если вы хотите получить налоговый вычет за обучение, оплаченное после 1 января 2024 года, понадобится заявление и справка об оплате образовательных услуг утверждённой формы. Её выдаёт образовательное учреждение, она заменяет собой все вышеперечисленные документы. Если образовательное учреждение подало в ФНС сведения о расходах и эти сведения есть в вашем личном кабинете налогоплательщика, справка не нужна. Достаточно будет написать заявление и указать в нём реквизиты.

Скриншот: «Федеральная налоговая служба» / Skillbox Media

С 2025 года налоговый вычет можно оформить в упрощённом порядке — в личном кабинете налогоплательщика. Налоговая получит данные об оплате от учебных учреждений и сформирует предзаполненное заявление на вычет от вашего имени. Вам останется только отправить его.

За счёт упрощения процедуры сроки рассмотрения заявления сократятся — они составят 10–30 дней.

Вычет можно получить за три года, предшествующих году, в котором вы подаёте заявление на вычет. То есть в 2025 году можно получить вычет за обучение, оплаченное в 2022, 2023 и 2024 годах. Но на вычет за каждый год нужно будет подавать отдельный пакет документов.

Если вы хотите получить вычет в виде выплаты, подать заявление можно будет по окончании календарного года, в котором вы оплатили обучение. То есть если вы оплатили обучение в 2025 году, подавать заявление на вычет нужно будет в 2026-м.

Если вы хотите получить вычет в форме освобождения от уплаты НДФЛ, подать заявление можно в том же году, в котором было оплачено обучение. То есть если вы оплатите его, например, в сентябре 2025 года, в октябре 2025 года уже можно подать заявление. Но это может быть невыгодно: вы можете не успеть израсходовать сумму вычета до конца года, а остаток не перенесут на следующий год. Так вы сэкономите на НДФЛ меньше, чем могли бы.

- Налоговый вычет за обучение — возврат 13% от суммы расходов на обучение, но не более чем 150 тысяч рублей за взрослого и 110 тысяч рублей за ребёнка. Вычет можно получить двумя способами: вернуть в виде денег или не платить НДФЛ всё время, пока сумма вычета не израсходуется.

- Получить вычет можно за любые расходы на обучение — главное, чтобы у учреждения была лицензия на образовательную деятельность. Оформить вычет могут налоговые резиденты, которые платят НДФЛ: за себя, за супругов, детей, опекаемых, братьев и сестёр.

- Чтобы получить вычет, нужно обратиться в ФНС с заявлением. Для вычета за расходы на обучение до 2024 года нужен пакет документов. Для вычетов за расходы в 2024 году — одна справка. С 2025 года справка не нужна.

- Вычет можно получить за расходы в три предыдущих года. Чтобы получить его деньгами, заявление нужно подавать в следующем году после года, в котором было оплачено обучение. Освободиться от уплаты НДФЛ можно в том же году, в котором оплачено обучение.

Больше материалов Skillbox Media для тех, кто хочет разумно обращаться с деньгами

- Инвестиции для начинающих: с чего начать и что изучить, чтобы получать стабильный доход

- Как копить деньги: копилка-таблица, случайные суммы, деньги в конвертах и ещё 15 способов

- Что такое инфляция, почему она растёт и как сохранить деньги в 2023 году

- Как экономить деньги: беседуем с автором программ по финансовому здоровью Анной Деньгиной

- Социальный контракт: как получить от государства 350 тысяч рублей на открытие бизнеса

Практический курс: «Личные финансы: инвестиции и трейдинг»

Узнать о курсе

Как оформить налоговый вычет через сайт ФНС: пошаговая инструкция

Вернуть часть перечисленных государству средств очень просто.

Что такое налоговый вычет

По россияне должны отдавать государству 13% от заработка в виде налога на доходы физических лиц. Однако иногда деньги можно вернуть, если оформить налоговый вычет.

Это можно сделать через работодателя. В таком случае не придётся какое‑то время платить налог на доходы физических лиц. Но многие предпочитают сначала исправно перечислять НДФЛ, а затем обратиться в налоговую службу и вернуть всю сумму вычета целиком.

Если раньше для этого требовалось ходить в ФНС лично, то сейчас можно быстро и достаточно просто подать декларацию 3‑НДФЛ через личный кабинет на сайте налоговой.

С 2021 года также упрощённый режим оформления налогового вычета. Благодаря ему больше не нужно собирать документы и доказывать ФНС право на возврат части денег. Служба сама получит данные о том, что вам положено, а потом известит вас.

Разберёмся с обоими вариантами.

Как подать декларацию и оформить налоговый вычет на сайте ФНС

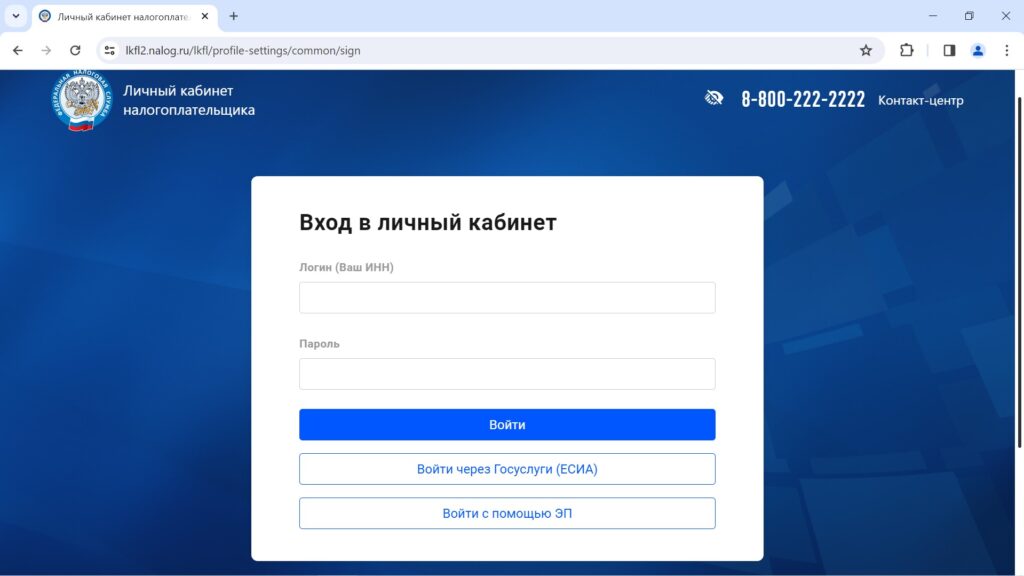

1. Зайдите в личный кабинет

Авторизоваться на сайте налоговой можно тремя способами:

- С помощью логина и пароля от личного кабинета. Чтобы их получить, нужно лично обратиться в налоговую инспекцию с паспортом.

- С помощью квалифицированной электронной подписи (ЭП), если она у вас уже есть. Если нет, это самый сложный и не обоснованный для рядового налогоплательщика вариант. Квалифицированную ЭП выдают в удостоверяющем центре, аккредитованном Минкомсвязи России, и она хранится на жёстком диске, USB‑ключе или смарт‑карте.

- С помощью логина и пароля от «Госуслуг». Самый простой способ. Если у вас нет аккаунта, оптимальнее получить доступ к нему, а не к личному кабинету сайта ФНС, так как логин и пароль от платформы пригодятся во множестве ситуаций.

2. Оформите усиленную неквалифицированную электронную подпись, если её нет

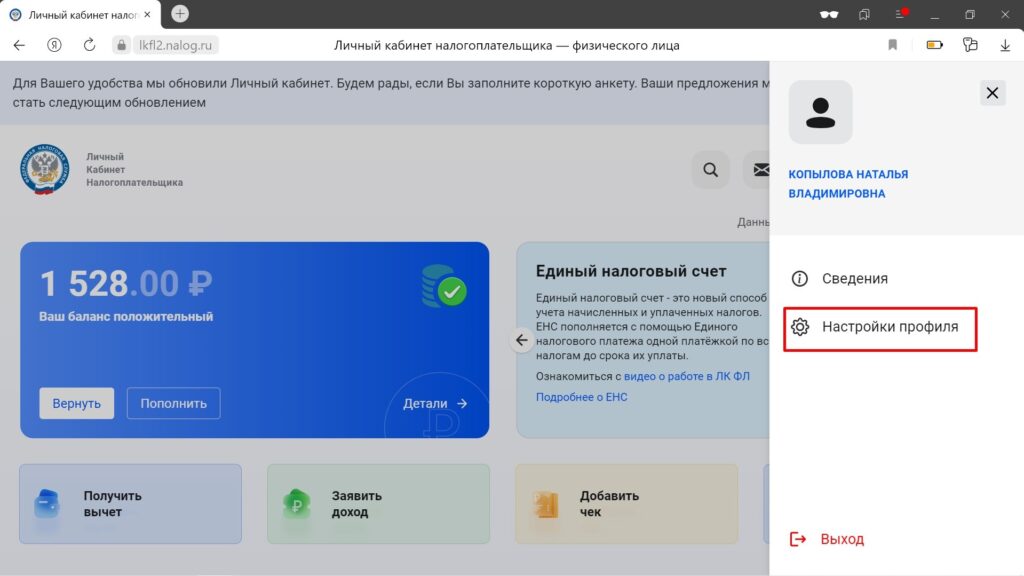

Кликните по значку головы в правом верхнем углу, чтобы перейти на страницу профиля.

Нажмите «Настройки профиля».

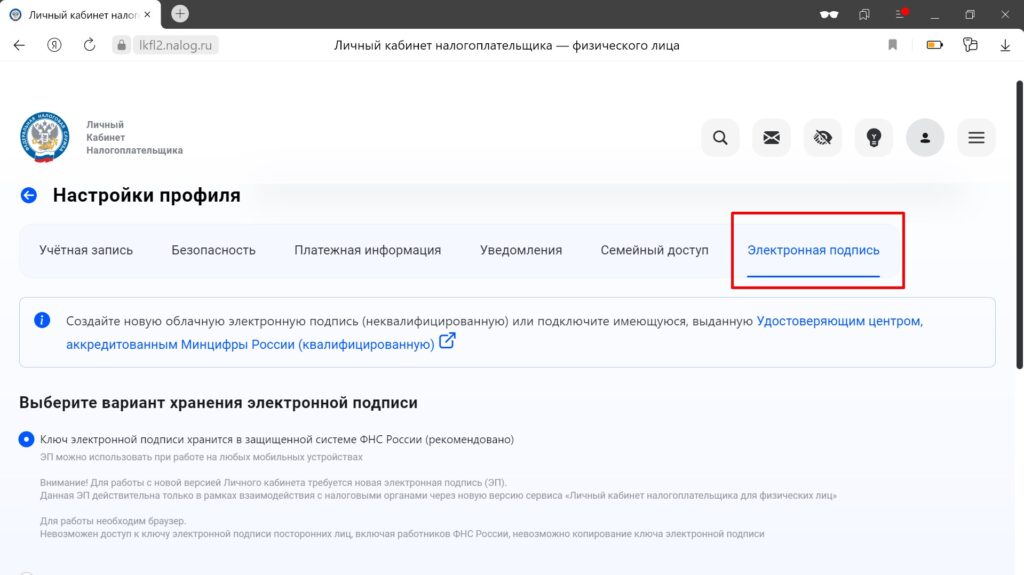

Выберите вкладку «Электронная подпись».

Выберите, где будете хранить ключ электронной подписи: на своём компьютере или в защищённой системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

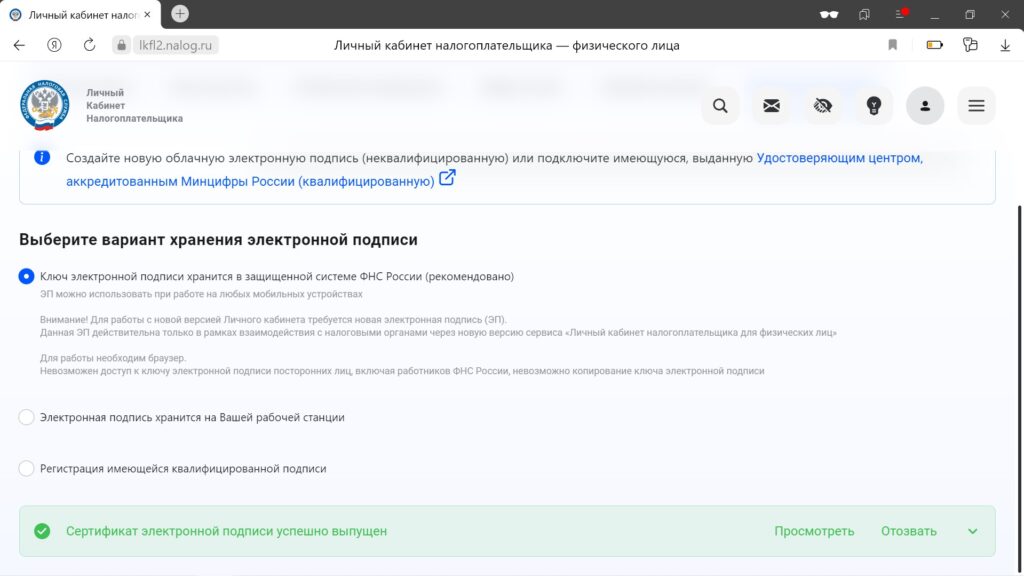

Затем придумайте пароль и отправьте заявку. Оформление ЭП обычно занимает несколько дней. Здесь же можно зарегистрировать квалифицированную ЭП, если она у вас есть. Тогда оформлять другую подпись вам не нужно.

1 / 0

2 / 0

Когда ЭП будет оформлена, на этой же странице появится такое поле:

Обратите внимание: у подписи есть срок действия. Затем процедуру придётся повторить.

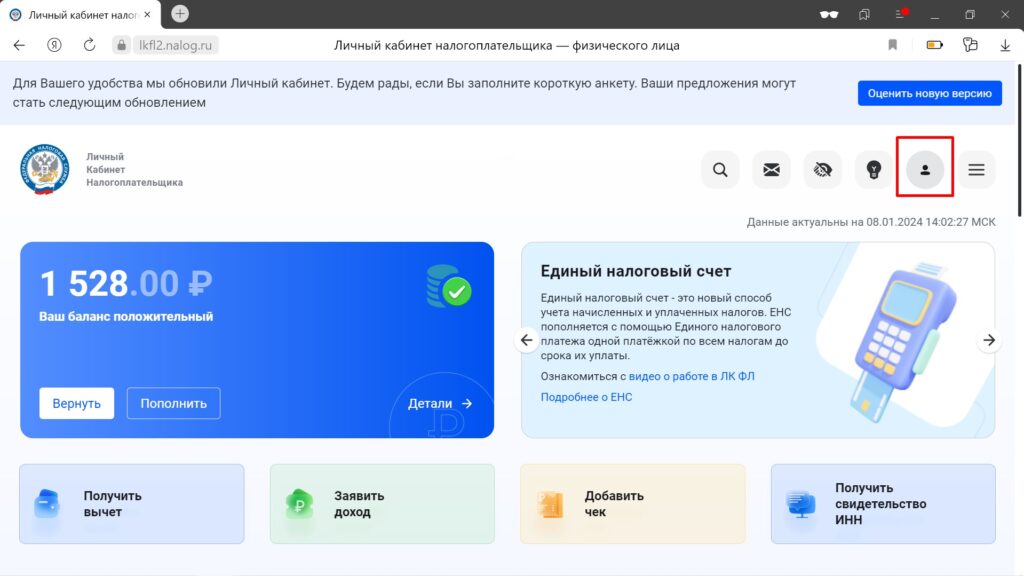

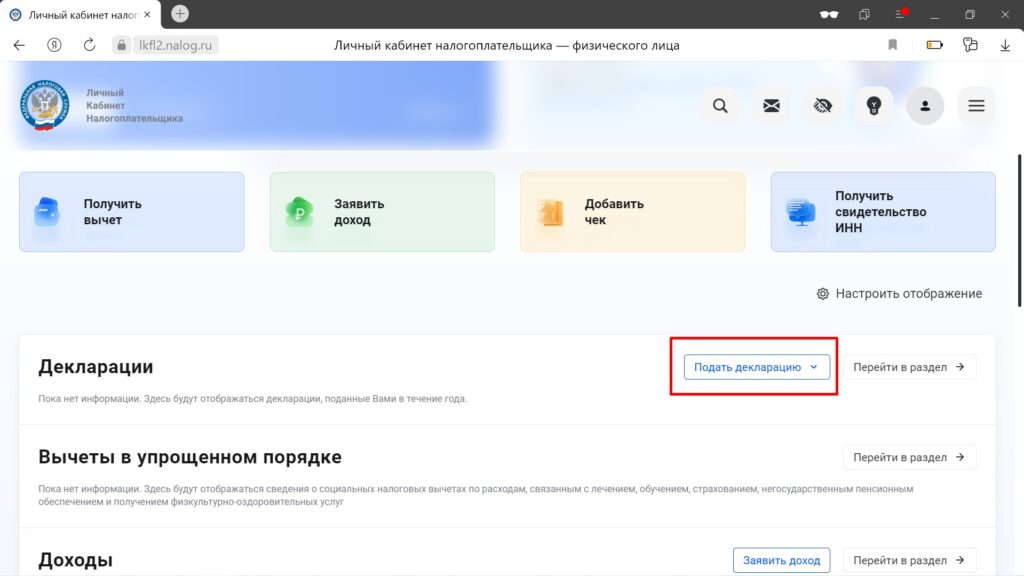

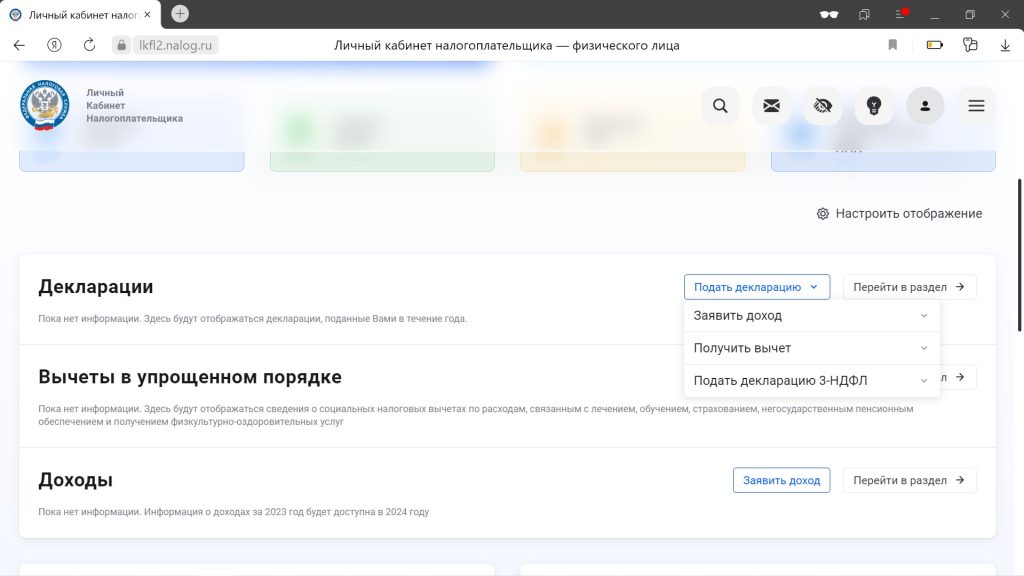

3. Выберите «Подать декларацию»

Предложение будет ждать вас на главном экране личного кабинета.

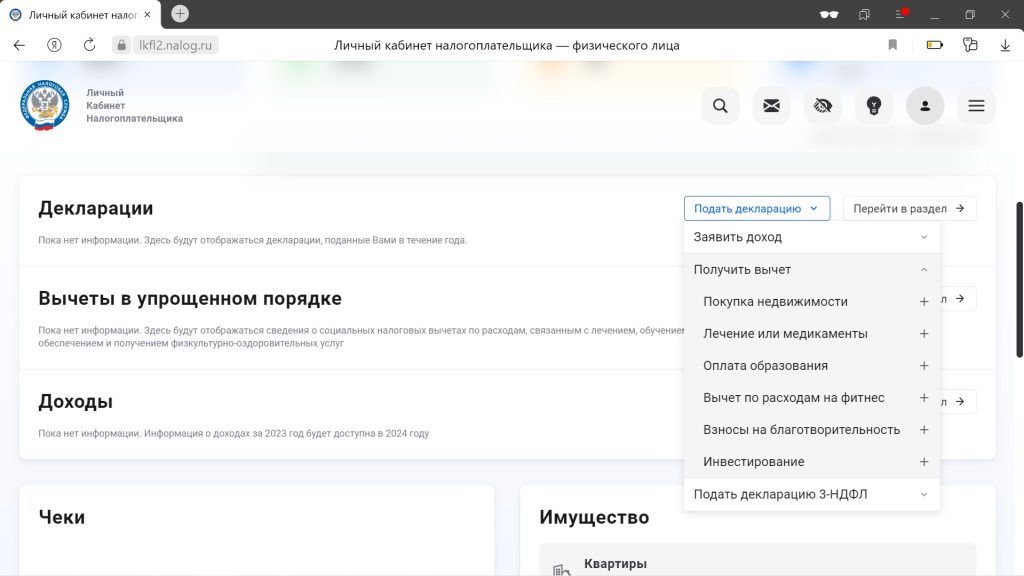

Если нажать на кнопку, выпадет список. Если вас интересует какой‑то конкретный вычет, то стоит выбрать «Получить вычет», а затем указать вид.

1 / 0

2 / 0

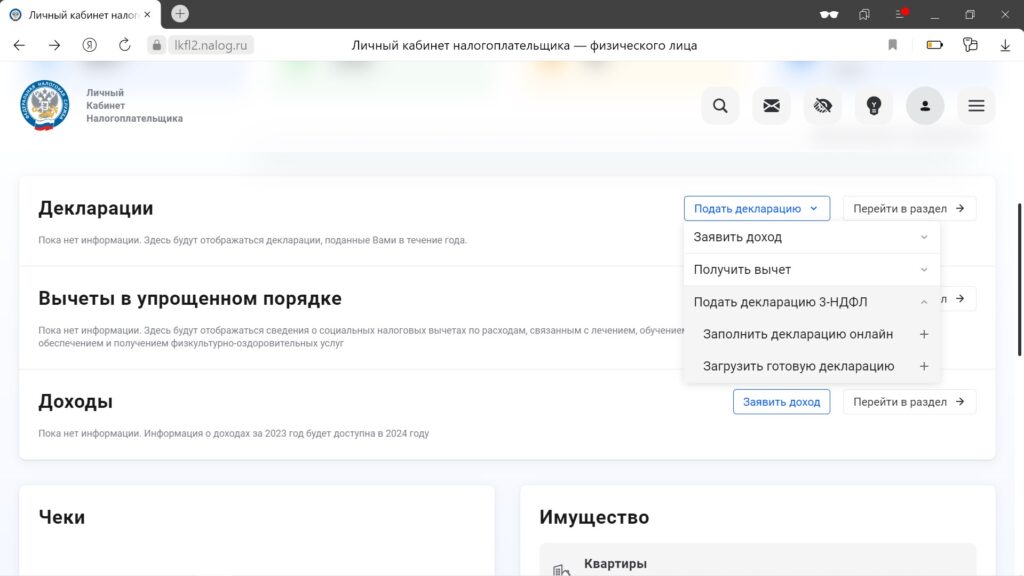

Если ваш случай сложнее, например вы собираетесь оформить несколько разных вычетов, нажмите «Подать декларацию 3‑НДФЛ».

После этого откроется форма для заполнения. Мы пойдём более сложным путём и далее будем заполнять тот документ, что появляется по кнопке «Подать декларацию». Но все они имеют минимальные различия, так что просто действуйте по аналогии.

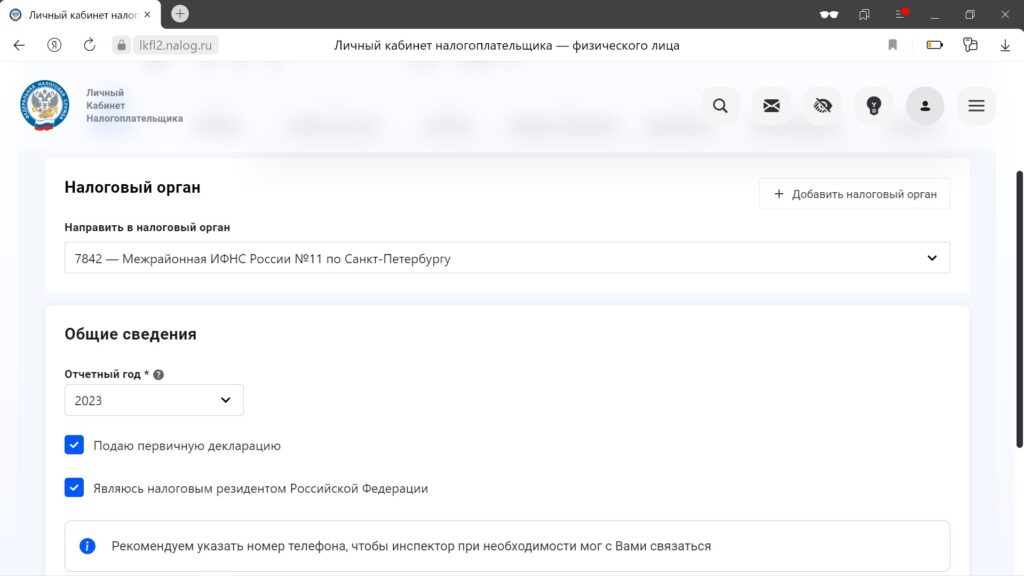

4. Введите общие данные

Определите, в какой налоговый орган вы направляете декларацию. Если графа не заполнилась автоматически, уточнить это можно на сайте ФНС. Выберите, за какой год вы хотите подать декларацию. Доступные появятся в выпадающем списке. Укажите, впервые ли подаёте декларацию за этот год. Если нет, напишите, какая это версия документа по счёту. Отметьте, являетесь ли вы налоговым резидентом. Для этого находиться в России 183 дня в году, за который вы подаёте декларацию. Если вы нерезидент, вычет вам не положен.

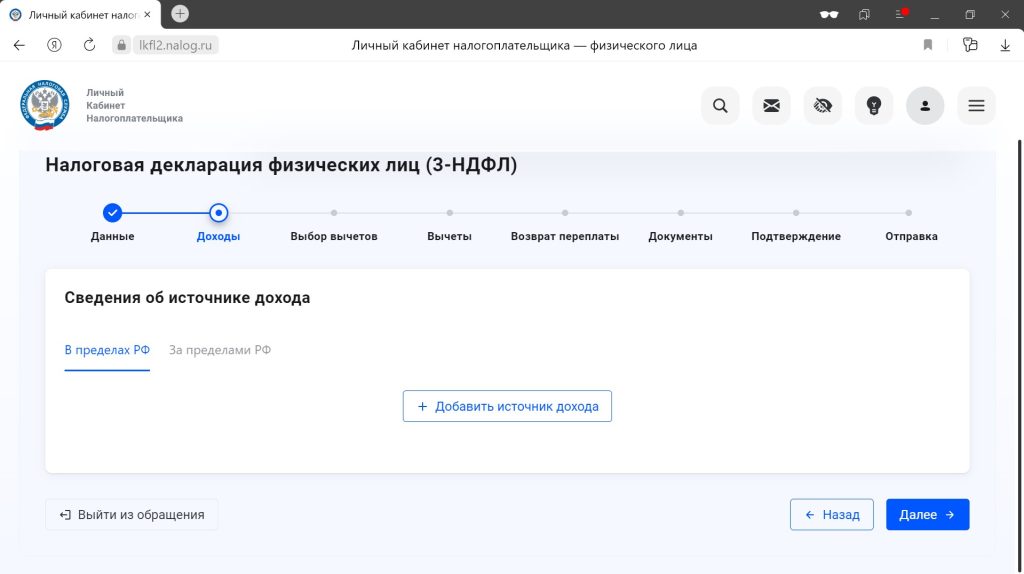

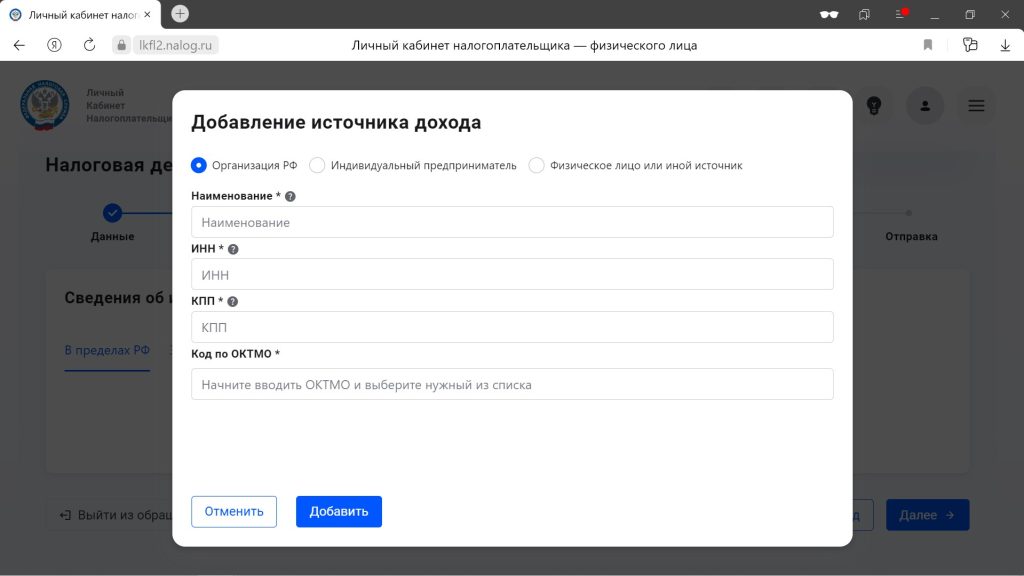

5. Отчитайтесь о доходах

Работодатели обязаны до 1 марта направить в налоговую данные о ваших доходах. Если ваш наниматель уже успел это сделать, то соответствующие графы заполнятся автоматически. Если нет, нажмите на кнопку «Добавить источник дохода» и введите нужную информацию вручную. Данные есть на справке о доходах, которую вам придётся взять у работодателя (подробнее об этом — ниже).

1 / 0

2 / 0

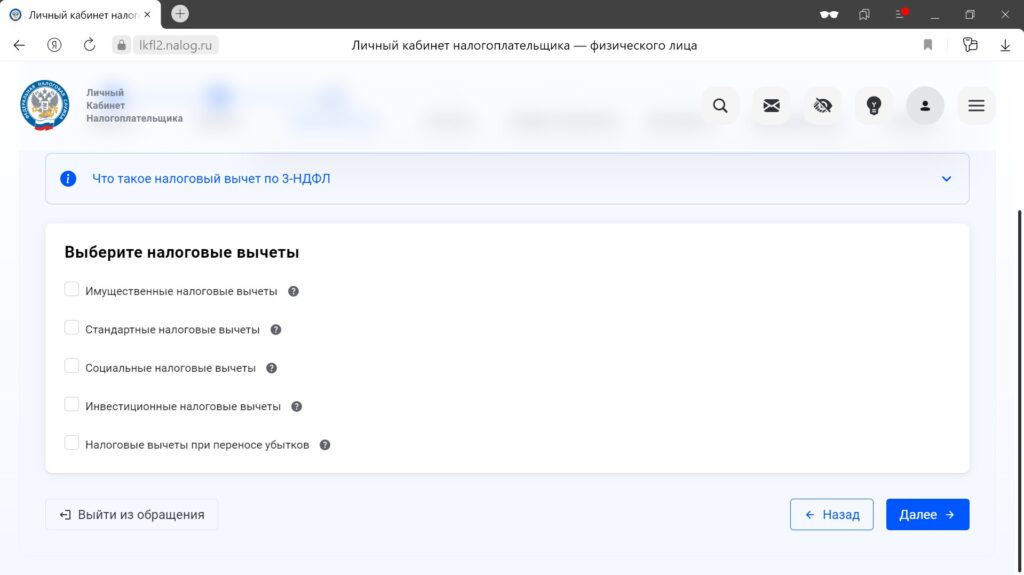

6. Выберите вычет

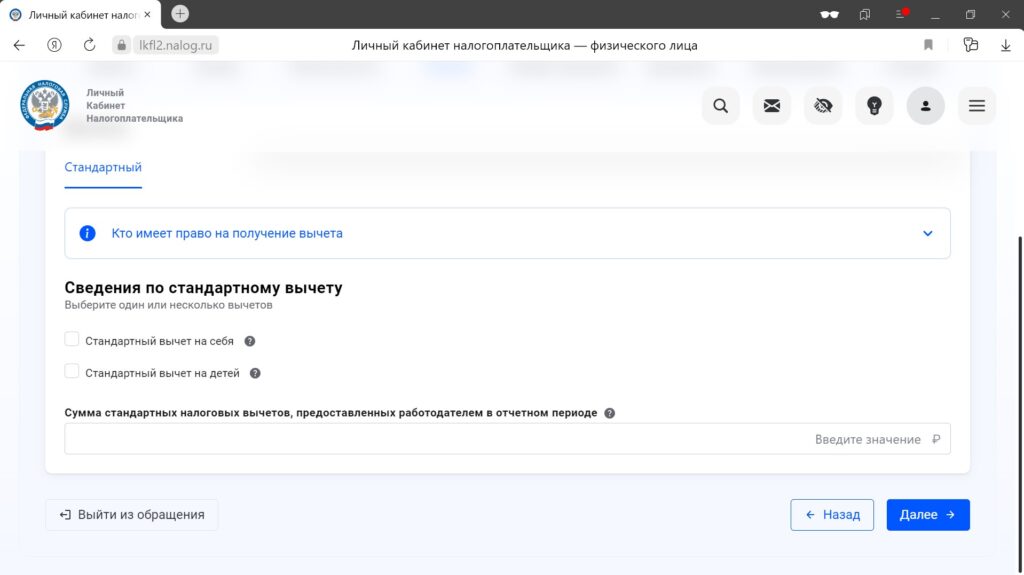

О видах вычетов мы подробно писали в отдельном материале. Если вкратце, то есть такие варианты:

- Имущественный — при покупке жилья, строительстве дома, погашении процентов по ипотечному кредиту, выкупе у вас имущества для муниципальных и госнужд.

- Стандартный — для родителей и усыновителей, инвалидов, Героев России, ликвидаторов аварии на Чернобыльской АЭС.

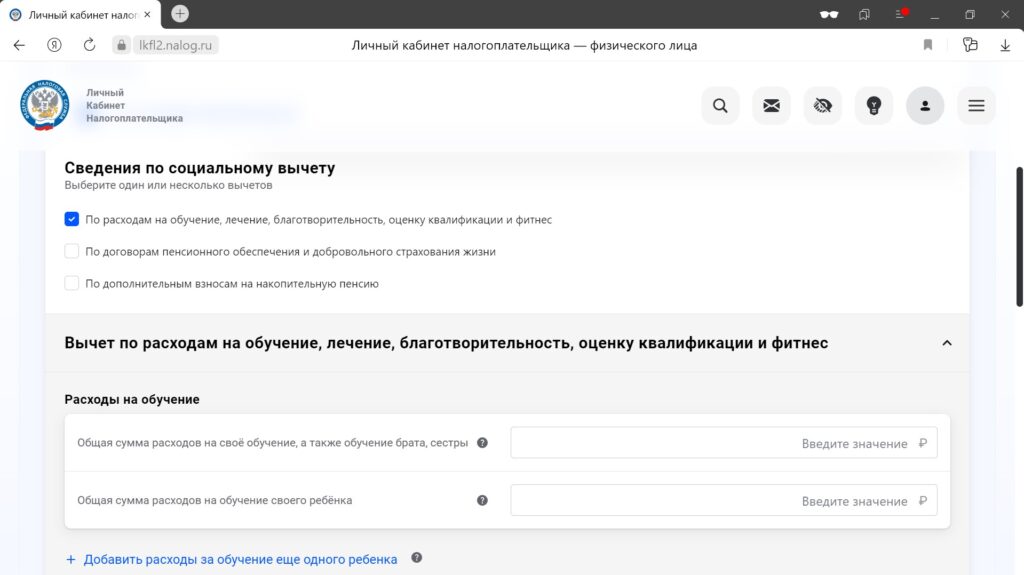

- Социальный — на обучение, лечение, благотворительность, занятия спортом, страхование, в том числе негосударственное пенсионное.

- Инвестиционный — если вы зачисляли деньги на индивидуальный инвестиционный счёт.

- При переносе убытков от операций с ценными бумагами, производными финансовыми инструментами, от участия в инвестиционном товариществе.

Одновременно можно выбрать несколько категорий. Но помните, что больше, чем вы заплатили в виде налога на доходы физических лиц, вам всё равно не вернут.

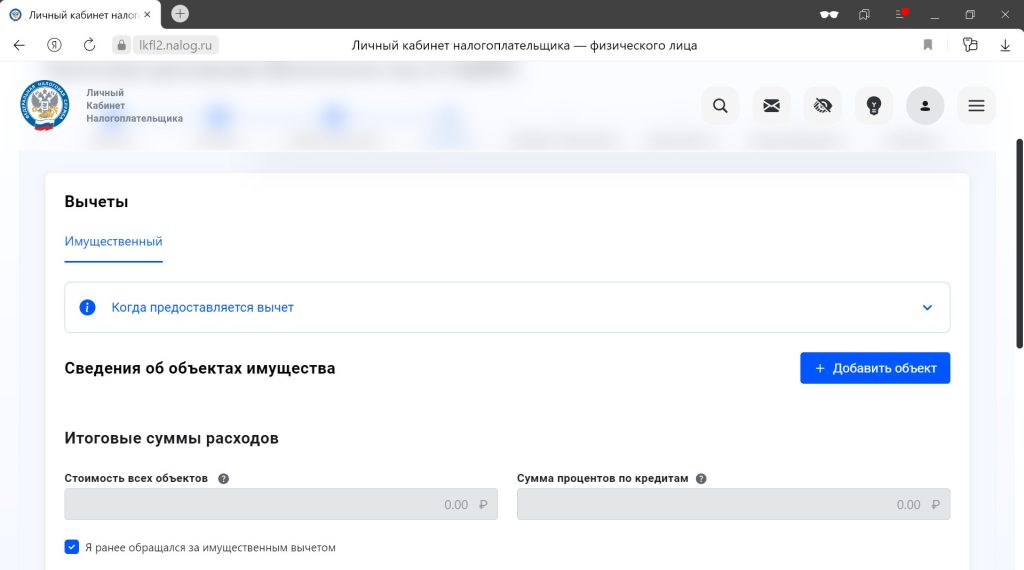

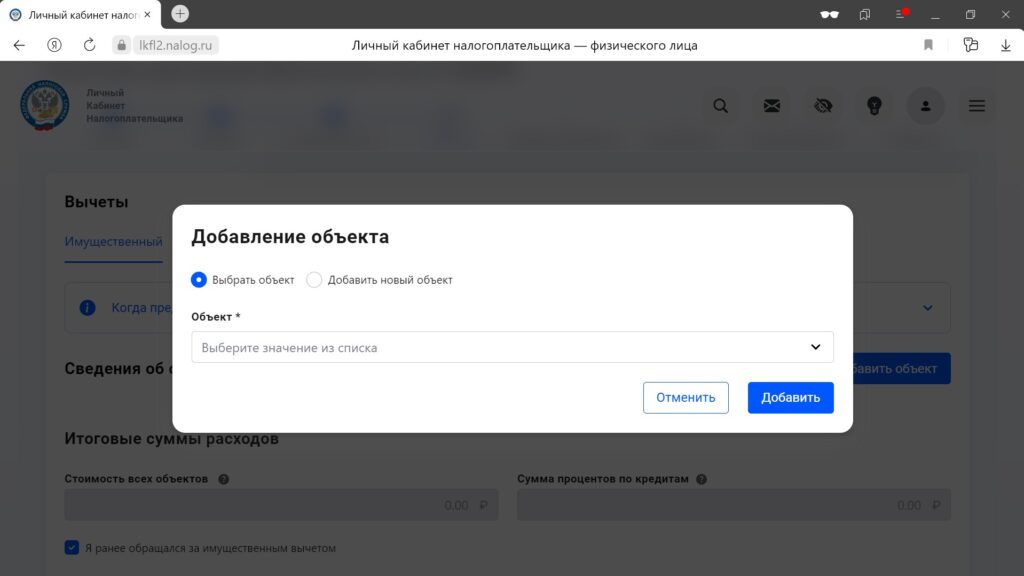

7. Добавьте подробности о том, что даёт вам право на возврат уплаченных налогов

Например, если оформляете имущественный вычет, введите данные о приобретённом объекте и договоре купли‑продажи.

1 / 0

2 / 0

Если стандартный — о себе и/или о детях.

Если социальный — введите в нужной графе потраченную сумму (её нужно подтвердить документами).

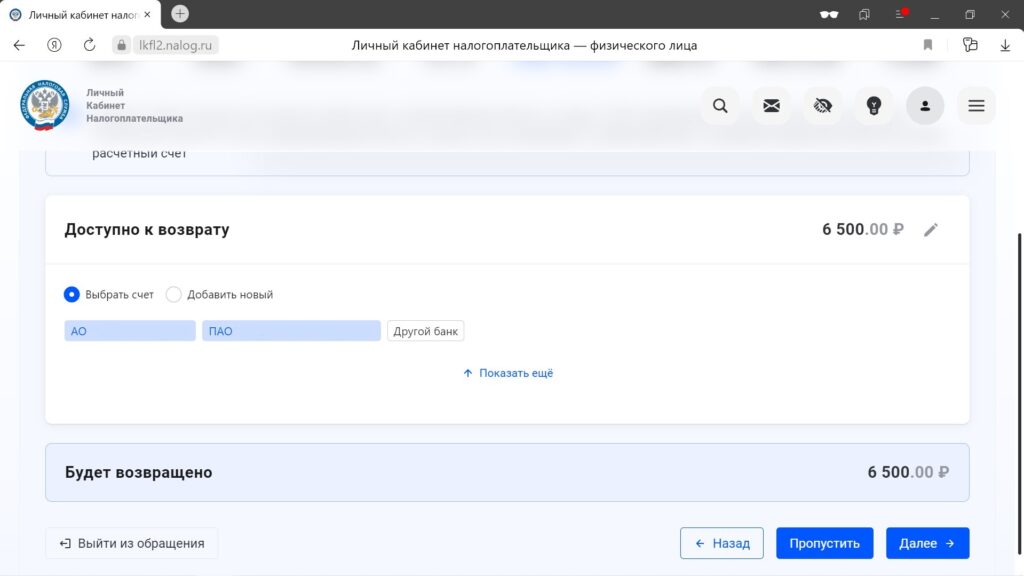

8. Укажите реквизиты, по которым вам вернут деньги

Впрочем, налоговая уже, как правило, знает о ваших счетах и сама заботливо предлагает из них выбрать. Также на этом этапе вы увидите, какую сумму вам готовы вернуть. Здесь это 6,5 тысячи, так как, по легенде, был заявлен вычет на обучение в размере 50 тысяч рублей.

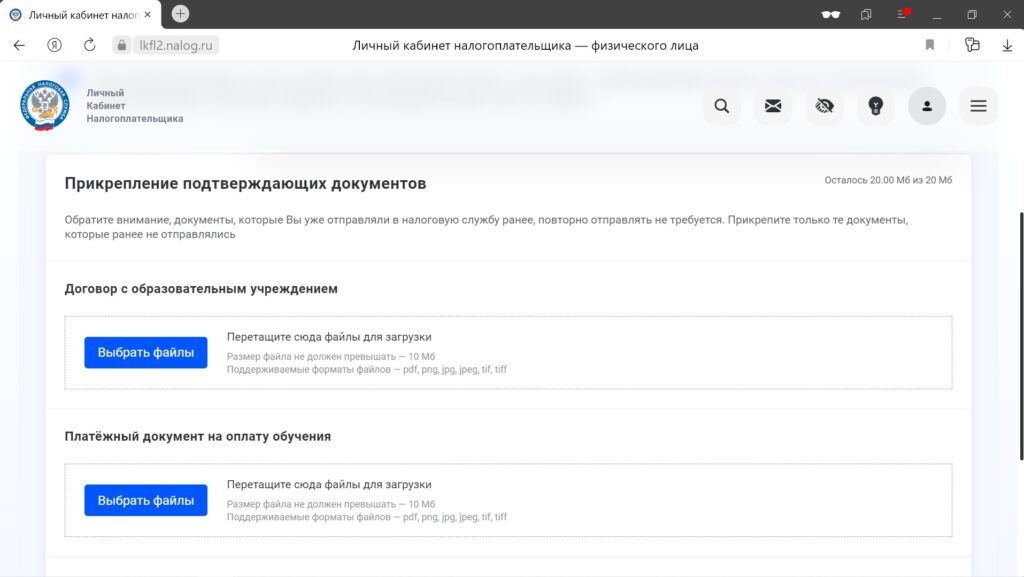

9. Добавьте документы, обосновывающие право на вычет

Следите, чтобы бумаги были в формате JPG, JPEG, TIF, TIFF, PNG, PDF и весили не более 10 МБ каждая. Максимальный размер всех прикреплённых файлов не должен превышать 20 МБ.

Сейчас портал ФНС предлагает список документов, которые ведомство хотело бы получить. Раньше приходилось выяснять перечень самостоятельно.

Если ваши справки о доходах уже есть в базе налоговой (а это вы выяснили при заполнении информации о доходах), отдельно прикреплять их не нужно. Если данных ещё нет, в разделе «Дополнительные документы» прикрепите и эти документы — требования те же, что и для остальных.

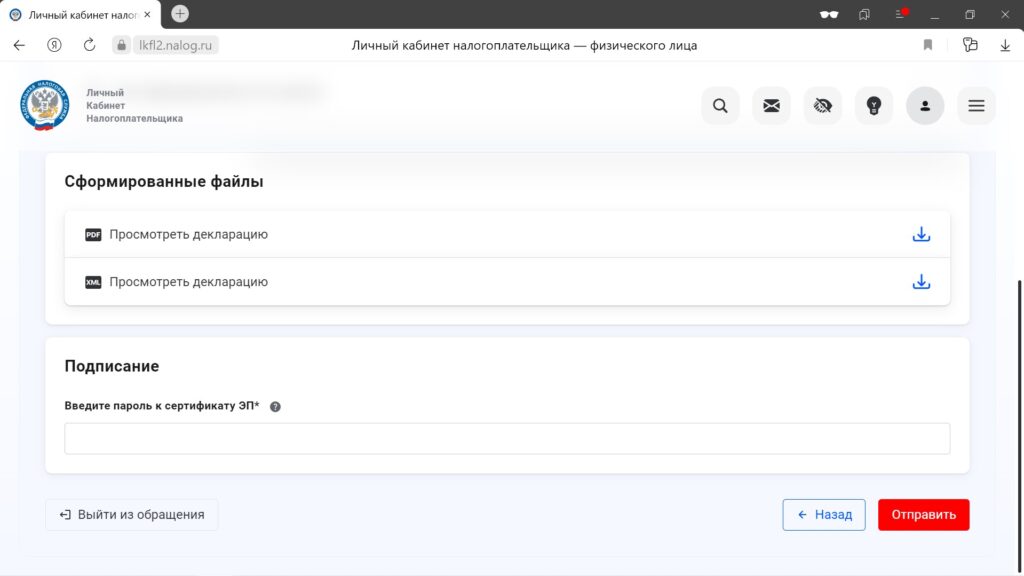

10. Подготовьте декларацию к отправке

Проверьте декларацию и прикреплённые документы. Остаётся ввести пароль от электронной подписи и отправить пакет на проверку.

11. Следите за сообщениями от налоговой

Вас будут держать в курсе статуса вашей декларации.

Если с ней всё в порядке, то в течение месяца вам оформят налоговый вычет. Но у ведомства также есть право провести камеральную проверку, и тогда процесс займёт три месяца с момента приёма документов. Отсчёт ведётся не со дня отправки декларации, а именно с даты, когда её приняли.

Если что‑то пойдёт не так, вам пришлют сообщение или позвонят. В некоторых случаях будет достаточно отправить в налоговую недостающие документы. Если в декларации неточности, придётся подать её заново.

Как получить налоговый вычет в упрощённом порядке

Этот способ подходит только для оформления инвестиционного и имущественного вычетов, а с расходов 2024 года — и социального. По плану налоговой, банки и брокеры будут передавать в ФНС информацию о том, что клиенты покупали недвижимость и вкладывали деньги. Сведения о доходах работодатели пересылают в ведомство и так. На основании этих данных налоговая будет определять, кому положен возврат части средств, и извещать об этом.

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление. Его нужно будет подписать — вероятно, электронной подписью, с получением которой мы разобрались выше, — и отправить.

Найти уведомление можно прямо на главной странице личного кабинета.

Налоговая обещает рассмотреть заявление не более чем за месяц и перечислить деньги в течение 15 дней.

Правда, в этом плане есть важный нюанс. Чтобы налоговая могла прислать заявление, банки, брокеры и другие организации должны отчитаться службе о ваших расходах. Если они этого не сделают, придётся подавать декларацию.

Этот материал впервые был опубликован в октябре 2019 года. В феврале 2024‑го мы обновили текст.

17.08.2018 11:10

Как получить вычет по расходам на обучение через Госуслуги

Если вы оплачиваете обучение за себя, своих детей, братьев или сестер, можно использовать социальный налоговый вычет и сэкономить на налогах.

Например, вы оплатили 100 тысяч рублей за учебу в институте, на курсах иностранного языка или художественной школе. При этом вы платите НДФЛ со своей зарплаты. Когда ее начисляют, то удерживают налог на доходы и выплачивают разницу, а налог перечисляют в бюджет. Можно использовать вычет на обучение и вернуть из бюджета 13%, которые у вас удержали при выплате зарплаты – то есть 13 тысяч рублей.

Чтобы получить вычет, нужно иметь официальный доход, быть резидентом РФ, плательщиком НДФЛ и правильно оформить документы на оплату обучения.

Кто может получить вычет при оплате обучения?

Социальный налоговый вычет могут получить налогоплательщики, которые оплатили обучение за себя, своих детей, подопечных, братьев или сестер хотя бы по одному родителю. При условии, что детям, братьям или сестрам, которые учатся, еще не исполнилось 24 года.

Другие родственники получить вычет на обучение не могут. Например, если бабушка оплатила год обучения в университете внучке, вычет бабушке не дадут. Если тетя оплатила племяннику частный детский сад или спортивную секцию, права на вычет у нее тоже нет.

Чтобы получить вычет по расходам на обучение детей, нужно быть родителем или опекуном.

пп. 2 п. 1 ст. 219 НК

За какое обучение дают вычет?

Получить вычет на обучение можно при оплате любой учебы: в частном детском саду, платной школе, институте, курсах по вождению, спортивной секции, художественной и музыкальной школе. Но это должно быть образовательное учреждение с лицензией. Данные о лицензии должны быть указаны в договоре на обучение. Если реквизитов там нет, нужна копия самой лицензии: образовательное учреждение обязано выдать ее по запросу.

Есть исключение, когда лицензия для вычета не нужна: если обучение оплачивают индивидуальному предпринимателю, который лично оказывает услуги и указал соответствующий вид деятельности при регистрации.

абз. 3 пп. 2 п. 1 ст. 219 НК

Если хотите получить вычет при оплате обучения, стоит заранее поинтересоваться, есть ли у организации лицензия и какими видами деятельности занимается индивидуальный предприниматель.

Вычет за себя предоставляется при любой форме обучения, даже заочной. Вычет по обучению детей, братьев и сестер можно получить, только если они учатся очно.

абз. 6 пп. 2 п. 1 ст. 219 НК

Какую сумму НДФЛ можно вернуть при оплате обучения?

Налог возвращают с суммы фактических расходов. Например, вы потратили на обучение 20 тысяч рублей, значит, можете вернуть 13% от этой суммы – 2600 рублей. При условии, что вы платите налог на доходы.

При этом нужно учитывать лимит вычета на год.

На сумму вычета уменьшается доход, полученный в течение того года, когда вы оплатили обучение. Если в этом периоде был уплачен налог на доходы, то только эту сумму можно вернуть из бюджета. Если в течение года, когда платили за обучение, налог на доходы не начислялся, то возвращать нечего.

Максимальная сумма вычета действует на год, а неиспользованный остаток нельзя перенести на следующий год. Еще нужно учитывать, что в 120 тысяч рублей могут входить и другие виды вычета – например, на оплату лечения.

абз. 7 п. 2 ст. 219 НК

Вот несколько примеров, как нужно учитывать максимальную сумму вычета на обучение.

Обучение стоит дороже лимита. Елена оплатила за получение второго высшего образования 150 тысяч рублей: сразу за два курса. Максимальная сумма вычета на год – 120 тысяч рублей.

Она сможет вернуть НДФЛ только со 120 тысяч, то есть 15600 рублей в год. Налог с 30 тысяч рублей Елена вернуть уже не сможет, так как неиспользованный остаток ее расходов не переносится на другие периоды.

Ей нужно было оплатить обучение отдельно за каждый курс в разные годы. Например, 120 тысяч рублей в 2018 году, и 30 тысяч в 2019. Сумма расходов за каждый год оказалась бы меньше максимальной суммы вычета. Елена вернула бы 13% от всей суммы расходов, то есть 19500 рублей.

Обучение стоит дешевле лимита. В 2018 году Иван оплатил за обучение в автошколе 45 тысяч рублей. Он сможет вернуть налог с этой суммы – 5850 рублей. И хотя максимальная сумма вычета на обучение больше, но Ивану вернут 13% только от фактических расходов за 2018 год. Если в 2019 году Иван пойдет еще куда-нибудь учиться, он опять сможет использовать вычет с учетом максимальной суммы на год.

Родители заплатили за ребенка. За обучение сына в спортивной школе родители платят 60 тысяч рублей в год. Они смогут вернуть налог только с 50 тысяч рублей, то есть 6500 рублей.

Максимальная сумма вычета на ребенка общая для обоих родителей – 50 тысяч рублей на двоих. Ее можно распределить между супругами как угодно, но вернуть налог со всей суммы расходов на спортивную школу — 60 тысяч рублей – не получится, так как эта сумма превышает установленный на детей лимит вычета.

Если детей двое, то максимальная сумма вычета действует для каждого ребенка – по 50 тысяч рублей.

Оплачено обучение и лечение. Петр оплатил обучение в школе программирования – 80 тысяч рублей в год. В том же году он потратил 50 тысяч рублей на лечение у стоматолога. Все эти расходы можно использовать для социального вычета, но только в пределах максимальной суммы. На обучение и лечение она составляет всего 120 тысяч рублей, а не на каждый вид расходов. И хотя Петр потратил 130 тысяч рублей, он вернет НДФЛ только в пределах общей максимальной суммы социального вычета, то есть максимум 15600 рублей.

Если бы Петр оплатил обучение и лечение в разные годы, то смог бы использовать два годовых лимита и вернул бы НДФЛ с полной суммы расходов.

Обучение оплачено средствами маткапитала. В таком случае вычет не предоставляется.

абз. 5 пп. 2 п. 1 ст. 219 НК

Какие документы нужны для оформления вычета и возврата НДФЛ?

Если оплачиваете обучение за себя:

– Копия договора на обучение.

– Копия лицензии, если ее номер не указан в договоре.

– Копии квитанций и чеков на оплату. Документы должны быть оформлены на того, кто получает вычет.

– Справка о доходах по форме 2-НДФЛ.

– Заявление на возврат НДФЛ.

Если оплачиваете обучение за детей, братьев или сестер, то дополнительно нужны:

– Копия документа с подтверждением родства.

– Справка об очной форме обучения.

– Копия документа о подтверждении опеки или попечительства.

Налоговая инспекция может запросить оригиналы для проверки.

Письмо ФНС России от 22.11.2012 N ЕД-4-3/19630@

Что нужно сделать, чтобы использовать вычет и вернуть НДФЛ?

Вычет по расходам на обучение можно получить двумя способами.

– В текущем году у работодателя

Этот способ подойдет тем, кто работает по трудовому договору, не хочет заполнять декларацию и рассчитывает, как можно быстрее вернуть НДФЛ.

Необходимо подать в налоговую инспекцию заявление о подтверждении права на вычет. Это можно сделать в личном кабинете налогоплательщика на сайте nalog.ru c авторизацией через портал Госуслуг. В течение 30 дней можно получить уведомление о праве на вычет и отнести его работодателю. У вас сразу перестанут удерживать НДФЛ из зарплаты.

Подавать декларацию не нужно ни в текущем, ни в следующем году.

абз. 2 п. 2 ст. 219 НК

– По декларации в следующем году

В течение трех лет после того года, когда были расходы на обучение, можно подать декларацию по форме 3-НДФЛ. Например, если вы оплачивали обучение в 2016 году, то в 2018 все еще можно подать декларацию и вернуть налог, уплаченный в 2016 году.

Если обучение оплачено в 2018 году, декларацию можно подать в 2019 году или позже.

п. 7 ст. 78 НК

Подать декларацию можно на портале Госуслуг или через личный кабинет налогоплательщика.

Для заполнения декларации нужна справка о доходах. Ее тоже можно найти в личном кабинете, но справки 2-НДФЛ появляются там только в мае следующего года, потому что работодатели сдают их до 1 апреля. Эту справку можно выгрузить, распечатать или сохранить на компьютер.

Если подаете декларацию в январе или марте, запросите справку 2-НДФЛ у работодателя.

Декларацию будут проверять в течение трех месяцев, еще месяц у налоговой инспекции есть на возврат налога. Вместе с декларацией нужно подать заявление с реквизитами – куда перечислять излишне уплаченную сумму НДФЛ.

п. 6 ст. 78 НК

Проверять статус проверки налоговой декларации можно в личном кабинете налогоплательщика. Используйте для этого учетную запись на Госуслугах.

Инструкция о вычетах на обучение на сайте ФНС