Для приобретения акций, облигаций и векселей нужно заранее заключить соглашение с брокером. Подобный продукт предлагает и один из крупнейших российских банков – СберБанк. Условия ИИС просты и понятны, а за оформление и ведение счета не предусмотрены дополнительные комиссии. После заключения договора физическому лицу будут доступны базовые операции с активами, а также иные привилегии.

Что такое ИИС в СберБанке и как он работает простыми словами

Это тип брокерского счета, который отличается определенными ограничениями и привилегиями. До открытия ИИС в СберБанке стоит ознакомиться с ключевыми особенностями продукта:

- У одного клиента может быть только три ИИС. Если у инвестора лимит исчерпан, то для открытия нового счета нужно сначала закрыть старый.

- Предельная сумма пополнения не ограничена. Раньше за год можно было перечислить на баланс не более 1 миллиона рублей.

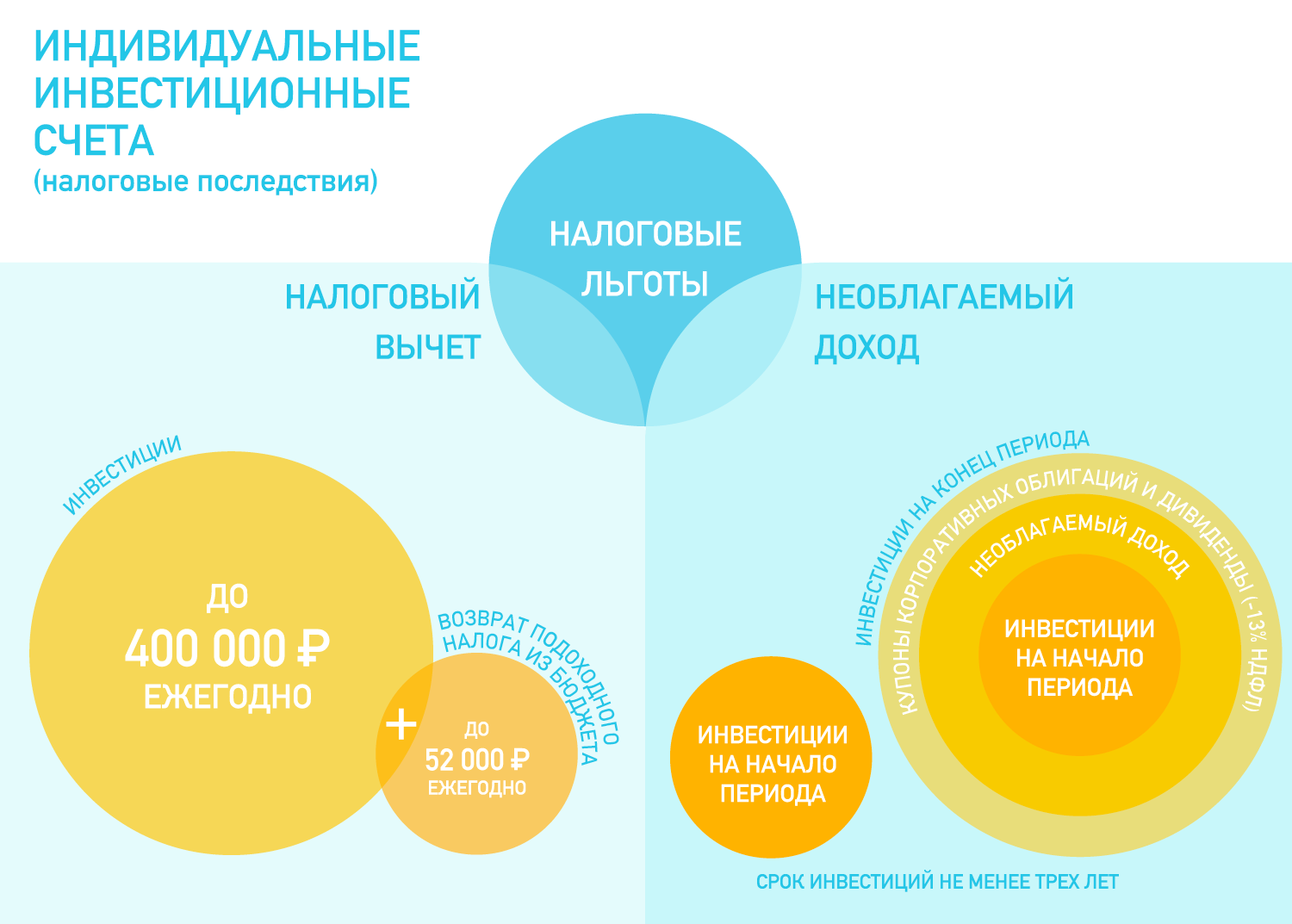

- Инвестор может воспользоваться налоговыми льготами. Есть два варианта: получение вычета на взносы для плательщиков НДФЛ и освобождение от выплаты налога на доходы по инвестициям при расторжении договора с брокером (есть лимит).

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

Данные нюансы актуальны как для инвестиционного счета в СберБанке, так и для ИИС от других брокеров. Проводить операции довольно просто. Инвестору достаточно пополнить счет на любую сумму в пределах лимита, а затем приобрести выбранные активы. После покупки на балансе отобразятся приобретенные акции и облигации, а также остаток в рублях. Вывести деньги без закрытия депозита невозможно, поэтому данный формат не подходит для трейдинга. Продажа осуществляется по аналогии: с баланса списывают акции и начисляют рубли.

Зачем нужен индивидуальный инвестиционный счет в СберБанке

Физические лица не могут самостоятельно оперировать ценными бумагами. Необходимо заранее заключить договор с брокером, открыв брокерский счет или ИИС. Последний предназначен для покупки и продажи активов на фондовых биржах. На текущий момент инвесторы могут совершать операции исключительно в пределах Московской Биржи. Приобретать активы иностранных компаний сейчас нельзя.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

Условия ИИС в Сбере

С 2024 года СберБанк открывает только счета нового вида – ИИС-3. Инструмент подходит для стратегий любого типа и дает право на оба варианта налоговых вычетов. Условия открытия ИИС:

- возраст от 18 лет;

- статус физического лица;

- инвестор – налоговый резидент РФ.

ИИС в Сбере предполагает бесплатное обслуживание без выполнения каких-либо условий. Продукт предусматривает комиссию за сделки купли-продажи согласно установленному тарифу. Также у брокера действуют стратегии доверительного управления. Они включают оплату процента за внесенные средства и операции с фондами.

Как открыть ИИС в СберБанке

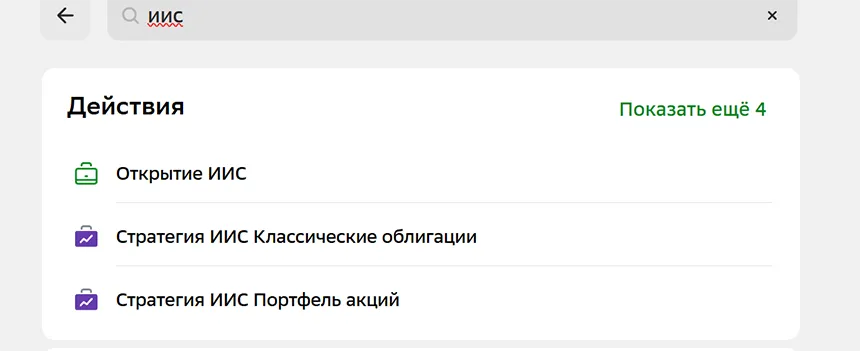

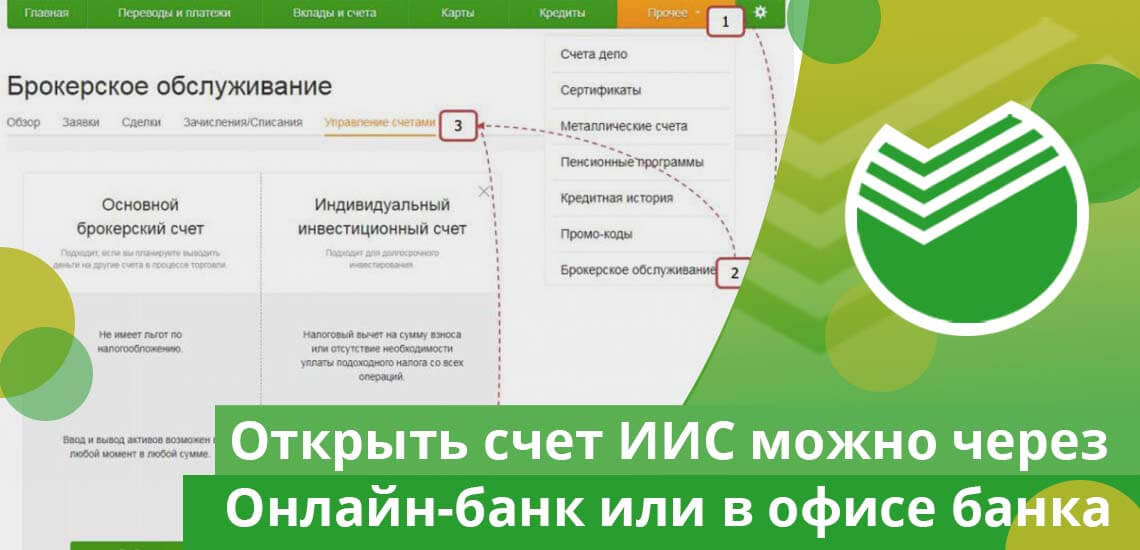

Для заключения договора можно воспользоваться функционалом онлайн-банка или мобильного приложения Сбера. Открытие индивидуального инвестиционного счета включает следующие шаги:

- перейти по ссылке или открыть приложение для онлайн-банкинга;

- авторизоваться в системе удобным способом – по номеру телефона, логину или номеру банковской карты;

- через строку поиска найти нужный продукт и кликнуть на «Открытие ИИС»;

- указать параметры, выбрав тариф и другие параметры из списка;

- перед тем, как открыть ИИС в СберБанке, поставить галочку в поле о налоговом резидентстве.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

Обычно обработка запроса занимает несколько минут. Если инструкция о том, как открыть ИИС в СберБанке Онлайн выполнена верно, то продукт отобразится в списке на главной странице приложения или веб-версии.

Документы

Для открытия ИИС не запрашивают дополнительные документы, но воспользоваться преимуществом могут исключительно действующие совершеннолетние клиента банка. Для получения доступа к личному кабинету необходимо заранее оформить банковскую карту. Самый простой способ – получить пластик с моментальной выдачей в отделении или заказать карточку через сервисы-агрегаторы.

Налоговый вычет по ИИС

При наличии инвестиционного вклада для физических лиц в СберБанке доступно получение налогового вычета (ст. 219.2 НК РФ) – от суммы пополнения (до 400 тысяч в год) и положительного финансового результата при закрытии (спустя 5 лет владения). Лимит вычета в первом случае – 52 тысячи при НДФЛ 13% и 60 тысяч при НДФЛ 15%. Важно, чтобы налогооблагаемый доход был официально зафиксирован в году, предшествующем подаче запроса. Во втором случае налогом не облагается сумма до 30 млн по всем счетам при закрытии.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

Пошаговая инструкция по получению налогового вычета по ИИС в СберБанке размещена на сайте ФНС. Для зачисления достаточно заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика.

Минимальный срок ИИС, позволяющий получать вычет на доход, будет постепенно увеличиваться на год. При открытии в 2027 году он составит 6 лет, в 2031 и далее – 10 лет.

Как рассчитать прибыль

Итоговый доход зависит от суммы пополнения ИИС, поступающих дивидендов и успеха операций с ценными бумагами. Самостоятельно вычислить прибыль сложно, поэтому рационально воспользоваться специальным калькулятором на странице банка. С его помощью легко рассчитать потенциальный доход и учесть все влияющие факторы.

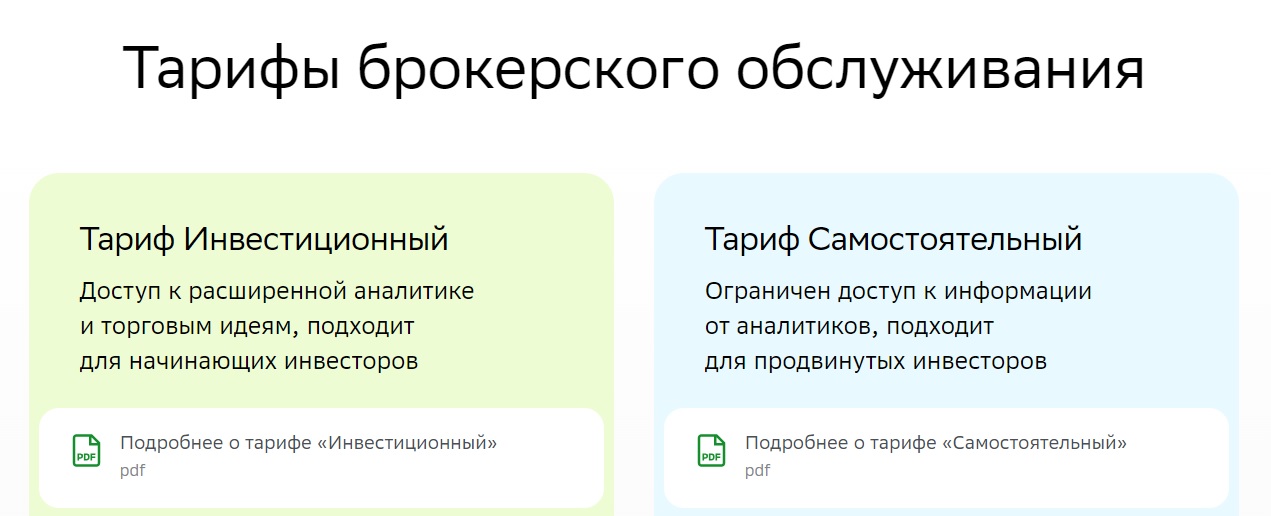

Тарифы ИИС СберБанка

Брокер предлагает на выбор одну из двух программ. Варианты тарифа для инвестиционного счета в СберБанке:

- Для самостоятельного инвестирования. Комиссии за операции варьируются от 0,01 до 5%. Подходит для тех, кто планирует совершать операции лично.

- Инвестиционный. Для начинающих инвесторов, изучающих механизмы рынка. Размер комиссии зависит от объемов сделок, минимально – 0,06%.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

Тариф нужно выбрать перед тем, как открыть инвестиционный счет в СберБанке. По всем вариантам обслуживание предоставляется бесплатно. При желании всегда можно перейти на другой тарифный план.

Как пополнить ИИС

Перевести средства можно безналично через персональный профиль. Как пополнить ИИС в СберБанке:

- авторизоваться в системе;

- найти в списке нужный счет для пополнения;

- нажать на кнопку «Пополнить»;

- выбрать с карту, с которой будут перечислены деньги;

- подтвердить операцию.

Деньги переводятся на ИИС без задержек в течение нескольких секунд. Средства можно сразу использовать для покупки активов.

Как закрыть счет

Расторгнуть соглашение можно в любой момент. Заранее следует продать бумаги или направить брокеру поручение о переводе активов на брокерский счет. Затем выбрать в приложении кнопку для закрытия и дождаться обработки запроса. Если с момента открытия не прошло 5 лет, то придется заплатить налог на доход без вычета.

Стратегии инвестирования

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

При необходимости можно обратиться к доверительному управлению. В этом случае управлять активами будут опытные инвесторы. Доступные решения:

- Классические инвестиции – включает ежеквартальную комиссию в 0,35% и оплату за управление до 0,8%;

- Портфель акций – ежеквартально нужно оплачивать 0,6% от суммы пополнения, а комиссия за управление не превышает 1,2%.

Инвестиционный счет в СберБанке: плюсы и минусы

Основным минусом считается долгое владение счетов для освобождения от налогов на прибыль. Также у продукта есть лимиты по годовому пополнению, а дивиденды и купоны нельзя вывести на отдельный счет до закрытия ИИС. Почему стоит открыть инвестиционный счет в СберБанке:

- безопасность – все сделки контролируются клиринговым центром, что исключает мошеннические действия со стороны недобросовестных игроков рынка;

- удобство – проводить любые манипуляции с активами можно дистанционно, используя банковское приложение;

- грамотное формирование портфеля – инвестиционный счет в СберБанке позволяет разделить накопления по разным направлениям и повысить итоговую прибыль.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

Часто задаваемые вопросы

Как получить налоговый вычет ИИС СберБанк?

Сумма вычета на взносы будет рассчитана в автоматическом режиме в аккаунте налогоплательщика. Налоговая пришлет предзаполненное заявление, которое нужно подтвердить. Вычет на прибыль предоставляется по информированию от налогового агента (при закрытии) или при самостоятельной подаче декларации физлицом в ФНС.

С какого возраста можно открыть ИИС?

Инвестирование доступно только совершеннолетним. Кроме того, обязательно быть российским налоговым резидентом.

Нужно ли платить за ИИС в СберБанке?

Обслуживание счета бесплатно на весь период, но комиссии предусмотрены за сделки или подключение стратегий инвестирования.

Можно ли открыть два ИИС?

По закону человек может иметь до 3 счетов для инвестиций. Учитываются и продукты, открытые у других брокеров.

Чем ИИС отличается от брокерского счета в СберБанке?

У брокерского счета нет лимита на пополнение и налоговых льгот, но он более гибкий. С баланса можно свободно выводить средства или ценные бумаги, поэтому он больше подходит для трейдинга, чем для долгосрочных вложений.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. № 144-11954-100000

Использованные источники:

- Индивидуальный инвестиционный счет.

СберБанк. Дата обращения: 29 ноября 2024 года. - НК РФ.

КонсультантПлюс. Дата обращения: 29 ноября 2024 года. - Инвестиционные налоговые вычеты.

ФНС. Дата обращения: 29 ноября 2024 года.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Индивидуальный инвестиционный счет – способ вложения денег, который подходит абсолютно всем клиентам Сбербанка в возрасте от 18-ти лет. Будет неправильным утверждать, что данный вариант получения прибыли является выгодным только для фондовых брокеров или трейдеров, то есть граждан, компетентных в вопросах биржевых торгов и разбирающихся в текущей ситуации на экономическом рынке. ИИС отличается от обычного брокерского счета тем, что риски потерять существенную сумму денег нивелируются ввиду правильного подхода финансовой организации к предоставлению гражданам возможности получать выгоду.

Что такое ИИС счет в Сбербанке

Подробнее про ИИС в Сбербанке

Виды индивидуального инвестиционного счета

Какую стратегию лучше выбрать

Как положить деньги на ИИС Сбербанк

Как получить налоговый вычет

Основные условия и тарифы в Сбербанке

Преимущества и недостатки ИИС в Сбербанке

Личный кабинет ИИС Сбербанк

Согласно условиям сотрудничества, у каждого клиента есть выбор: заниматься торговлей на бирже самостоятельно, либо доверить свои средства профессионалам и извлекать гарантированную прибыль от вложения денег. Первый вариант сопровождается большими рисками и подходит опытным в биржевых торгах клиентам, второй заинтересует граждан, которые желают набраться опыта в данном способе извлечения прибыли. Открытие такого счета и зачисление на него денежных средств – более выгодная инвестиция на фоне депозитных продуктов Сбербанка.

Что такое ИИС счет в Сбербанке

Не у каждого гражданина, обладающего личными сбережениями есть время и желание обучаться покупать и продавать ценные бумаги и облигации федерального займа, чтобы получать прибыль. Открытие индивидуального инвестиционного счета в Сбербанке – это, конечно, не гарантированное приумножение вложенных средств, но мероприятие куда более выгодное, нежели вложение средств под проценты в банк. ИИС – это особый вид брокерского счета, который позволяет гражданину производить торговые операции только на биржевом рынке Российской Федерации.

Главное преимущество ИИС в том, что он существует при поддержке государства. Это выражается в следующем: клиенту Сбербанка доступен гарантированный налоговый возврат равный 13% от суммы вложений или полученной прибыли. Открыв индивидуальный инвестиционный счет, гражданин не сможет открыть ещё один (не важно в какой финансовой организации). Опытные трейдеры не найдут это недостатком, потому что открывать обычные брокерские счета можно.

Подробнее про ИИС в Сбербанке

Простота и удобство управления вложенными средствами – одна из отличительных особенностей сотрудничества с банком. Организация отмечена высоким уровнем качества обслуживания и открытой политикой работы на рынке финансовых услуг, что выражается в предоставлении клиентам любой информации по финансовым продуктам и доступ к функциональным онлайн-сервисам. Для инвесторов, которые не обладают навыками самостоятельного управления счетом – Сбербанк предоставляет профессионального управляющего. Каждый клиент может изучать инвестиционные прогнозы и отчеты аналитиков компании, которые публикуются еженедельно (получить к ним доступ можно только после открытия ИИС). Все клиенты могут проходить бесплатные курсы и вебинары, которые будут полезны начинающим и опытным инвесторам.

Виды индивидуального инвестиционного счета

Прежде чем подписать с финансовой компанией договор, клиент должен определиться с видом ИИС. На законодательном уровне их выделяется 2 и оба они предполагают экономию на уплате 13% налога. Какой тип счета выбрать? Если гражданин располагает возможностью выбрать любой тип, но не может определиться, ему лучше обратиться к представителю фирмы за консультацией.

- тип А – вычет на взносы – не подходит для ИП на УСН, безработных и пенсионеров;

- тип Б – вычет на доходы – подходит всем гражданам РФ.

Вычет на взносы

Данный вариант предполагает возможность возмещения 13% от вкладываемой на счет денежной суммы. Есть лимит – не более 52 тысяч рублей в год. Открыть индивидуальный инвестиционный счет этого типа могут только официально трудоустроенные граждане, имеющие возможность предоставить Сбербанку справку о доходах.

Вычет на доходы

Индивидуальный инвестиционный счет в Сбербанке с вычетом на доходы освобождает гражданина от уплаты налогов за полученную прибыль. Лимит не установлен: сколько бы не заработал на биржевом рынке клиент, он не будет платить стандартные 13% от дохода в ФНС. Данный вариант востребован опытными инвесторами, которые вкладывают большие денежные суммы и имеют доход от ИИС порядка 0,5 млн. руб.

Как открыть ИИС

Существует несколько способов открытия инвестиционного счета. Нужно знать особенность: трейдеры, которые планируют самостоятельно управлять средствами на счете – не могут стать клиентами дистанционно, для подписания договора им нужно обращаться в ближайший офис Сбербанка или управляющей компании.

Дистанционно

Инвесторы, которые не имеют опыта торгов на бирже и желают делегировать управление счетом профессионалам – могут заключить договор через интернет, в мобильном приложении или на сайте Сбербанк Управление Активами: sberbank-am.ru (потребуется регистрация, если гражданин не является клиентом банка; возможна авторизация с помощью Сбербанк Онлайн или аккаунта сайта Госуслуги – в обоих случаях потребуется ввод логина и пароля, а также проверочного кода из СМС).

Чтобы открыть ИИС, необходимо выбрать в главном меню «Индивидуальный инвестиционный счет», указать стратегию «Накопительная» или «Российские акции», нажать кнопку «Открыть ИИС».

В офисе Сбербанк

Посетив ближайшее отделение банка, потребуется проделать ряд действий. Данный способ открытия индивидуального инвестиционного счета подходит для всех граждан.

- Сообщить сотруднику желание открыть счет.

- Ознакомиться с тарифами и условиями.

- Подать заявление.

- Заполнить анкету инвестора.

- Подписать договор на доверительное управление (если клиент не планирует самостоятельно управлять счетом).

После подписания договора клиент получит квитанцию, в которой будут указаны реквизиты для пополнения ИИС.

В управляющей компании

Открыть счет можно в офисе управляющей компании, однако он расположен в Москве, поэтому не всем такой вариант будет удобен. Посещение офиса может сопровождаться долгим ожиданием в очереди, потому нет смысла открывать ИИС данным способом, лучше обратиться в любое отделение Сбербанка.

Необходимые документы

Для открытия индивидуального инвестиционного счета требуется только паспорт гражданина Российской Федерации. Для получения налогового вычета по окончанию срока действия договора от клиента понадобится декларация о доходах и соответствующее заявление.

Какую стратегию лучше выбрать

Клиент, задающий вопрос: «какую стратегию лучше выбрать?» – должен передать управление индивидуальным инвестиционным счетом профессиональным сотрудником Сбербанка. Этот совет поможет сохранить вложенные деньги. Опытные инвесторы отлично понимают перспективы открытия ИИС – умеют принимать взвешенные решения и анализировать прогнозы и отчеты специалистов, которые предоставляет организация. Новичкам в торговле лучше начать посещать обучающие курсы и семинары, которые предоставляет компания всем гражданам, подписавшим договор на открытие счета.

Во что вкладывать деньги

Каждый обладатель индивидуального инвестиционного счета получает доступ к следующим торговым системам:

- Валютный рынок Московской Биржи (ТС ВР МБ),

- Фондовый рынок Московской Биржи (ТС ФР МБ),

- Срочный рынок Московской Биржи (ТС СР МБ),

- Внебиржевой рынок (ОТС).

Нельзя дать хороший совет гражданину, который ставит вопрос: «во что вкладывать деньги?» Информационные интернет-порталы позволят получить только общие знания, касающиеся торговли ценными бумагами. Рекомендуется искать ответы на вопросы, касающиеся инвестиций – у официального представителя Сбербанка. Он направит клиента к компетентному специалисту, который, основываясь на аналитических данных, составит наименее рискованную модель ведения торгов на бирже.

Чем торгуют

Торговля ценными бумагами и облигациями федерального займа – сфера профессиональной деятельности, разобраться в деталях которой довольно сложно без предварительного обучения – прохождения специальных курсов или вебинаров. Такие обучающие материалы и мероприятия доступны для всех клиентов Сбербанка, открывших ИИС. Вопрос: «чем торгуют другие клиенты?» – не имеет смысла, потому что нельзя найти на него такой ответ, чтобы он действительно был полезным. Клиенту нужно общаться с персональным консультантом, который имеет доступ к отчетам аналитиков организации – он компетентен делать прогнозы и давать ценные рекомендации.

Как положить деньги на ИИС Сбербанк

Внести средства на счет можно любым удобным способом: в интернет-банкинге, банкомате, с помощью мобильного приложения или в кассе Сбербанка.

Как получить налоговый вычет

Способы получения вычета различаются по типу ИИС. Документы необходимо подавать в ФНС до 30 апреля.

Для типа А:

- Заявление на возврат средств.

- Документ о перечислении денег на ИИС.

- Выписка со счета.

- Декларация 3-НДФЛ.

Вместе с документами нужно предоставить реквизиты счета, на который будет зачислен возврат. Срок зачисления – 3-4 месяца.

Для типа Б:

- Получить в фискальной службе справку, что клиент не пользовался вычетом на взносы.

- Подать справку брокеру вместе с заявлением на закрытие ИИС.

Основные условия и тарифы в Сбербанке

Интернет-портал Сбербанка содержит всю необходимую информацию, которая только может понадобиться настоящему или потенциальному клиенту. Там находятся актуальные сведения об условиях открытия индивидуального инвестиционного счета, тарифах на различные услуги и комиссиях.

Общие условия ИИС:

- операции только на российском биржевом рынке,

- доступен только для граждан РФ,

- договор заключается на срок от 3-х лет,

- каждый гражданин может вести только один счет,

- сумма вложений – от 1 тысячи рублей,

- лимит на вложения – 1 миллион рублей в год,

- невозможно частичное снятие вложенных денег,

- денежная валюта – только рубли,

- нельзя перевести брокерские счета клиента в ИИС,

- досрочное расторжение договора возможно.

Каждый гражданин может самостоятельно ознакомиться с таблицей тарифов на официальном сайте Сбербанка: https://www.sberbank.ru. Необходимо выбрать в меню «Инвестиции», «Инвестиционно-брокерское обслуживание», «Тарифы и документы», «Тарифы». На открывшейся странице находится таблица с основными тарифами, там же размещены ссылки на документы в формате PDF с информацией об основных тарифах: «Самостоятельный» и «Инвестиционный».

Преимущества и недостатки ИИС в Сбербанке

Преимущества:

- Надежность. Сбербанк – крупнейшая организация в стране, поэтому не приходится сомневаться, что обман клиента со стороны фирмы – исключен.

- Интернет-сервисы. Счетом можно управлять через мобильное приложение или личный кабинет портала Сбербанк Управление Активами.

- Обучающие материалы. Инвесторы, которые не имеют опыта торговли на бирже – могут обрести ценные знания на вебинарах и посредством прохождения обучающих курсов.

- Два типа налогового вычета.

- Возможность делегировать управление счетом профессионалу.

- Компетентные сотрудники службы поддержки.

Недостатки:

- Договор можно подписать на срок от 3-х лет.

- Лимит на сумму вложений в год – 1 млн. рублей.

Сравнить размер получаемой выгоды в результате открытия ИИС в Сбербанке с объемом извлекаемой прибыли от ИИС, открытого в другой финансовой организации – очень сложно. Нельзя сказать, что какая-то компания предоставляет лучшие условия, а другая худшие. Каждая фирма предлагает свои условия сотрудничества, которые имеют плюсы и минусы. Надо понимать, что любая фирма стремится предложить наиболее привлекательные условия, чтобы заполучить как можно больше клиентов.

Личный кабинет ИИС Сбербанк

Личный кабинет ИИС – это онлайн-сервис для управления счетом, который содержит множество полезных функций. Клиент может отслеживать доходность, знакомиться с отчетами профессиональных аналитиков и изучать прогнозы, а также получать помощь квалифицированных специалистов организации. Если клиент самостоятельно управляет счетом, в личном кабинете он может вносить изменения в инвестиционный портфель, отслеживать общую и локальную динамику, иметь доступ к истории операций и так далее.

Последнее обновление: 07.07.24

71.9K

10

ИИС Сбербанк (индивидуальный инвестиционный счет)

Индивидуальный инвестиционный счет — это счет для сделок на бирже с налоговыми льготами. Его может открыть любой желающий с 18 лет, в том числе и в Сбербанке. Управлять инвестсчетом можно самостоятельно или через доверительного управляющего.

Главное преимущество ИИС — возможность сэкономить на налогах с прибыли по сделкам на фондовом рынке. Разберемся, зачем нужен ИИС в Сбербанке, как его открыть, и во что можно вкладывать деньги.

-

Что такое ИИС в Сбербанке

-

Какие плюсы и минусы у ИИС

-

Какие налоговые льготы у владельца ИИС

-

Какие инвестиционные стратегии предлагает Сбербанк

-

Как открыть инвестсчет в Сбербанке

-

Как пополнить ИИС

-

Как закрыть ИИС

-

Во что можно вкладывать деньги

-

Как увеличить прибыль на ИИС в Сбербанке

Что такое ИИС в Сбербанке

Через ИИС физические лица могут вкладывать деньги в ценные бумаги, валюту и другие инвестиционные инструменты. Возможность открывать ИИС у российских инвесторов появилась с 2015 года.

С помощью такого счета в Сбербанке клиент торгует на бирже и может сэкономить на налогах. Начать вкладывать можно с минимальных сумм, даже если у вас всего 100 рублей.

Особенности ИИС в Сбере:по инвестсчету доступен налоговый вычет двух типов: на взнос или на доход;

- для получения вычета счет должен быть открыт не меньше 3 лет;

- одному клиенту Сбербанка доступно открытие одного инвестсчета;

- в течение 3 лет нельзя выводить деньги с инвестсчета, но можно перейти на обслуживание к другому брокеру или управляющему;

- по требованиям законодательства РФ единственная валюта для ИИС — рубли России.

Для клиентов Сбербанка открытие счета занимает не более 5 минут.

Какие плюсы и минусы у ИИС

Преимущества инвестсчета в Сбербанке:

- Надежность. Сбербанк — крупнейшее финучреждение на территории России, поэтому не стоит опасаться, что клиента обманут.

- Интернет-сервисы. Распоряжаться фининструментами по счету можно через приложение Сбербанка для смартфона или личный кабинет в интернет-банке.

- Обучение. Открыть ИИС могут даже начинающие инвесторы, у которых нет опыта. У Сбера есть обучающие материалы для самостоятельного изучения и погружения в тему: курсы, вебинары.

- Возможность выбрать подходящий тип налогового вычета — на взнос на счет или с инвестиционного дохода.

- Возможность делегировать распоряжение активами профессионалам.

- Помощь службы поддержки. Сотрудники готовы ответить на любой вопрос по ИИС Сбербанка в любое время суток.

Недостатки у инвестсчета в Сбербанке:

- при подаче распоряжения на вывод средств со счета, он автоматически закроется;

- налоговые льготы доступны только если он открыт более 3 лет;

- вкладывать можно не более 1 млн рублей в год.

Выгода от сделок на фондовой бирже зависит напрямую от правильности решений самого инвестора или действий управляющего. Однако во втором случае инвестору придется еще платить за управление, что уменьшит его итоговую прибыль.

Какие налоговые льготы у владельца ИИС

Владельцы ИИС в Сбербанке могут рассчитывать на налоговые льготы двух типов.

Вычет на взнос. Можно вернуть 13% или 15% от суммы взноса на ИИС. Максимальная сумма возврата при ставке 13% НДФЛ — 52 тысячи рублей в год, при ставке 15% НДФЛ — 60 тысяч рублей в год. Возврат можно оформить уже со следующего года после открытия счета. Для получения максимального вычета, нужно пополнить счет за календарный год на 400 тысяч рублей.

Вычет на доход. Владельца счета могут освободить от уплаты НДФЛ доходы от операций с ценными бумагами, фининструментами и купоны по облигациям. Освободить от налога на доход по ИИС-3 можно до 30 млн рублей за весь срок действия инвестсчета и по всем договорам на ведение ИИС-3, которые прекратили действие в одном налоговом периоде. По старому инвестсчету таких ограничений нет, но и ИИС мог быть только один.

Вычет на взнос можно получить через личный кабинет на сайте ФНС. Документы по старым ИИС:

- заявление на закрытие счета;

- справка из ФНС о том, что вычет на взнос ранее не получали, а также о том, что нет других ИИС.

Документы по ИИС-3:

- заявление на закрытие инвестсчета;

- справка из ФНС о том, что в течение срока действия договора на ведение ИИС россиянин не имел одновременно более трех договоров на ведение счета.

Документы для вычета можно загрузить в личный кабинет на сайте ФНС, на портале Госуслуги или через платный сервис по возврату налогов.

Какие инвестиционные стратегии предлагает Сбербанк

Группа 5-летних стратегий ИИС — это набор стратегий для инвестсчета в Сбербанке под разные инвестиционные цели и задачи. Отличия стратегий в потенциальной доходности, составе и балансе активов. Все зависит от того, насколько инвестор готов рисковать.

Каждая стратегия состоит из портфеля с государственными и корпоративными бумагами из разных секторов, а также акций. Управляющие инвестируют в рынки через биржевые фонды, это позволяет диверсифицировать вложения.

Стратегия «Классические облигации». Нацелена на получение дохода выше инфляции и ставки по банковским вкладам в рублях. Деньги вкладывают через паи биржевых инвестфондов под управлением АО УК «Первая». По этой стратегии низкий уровень риска, доходность от 9,2% до 15,3%.

Стратегия «Портфель акций». Уровень риска — высокий. Результат инвестирования может быть как отрицательным, так и положительным до 20,4%. Управляющие инвестируют в акции голубых фишек, а также в акции развивающихся и растущих компаний. Стратегия подходит для инвесторов, которые рассчитывают на потенциальную доходность гораздо выше инфляции и банковских ставок по вкладам

Как открыть инвестсчет в Сбербанке

Клиенты Сбербанка могут открыть ИИС за несколько минут без дополнительных инструментов. Для этого:

- Откройте мобильное приложение Сбербанк Онлайн.

- Введите в поисковой строке слово «ИИС».

- Нажмите на строку «ИИС для самостоятельного инвестирования».

- На айфоне нажмите «Продолжить», на смартфоне Android — «Открыть счет».

- Укажите личные данные, выберите тариф брокерского обслуживания.

Выберите один из двух тарифов брокерского обслуживания Сбербанка.

Через некоторое время придет уведомление, что счет создан.

Для тех, кто еще не сотрудничал со Сбербанком, доступно открытие ИИС только в офисе финучреждения. Для этого сообщите сотруднику о своем желании, подайте заявление и заполните анкету инвестора. Ознакомьтесь с тарифами и условиями обслуживания. Подпишите договор на доверительное управление, если не планируете управлять счетом самостоятельно. Для оформления счета в Сбербанке понадобится только паспорт РФ.

Как пополнить ИИС

Пополнять инвестсчет в Сбербанке можно несколькими способами:

- Через Сбербанк Онлайн. Для этого откройте приложение и выберите ИИС, найдите пункт «Пополнить». Введите реквизиты счета в Сбербанке, с которого нужно перевести деньги. Введите в поле сумму и подтвердите операцию.

- В отделении Сбербанка. В офисе банка несите деньги наличными или укажите реквизиты счета, с которого нужно пополнить ИИС.

- По реквизитам. Откройте инвестсчет в приложении Сбербанк Инвестор, там есть реквизиты. В любом онлайн-банке или отделении банка пополните ИИС по этим реквизитам.

При пополнении через другое финучреждение могут снимать комиссию. Уточните это в финучреждении перед тем как переводить деньги.

Как закрыть ИИС

Чтобы закрыть инвестсчет в Сбербанке, нужно в первую очередь продать все активы, перевести их на обычный брокерский счет или на обслуживание другому брокеру. После этого в приложении СберИнвестиции щелкните по номеру инвестсчета и нажмите «Закрыть ИИС». ИИС закроется в течение месяца.

Закрыть инвестсчет можно и через офис банка. Предварительно продайте все активы. Учтите, что по некоторым финансовым инструментам деньги от сделки зачислят не сразу, а через 1-2 дня.

Подробнее, как закрыть ИИС в Сбере.

Во что можно вкладывать деньги

Владельцы ИИС в Сбербанке могут вкладывать деньги в такие активы:

- Акции. При покупке акций инвестор приобретает небольшую часть компании и становится ее совладельцем. Цены на акции могут часто меняться. Поэтому и доход может оказаться как весомым, так и уйти в минус.

- Облигации. Это более консервативный и менее рискованный инструмент инвестирования. Особенно низкие риски при покупке государственных облигаций и ценных бумаг крупных стабильных компания. Но и доход по ним невысокий.

- Фонды. Инвестирование в паи биржевых фондов позволяет диверсифицировать портфель. Активами фондов управляют профессиональные финансовые управляющие.

Через фонды можно вкладывать деньги не только в ценные бумаги, но и в другие активы — ценные металлы, недвижимость, валюту.

Как увеличить прибыль на ИИС в Сбербанке

Рекомендации профессиональных инвесторов для получения максимальной прибыли по ИИС в Сбербанке и минимизации потерь:

- Изучайте фондовый рынок. Читайте новости, оценивайте риски.

- Планируйте вложения. Долгосрочные стратегии инвестирования позволяют сохранять спокойствие при краткосрочных колебаниях на рынке.

- Диверсифицируйте портфель. Распределяйте инвестиции между разными активами: акциями, облигациями, недвижимостью, валютой и другими инструментами. Можно диверсифицировать еще и по странам, валютам, отраслям. Это поможет снизить влияние одного актива на доходность всего инвестиционного портфеля.

- Следите за изменениями на рынке. Вносите корректировки в портфель, чтобы снизить риски и избежать больших потерь.

- Инвестируйте в образование. Проходите обучение по финансовым рынкам, обращайтесь к финансовым консультантам. Это позволит принимать обоснованные решения.

Подходите к инвестированию разумно, обучайтесь, чтобы получать доход с ИИС в Сбербанке.

Частые вопросы

Зачем нужен индивидуальный инвестиционный счет?

Индивидуальный инвестсчет позволяет вкладывать деньги и получать налоговые льготы. Владельцы ИИС могут получать налоговый вычет двух типов: на взнос или на доход.

Как открыть ИИС в Сбербанке?

Открыть инвестсчет в Сбербанке можно двумя способами: в Сбербанк Онлайн или в офисе финучреждения. Дистанционный вариант подходит для тех, кто уже сотрудничал с банком. Если впервые обращаетесь в Сбербанк, посетите ближайшее отделение с паспортом РФ.

Какие документы понадобятся для открытия ИИС в Сбербанке?

Для открытия индивидуального инвестиционного счета в Сбербанке понадобится только паспорт РФ с пропиской. При этом россиянин должен быть совершеннолетним.

В какие финансовые инструменты можно вкладывать деньги через ИИС в Сбербанке?

Владельцам ИИС в Сбербанке доступны инвестиции в ценные бумаги, фонды. Также можно вкладывать деньги в готовые инвестиционные стратегии.

Можно ли открыть несколько индивидуальных инвестиционных счетов?

Нет, по законодательству Российской Федерации один человек может открыть только один инвестиционный счет. Исключение составляет случай, когда владелец меняет брокера и открывает ИИС для перевода средств. Если речь об ИИС-3, допустимо ведение до трех ИИС одновременно.

С 2015 года в нашей стране действует новая система инвестиций. Если вы не хотите, чтобы прибыль от вложений в различные проекты облагалась НДФЛ, откройте индивидуальный инвестиционный счет (ИИС).

Сегодня мы расскажем о том, каковы особенности оформления ИИС в крупнейшем российском банке.

Что такое ИИС, и как он работает?

Такой счет вправе открыть любое физическое лицо – резидент РФ. Владелец вносит средства, которые может использовать для совершения сделок лично либо передать их в доверительное управление третьим лицам (брокерам).

Перечислим характерные особенности ИИС:

- одному лицу можно иметь только один счет;

- статус ИИС нельзя присвоить действующим счетам;

- минимальная сумма вложений не ограничена, а максимальная составляет 1 млн руб.;

- счет открывается на 3 года, раньше снять средства не получится;

- деньги разрешается вкладывать в ценные бумаги, акции, фьючерсы;

- счета можно переводить из одного банка в другой.

Обратите внимание!

ИИС можно открыть только в рублях.

ИИС не является разработкой отечественных финансистов, это заимствованная технология. Аналогичные механизмы давно используются в развитых странах – США, Канаде, Японии, Австралии. Именуются они по-разному, но цели преследуют идентичные:

- приобщить частных граждан к процессу инвестирования;

- повысить спрос на ценные бумаги;

- обеспечить местные фирмы более доступными по сравнению с банковскими кредитами деньгами;

- стимулировать людей не скрывать свои доходы (чтобы получить вычет по ИИС, вкладчик должен иметь официальную зарплату и быть официальным налогоплательщиком);

- освободить частных инвесторов от налогового бремени.

Налогообложение по ИИС

Существует 2 схемы получения льгот:

- снижение налогооблагаемой базы на сумму, внесенную инвестором на свой счет за год;

- полное освобождение от налогов.

Первый вариант подойдет гражданам, у которых главный источник дохода – официальная зарплата. Компенсация выплачивается в конце каждого года в форме налогового вычета.

Для получения льготы нужно предоставить в ИФНС декларацию 3-НДФЛ.

Приведем пример: ваш налогооблагаемый доход за год составляет 1 млн руб. С него берется НДФЛ в размере 130 тыс. руб. (13%). Если за этот год вы пополнили ИИС аналогичную сумму (1 млн руб.), вам пересчитают налогооблагаемую базу и полностью вернут удержанный за предыдущие 12 месяцев НДФЛ. Этот способ действует даже в случае, если ваши инвестиции были убыточными (до -13% за год).

Обратите внимание!

Для подтверждения операций потребуется справка с места работы, где прописаны суммы уплаченного за предыдущий отчетный период налога. Если получаете зарплату в конверте, схема вам невыгодна.

Описанный способ недоступен для ИП, работающих по упрощенной схеме налогообложения, а также для пенсионеров и безработных граждан.

Второй вариант подходит для активных инвесторов. Схема проста: открываете ИИС → вносите деньги → пускаете их в оборот → получаете через 3 года прибыль без учета НДФЛ.

Приведем пример: на протяжении 2015-2017 гг. человек вносил на ИИС по 800 тыс. руб., на них же продавал и покупал акции. По окончании трехлетнего периода баланс его счета составил 400 тыс. руб., а прибыль — 1,6 млн руб. Через 36 месяцев держатель закрывает ИИС. По второй схеме налогообложения он будет освобожден от уплаты НДФЛ в сумме 208 тыс. руб. (1,6 млн/13%).

Обратите внимание!

Чтобы получить льготу, потребуется представить банку справку, что за предыдущие 3 года вы не получали вычетов по первому типу.

Выбрать подходящую схему налогообложения вы можете перед открытием ИИС. Менять ее в течение срока не разрешается.

Плюсы и минусы ИИС

Самым очевидным преимуществом является то, что инвестор полностью освобождается от налогового бремени. Хотя при использовании первой схемы налогообложения НДФЛ придется заплатить, но потом его можно вернуть.

Еще один значимый плюс ИИС – защита от рисков, присутствующих в любых инвестициях. Создав личный счет, вы обезопасите себя если не от потери всей прибыли, то хотя бы ее части (которая пойдет на оплату налогов). А действуя по традиционной стратегии, к примеру, вкладываясь только в государственные и корпоративные облигации, вы сведете вероятность потерь к минимуму. Также вы защитите свои активы от инфляции.

Среди других достоинств ИИС можно выделить следующие:

- возможность получения большой прибыли при грамотном вложении финансов и более высокий уровень дохода по сравнению с банковским депозитным счетом;

- свобода выбора направлений инвестирования;

- в случае смерти вкладчика его деньги могут перейти к наследникам.

Доступная сумма, прозрачность оформления, стабильный высокий доход делают ИИС привлекательным для простых граждан.

Несмотря на большое количество плюсов ИИС имеет отрицательные стороны. Один из главных минусов – длительный срок инвестирования.

Помимо этого, у ИИС есть и другие недостатки:

- если вы закрыли вклад раньше положенного срока, то теряете налоговые льготы;

- частично вывести средства со счета не получится;

- вам придется оплачивать услуги брокера;

- существуют риски на бирже. К примеру, всегда есть вероятность прогадать при покупке акций или в случае банкротства владельца ценных бумаг;

- относительно невысокий размер ежегодных инвестиций и вкладывать деньги можно только в отечественный фондовый рынок, что очень сильно ограничивает возможности.

Прежде чем открыть ИИС, рекомендуем тщательно взвесить все плюсы и минусы этой процедуры, проконсультировавшись со специалистом.

Куда можно вложить деньги?

Обычно средства с ИИС вкладывают в акции или облигации.

Что такое акции, знают даже те, кто практически не знаком с миром финансов. Мы не будет рассказывать о том, как работают такие вложения, отметим лишь, что при грамотном подходе они принесут гораздо больше прибыли, чем другие объекты инвестирования.

Облигации схожи с депозитом. Их относят к более консервативным инструментам для капиталовложений.

Обратите внимание!

По мнению многих финансистов, облигации должны присутствовать в любом финансовом портфеле.

Мы привели лишь самые распространенные финансовые инструменты, на практике их гораздо больше.

Особенности ИИС в Сбербанке

Условия ведения личного инвестиционного счета в крупнейшем отечественном банке во многом аналогичны общепринятым стандартам:

- минимальный срок вложений – 3 года. Если решили закрыть счет раньше, придется вернуть государству налоговые вычеты и уплатить банку 1% неустойки;

- вы можете иметь только один ИИС;

- все инвесторы получают право на 13% возврат по НДФЛ, по взносам, или за полученный доход;

- риск и доходность счета зависят от типа вложений. Минимальный риск имеют вливания в федеральные облигации. Средняя прибыль с них составит 8% годовых;

- вы можете указать в договоре на открытие ИИС номер счета, на который будет перечисляться доход. Другими словами, вы будете сразу распоряжаться прибылью, не лишаясь налоговых льгот;

- до 01.03.2018 г. у банка было 2 тарифа ИИС: облигации в рублях и в долларах. Сейчас остался только рублевый тариф. Средний доход с этой стратегии – 43,95%.

Откройте ИИС в Сбербанке и сможете сразу же распоряжаться полученным доходом.

Как открыть ИИС в Сбербанке?

Процедура практически не отличается от оформления обычного брокерского счета. Для открытия ИИС потребуется только паспорт. Алгоритм следующий:

- подать заявку на открытие счета. Для этого вам нужно лично посетить отделение банка;

- подписать соглашение. После этого вам присвоят номер-идентификатор и откроют доступ к личному кабинету;

- открыть ИИС. Это происходит автоматически. Банк в трехдневный срок уведомляет об открытии нового счета ФНС. Инспекция будет иметь это в виду при принятии декларации о доходах, а вы становитесь полноправным участником программы;

- внести средства. У банка существуют определенные ограничения по сроку, в который нужно пополнить счет. Если вы не в состоянии внести сумму сразу, заплатите хоть что-то. Это позволит начать отсчет льготного периода.

Обратите внимание!

Открыть ИИС в Сбербанке через интернет нельзя.

Условия открытия ИИС в Сбербанке

У каждого финансового учреждения есть свои требования к открытию ИИС. Сбербанк – не исключение. Рассмотрим ключевые моменты:

- минимальная сумма первого взноса – 100 тыс. руб.;

- минимальная сумма пополнения за год – 50 тыс. руб., максимальная – 400 тыс. руб.;

- комиссии за внесение средств нет;

- покупка акций на фондовом рынке ММВБ – от 0,006% до 0,165%;

- покупка контракта на срочном рынке – 0,5 руб., срочное аннулирование сделки – 10 руб.;

- покупка актива на внебиржевом рынке – 0,17% за контракт;

- покупка федеральных облигаций – от 0,5% до 1,5%;

- маржинальная торговля (с кредитным плечом) – 17% годовых для лонгов, 15% для шортов;

- сделки РЕПО – от 17% до 19% годовых.

Для получения налоговых льгот не обязательно, чтобы все деньги находились в работе. Главное – открыть ИИС и пополнить его на нужную сумму.

Минимальный доход, который вы можете получить, — 13%. Их вам вернут за уплаченный ранее НДФЛ. Если разделить их на 3 года действия договора, процентная ставка будет небольшой. Но если грамотно распорядиться средствами, можно получить внушительный доход, который вам не сможет дать ни один банк в качестве депозита.

Резюме

Личный инвестиционный счет – удобный и выгодный финансовый инструмент. Открыв его, вы освободите себя от налогов и сможете получить больше прибыли, чем от обычного вклада.

У каждого банка есть свои условия открытия и ведения ИИС. Чтобы выбрать подходящее финансовое учреждение, рекомендуем обратится к специалисту и уточнить все интересующие моменты.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(http://www.sberbank.com/ru/compliance/ukipk)