Источник: ООО «Небо»

Иногда возникают ситуации, когда уже действующий бизнес нужно оформить на другого человека. Рассказываем, как быть с компанией в этом случае: как перерегистрировать ее на другого человека и сменить учредителей без претензий со стороны ФНС.

Зачем передавать бизнес другим лицам

В некоторых ситуациях владелец компании не может или не хочет вести коммерческую деятельность. В этом случае можно просто закрыть ИП или юридическое лицо, предварительно рассчитавшись по всем долгам перед государством и работниками.

Но есть и другой вариант – готовый бизнес можно передать родственникам или знакомым (например, чтобы впоследствии забрать его обратно, когда внешние условия изменятся), либо продать третьим лицам за определенную сумму.

Причины переоформления бизнеса могут быть разными:

-

смена страны проживания – если вы планируете получить гражданство другой страны, то оставлять бизнес в России не всегда целесообразно;

-

изменение экономической ситуации – рост цен на коммунальные услуги, падение спроса на продукцию, невозможность закупать товар за границей из-за санкций и пр.;

-

переключение интересов на другую сферу деятельности;

-

невозможность ведения бизнеса (например, из-за мобилизации);

-

заключение трудового договора – если свой бизнес «не пошел», всегда можно устроиться в чужую компанию;

-

избавление от проблемных активов (например, с долгами);

-

передача бизнеса кредитору в счет погашения обязательств.

Вне зависимости от факторов, повлиявших на решение о передаче ИП или ООО другому владельцу, алгоритм действий будет следующим.

Как ИП переоформить бизнес на другого человека

Индивидуальный предприниматель – это физическое лицо, которому закон разрешает вести коммерческую деятельность без образования юридического лица. Сменить «собственника» ИП невозможно, так как речь идет о человеке, а не компании.

Чтобы передать бизнес другому лицу, ИП должен:

-

Найти того, кто будет новым владельцем бизнеса. Это может быть родственник, знакомый, либо вообще посторонний человек. Будущий владелец должен зарегистрироваться в качестве ИП, указав при регистрации подходящие коды ОКВЭД.

-

Предупредить поставщиков, заказчиков и иных контрагентов о предстоящей смене владельца.

-

Опционально. Заказать независимую оценку стоимости бизнеса, либо отдельных активов (движимого имущества, недвижимости, торговых знаков, деловой репутации и пр.). Этот шаг позволит обосновать цену при заключении договора купли-продажи. Если же вы передаете бизнес «своим людям» и на время, то продажу активов можно провести по минимальной цене.

-

Передать базу клиентов, материальные активы новому владельцу. При передаче недвижимости нужно будет переоформить права собственности.

-

Подать заявление о прекращении деятельности в качестве ИП. Впрочем, если вы планируете переключиться на другую сферу (например, уйти из производства мебели в онлайн-коммерцию), то ИП можно не закрывать. Достаточно просто сменить ОКВЭД.

Получается, что вы не переоформляете бизнес с одного ИП на другого, а продаете активы, клиентов, наработанные связи и репутацию. При этом долги по «старому» предприятию останутся на вас: с ними придется рассчитаться до закрытия ИП.

Как переоформить ООО на другого человека

Алгоритм действий зависит от количества учредителей: если вы регистрировали ООО на себя, то сменить владельца проще, чем передать долю в случае, если учредителей несколько. Рассмотрим все возможные варианты.

Способ 1. Продажа доли в ООО

Перед продажей нужно внимательно изучить устав общества (либо корпоративный договор), а также определиться с будущим покупателем:

-

Если долю продают другому участнику юридического лица, убедитесь, что в уставе не прописаны ограничения на размер долей или нет запрета на изменения соотношения этих долей. В некоторых документах нередко можно встретить требование о необходимости получения согласия всех остальных учредителей.

-

Если сделку купли-продажи заключают с третьим лицом, то внимание следует обратить на наличие или отсутствие в уставе запрета на отчуждение доли третьему лицу, на необходимость получения согласия от других участников. Также следует учесть, что право преимущественной покупки доли в ООО действует всегда. То есть, в первую очередь с предложением о продаже нужно обратиться к другим учредителям, а если они откажутся (отказ нужно заверить нотариально), то продавать свою долю другим лицам.

Вне зависимости от того, кто выступает в роли покупателя, договор купли-продажи следует зарегистрировать у нотариуса. При этом стоимость услуги напрямую зависит от цены сделки. К примеру, если стоимость доли не превышает 1 млн руб., то нотариальный тариф составит 0,5% от суммы договора (но не менее 1500 р.). При цене сделки от 1 до 10 млн руб., нотариусу придется заплатить 5000 руб + 0,3 % от суммы договора, превышающей 1 млн руб.

В чем преимущества этого способа? Не нужно заполнять, заверять и подавать заявление в ИФНС лично – за вас это сделает нотариус. Однако продавец обязан сам исчислить и уплатить НДФЛ с дохода от продажи, даже если долю в ООО покупает юридическое лицо.

Для этого нужно заполнить форму 3-НДФЛ и подать её в ИФНС по месту жительства до 30 апреля следующего года. То есть если долю продали в 2022 году, то уплатить налог нужно до конца апреля 2023 года. Если этот момент упустить, налоговая начислит штраф в размере до 30% от суммы налога (но не менее 1 тыс. руб.), подлежащего уплате. Не сдавать декларацию 3-НДФЛ можно только в том случае, если срок непрерывного владения долей в ООО составил более 5 лет.

Способ 2. Заключение договора мены или дарения, соглашение об отступном

Любые сделки, совершаемые с долями в ООО, нужно регистрировать у нотариуса. Но, в отличие от купли-продажи, при мене и дарении не нужно соблюдать право преимущественной покупки. Впрочем, остальные запреты и ограничения, прописанные в уставе (на отчуждение доли третьему лицу) учитывать придется.

Если заключаете договор дарения с лицом, не являющимся родственником, то одаряемый должен уплатить НДФЛ в размере 13% от стоимости доли в ООО. При заключении договора мены НДФЛ рассчитывается так же, как и по договору купли-продажи. То есть, имущество, полученное в обмен на долю, признается доходом.

Что же касается отступного, то в соответствии со ст. 409 ГК РФ должник имеет право передать кредитору (с его согласия) долю в ООО взамен исполнения денежных или иных обязательств. При этом, чтобы сделку признали законной, передача доли не должна ущемлять права и интересы остальных учредителей. Поэтому проще всего оформить отступное, если владелец у компании один. В противном случае от остальных учредителей нужно получить нотариально заверенный отказ от права преимущественной покупки.

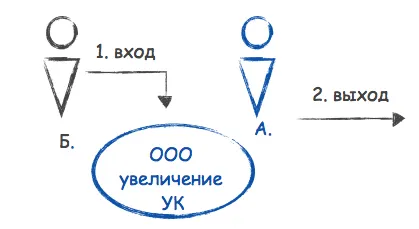

Способ 3. Увеличение уставного капитала за счет вклада третьего лица с последующим выходом участника из ООО

Договоры мены, купли-продажи почти всегда сопровождаются высокими нотариальными расходами. К примеру, чтобы продать долю в 10 000 р., нужно внести минимальный нотариальный тариф 1500 р., плюс оплатить работу технического и правового характера.

Стоимость таких услуг зависит от региона, а также статуса участников сделки. К примеру, в Москве при продаже доли между физическими лицами, стоимость работ составит 13 500 р. То есть, продажа доли в 10 000 р. обойдется минимум в 15 000 р., если считать только расходы на нотариуса.

Поэтому, если уставом юридического лица предусмотрено право участника на выход и нет запрета на увеличение размера уставного капитала за счет вклада третьих лиц, то такой способ будет более выгодным, если:

-

разница в расходах и доходах в результате сделки значительна;

-

нет других возможностей соблюсти все правила совершения сделки купли-продажи.

Минус этого способа – необходимость активного участия от учредителей и руководителя ООО: потребуется подготовить документы, заверить их у нотариуса, после чего передать бумаги в регистрирующий орган для внесения соответствующих изменений.

Нотариальные расходы при этом составят около 9000-13 000 р. При этом, если вышедшему участнику (физическому лицу) выплачивается стоимость доли, то из этой суммы удерживается НДФЛ. Если общество при выплате не удержало налог, то бывший участник должен самостоятельно задекларировать доход и уплатить налог как при купле-продаже доли.

Способ 4. Выход из ООО с последующей продажей высвобожденной доли третьему лицу

Чтобы воспользоваться этой возможностью, убедитесь что:

-

в уставе предусмотрено право участников на выход и нет запрета на продажу доли третьим лицам;

-

в ООО входит не менее двух лиц, так как выход единственного учредителя невозможен.

Из плюсов – небольшие нотариальные расходы (около 6-9 тыс. руб.), нет необходимости оплачивать пошлину за регистрацию. Из минусов – деньги за долю поступают не вышедшему участнику, а самому юридическому лицу.

Можно ли переоформить ООО по доверенности

Если участником ООО является физическое лицо, то при перерегистрации долей в ООО на другого человека (или юридическое лицо) он должен лично подписать заявление (ч. 1.4 ст. 9 ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»). Даже если вы ранее выдали генеральную доверенность с правом подписания договора на отчуждение долей другому лицу, то без личного участия не обойтись.

Впрочем, подписать заявление и оформить необходимые документы для переоформления ООО можно у любого нотариуса на территории РФ, а за ее пределами – в посольствах, представительствах и генконсульствах России. Поэтому, даже если вам срочно пришлось выехать за границу, вы можете оформить передачу бизнеса надлежащим образом.

Общество с ограниченной ответственностью может иметь от одного до пятидесяти учредителей. В отличие от формата ИП, организационно-правовая форма ООО позволяет изменять состав участников без прекращения деятельности общества.

Смена учредителей в ООО может происходить разными способами:

- на основании сделки (договоры купли-продажи, дарения, мены, соглашения об отступном);

- на основании правопреемства (переход доли к наследникам или правопреемникам);

- на основании заявления нового участника;

- по другим основаниям (выход или исключение участника).

Во всех случаях при смене учредителя происходит выход одного (нескольких) собственников компании и/или ввод одного (нескольких) новых партнеров. У каждого способа смены учредителя ООО есть свои особенности, поэтому рассмотрим их подробнее.

Внести изменения в ЕГРЮЛ

С помощью специалистов 1С:БО

Отчуждение доли

При смене учредителя в результате продажи доли происходит переход права собственности на неё. В зависимости от того, кто станет новым собственником доли, порядок оформления продажи будет разным.

1. В порядке преимущественного права. Преимущественное право на покупку доли закон предоставляет действующим участникам общества. Кроме того, такое право может быть и у самого общества, если это положение прописано в уставе.

Предложение выкупить долю участник должен направить на имя других собственников и руководителя. На то, чтобы принять предложение и выразить согласие, у общества и участников есть 30 дней (устав может предусматривать другой срок направления акцепта). Если согласие не было получено, то преимущественное право утрачивается.

2. Продажа доли третьему лицу. При отказе участников или общества приобрести долю она может быть предложена третьему лицу. Причём цена продажи доли не может быть ниже той, которая была заявлена в оферте для участников в рамках преимущественного права.

Что касается сделок дарения или мены доли, а также соглашения об отступном, то здесь надо проверять устав на наличие запретов и ограничений. Например, если приобретателем доли будет действующий участник, то устав может содержать запрет на изменение соотношения долей или ограничивать их размер. Если же новым собственником доли предполагается третье лицо, то устав может прямо запрещать отчуждение доли или требовать согласия на это от участников или самого общества.

За некоторым исключением, сделки с отчуждением доли в ООО заверяет нотариус. Он же обязан в течение двух рабочих дней со дня удостоверения сделки направить в налоговую инспекцию заявление по форме Р13014.

Скачать актуальный редактируемый бланк Р13014.

Наследование доли

Возможность войти в состав участников ООО в порядке наследования допускается в двух случаях:

- наследование доли не запрещено уставом;

- получено согласие других участников на переход доли к наследникам (если получение согласия предусмотрено уставом).

Если устав не запрещает наследование доли, то она считается принадлежащей наследнику со дня открытия наследства. В первую очередь, наследник должен обратиться к нотариусу и получить свидетельство о праве на наследство. Кроме того, надо письменно уведомить общество о своем вхождении в состав участников. Далее наследник подает в налоговую инспекцию форму Р13014 и свидетельство о праве на наследство.

Во втором случае, когда устав предусматривает получения согласия участников, порядок действий будет другим. После получения свидетельства о наследовании наследник должен письменно обратиться в ООО с просьбой дать согласие всех участников на переход доли к нему. После получения обращения участники должны в течение 30 дней направить наследнику письменный ответ о согласии принять наследника в состав участников или об отказе в этом.

Игнорирование обращения наследника (молчание) или опоздание с отказом в соответствии со статьей 21 закона «Об ООО» трактуется, как согласие участников. Однако нормы этой статьи не применяются, если устав регулирует получения согласия на наследование доли в другом порядке. В любом случае, чтобы избежать возможных судебных споров, лучше всё-таки добиться письменного однозначного согласия участников.

В течение трёх дней с момента получения согласия наследник должен подать в ИФНС форму Р13014, свидетельство о наследстве и само согласие. Как только в ЕГРЮЛ будут внесены изменения, наследник становится полноценным участником общества.

Если же устав запрещает переход доли к наследникам или другие участники не дали своё согласие, то ООО обязано выплатить наследникам действительную стоимость доли.

Ввод нового участника

Введение нового учредителя ООО происходит на основании его заявления, и только при условии, что устав не запрещает увеличение УК за счёт вкладов третьих лиц. В заявлении будущий партнер указывает размер доли в уставном капитале, которую он хотел бы иметь в ООО, порядок и срок внесения вклада.

По вопросу принятия третьего лица в общество созывается внеочередное собрание, по итогам которого составляется протокол. При этом все вопросы повестки дня (об увеличении уставного капитала; о принятии нового участника; об изменении размеров долей участников) должны быть приняты единогласно. Если же в компании один собственник, то вместо протокола оформляется решение единственного учредителя.

Вклад в уставный капитал новый участник должен внести в течение шести месяцев после проведения собрания. В течение месяца после внесения вклада в УК в ИФНС подают следующие документы:

- заверенные нотариусом заявление по форме Р13014 и протокол общего собрания (решение единственного участника);

- подтверждение уплаты пошлины (800 рублей);

- документы о внесении вклада в УК;

- устав в новой редакции или изменение к нему.

Выход участника

Выход участника из общества – это прекращение его участия в бизнесе. Возможность выйти из состава участников должна быть прямо указана в уставе компании. Согласия других участников на выход не требуется.

Смена единственного учредителя в ООО таким способом невозможна, что естественно, ведь общество не может оставаться вообще без участников. Кроме того, из компании не могут выйти одновременно все участники. Прямой запрет на выход в этих ситуациях установлен статьей 26 закона «Об обществах с ограниченной ответственностью».

В случае выхода участника не всегда происходит смена учредителя в ООО, потому что может оказаться, что никто новый в состав общества не войдет. То есть, участников станет меньше, а их доли в уставном капитале будут перераспределены.

С августа 2020 года порядок выхода участника из ООО изменился. Теперь о своём намерении выйти из бизнеса участник должен сообщить не руководителю организации, а нотариусу. Он, в свою очередь, заверяет заявление о выходе и сам передаёт его в ООО. Кроме того, нотариус направляет форму Р13014 в ИФНС.

Исключение участника

Исключить участника из общества против его согласия можно лишь по веским причинам. Смена учредителя в ООО в этом случае допускается только на основании судебного решения.

Общество должно доказать, что участник своими действиями или бездействием вредит предпринимательской деятельности. Например, это может быть намеренное уклонение от участия в общих собраниях, из-за чего ООО не может согласовать важные вопросы. Это также подделка документов, сговор с конкурентами, предоставление ложной информации, которая существенно ухудшила деловую репутацию компании и др.

Подать иск об исключении недобросовестного участника вправе только партнёры, имеющие в уставном капитале долю более 10%. Если суд признает доводы истца, то в ИФНС подают заявление по форме Р13014 и судебное решение об исключении, вступившее в силу. Как и в случае с выходом из ООО, доля исключённого участника переходит к обществу, а её действительная стоимость выплачивается бывшему партнеру.

Учитывая, что надо по-разному заявлять о смене учредителя в ООО, пошаговая инструкция, которая подходила бы для всех ситуаций, невозможна. Если вам нужна помощь по оформлению решения учредителя о смене и подаче документов в ИФНС, рекомендуем обратиться к услугам регистраторов «под ключ».

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Переоформление ООО на другого учредителя: пошаговая инструкция

Продажа части бизнеса или всей организации — это передача доли в уставном капитале. Рассказываем, как правильно переоформить ООО и не столкнуться со спорами.

Содержание

- Зачем может понадобиться переоформление

- Как можно переоформить ООО на другого учредителя

- Переоформление через продажу

- Переоформление через ввод участника

- Переоформление через мену, дарение, отступное

- Коротко

В этой статье рассматриваем ситуации, когда предприниматель выходит из бизнеса, продаёт долю или всю организацию.

Ещё к переоформлению прибегают, когда другие участники хотят исключить учредителя из состава, потому что он не выполняет обязательства, в случае смерти и передаче доли по наследству и другие. Это частные ситуации, отдельная тема с нюансами.

Будет полезно предпринимателям, которые готовятся к сделке. Но он предназначен для общего ознакомления. Чтобы избежать рисков и неприятностей, рекомендуется привлечь юриста для сопровождения сделки.

Зачем может понадобиться переоформление

Причины для переоформления доли или организации бывают разными:

- бизнес непрофильный, необходимо сосредоточиться на основной компании;

- нет средств и компетенций, чтобы развивать предприятие, преодолеть кризис;

- учредитель переезжает в другую страну и не сможет управлять организацией;

- конфликты между собственниками — один из участников не хочет работать с другим;

- и другие.

Они не влияют на порядок оформления сделки. Далее рассмотрим три подхода, которыми пользуются на практике.

Как можно переоформить ООО на другого учредителя

Есть три способа для переоформления:

- Продать долю или организацию целиком.

- Добавить нового учредителя в состав, а затем вывести старого.

- Передать долю по договору мены, дарения или соглашении об отступном.

Они отличаются по сложности и скорости, сопутствующим затратам. Не принципиально, какой выберете: главное — соблюсти ограничения и требования, чтобы другие участники не обжаловали сделку.

Переоформление через продажу

Продажа доли по договору купли-продажи — самый простой и быстрый вариант. Если в организации несколько участников, потребуются дополнительные согласования.

Этап 1. Согласовать продажу с другими учредителями

Если создавали компанию в одиночку, переходите ко второму этапу.

Другие участники имеют право преимущественного выкупа доли. Перед поиском покупателя на стороне отправьте участникам оферту о продаже. Они должны ответить в течение 30 дней. Отказ заверяется нотариально. Если никто не вышел на связь — ищите покупателя.

Если не уведомите учредителей и не отправите оферту, в течение трёх месяцев они смогут обжаловать сделку. Суд вынесет решение об отмене — придётся возвращать деньги покупателю.

Одному из учредителей доля продаётся без дополнительных согласований. Но перед сделкой посмотрите уставные документы и прочие соглашения. Возможно, есть ограничения на размеры долей, запрет на продажу третьим лицам и другие условия. Для этого лучше привлечь юриста.

Этап 2. Подготовиться к сделке

Доли в организациях продаются через нотариуса. Он заверяет документы и сообщает в налоговую об изменении сведений в ЕГРЮЛ.

Что нужно собрать:

- Договор купли-продажи. Составляется в свободной форме. В тексте указывают предмет, стороны сделки. Можно попросить нотариуса подготовить соглашение.

- Документальное подтверждение права на продажу доли: устав общества или решение о его создании, свидетельство о регистрации ООО, протокол общего собрания, справка о составе ООО.

- Выписка из ЕГРЮЛ и ИНН.

- Справка ООО по форме в соответствии с уставом, подписанная гендиректором и главным бухгалтером с подтверждением оплаты доли продавца.

- Подтверждение полномочий генерального директора и главного бухгалтера.

- Письменное согласие супруга на продажу доли. Если продавец не состоит в браке, прикладывается соответствующее заявление в свободной форме.

Нотариус сообщит о сделке в налоговую. Через пять рабочих дней участники получат обновлённый устав и выписку из ЕГРЮЛ с новым составом учредителей.

Список документов может дополниться. Например, если требуется согласие всех участников. О полном пакете расскажет юрист после изучения устава и сопутствующих соглашений.

Затраты на услуги нотариуса зависят от стоимости доли — пп. 4.1 п. 1 ст. 333.24 НК РФ. Например, при сделке до 1 млн ₽ он берёт 0,5% от стоимости, но не менее 1500 ₽. Если продаёте долю или организацию за 500 000 ₽, на оформление потратите 2500 ₽.

Эта 3. Завершить сделку

Остальные обязанности ложатся на покупателя. Например, если меняется директор — об этом нужно сообщить контрагентам и банку, где открыт расчётный счёт.

Вам как покупателю остаётся в следующем году сдать декларацию 3-НДФЛ и заплатить налог с дохода, полученного за долю в ООО.

Переоформление через ввод участника

Альтернативный способ, который займёт больше времени, но сократит расходы на нотариуса. Схема простая: сначала в состав вводят нового учредителя, затем выводят старого, который продал долю.

Проблемы могут возникнуть, если участник не захочет выходить из состава. Дело дойдёт до суда и может парализовать работу бизнеса.

Порядок переоформления

- Покупатель доли подаёт обращение в свободной форме на имя директора о вступлении в состав учредителей.

Заявление о вступлении в состав участников ООО →

- Вопрос рассматривается на общем собрании, составляется протокол. Если компания принадлежит одному человеку — готовится решение единственного участника. В протоколе или решении отражают, насколько увеличится уставный капитал или изменятся доли участников. На основе этого составляется новая редакция устава.

Решение единственного участника →

Протокол общего собрания →

- Участники собирают документы:

— заявление Р13014 о внесении изменений, заверенное у нотариуса;

— решение единственного учредителя или протокол общего собрания, заверенный у нотариуса;

— обновлённый устав в двух экземплярах;

— платёжка, подтверждающая оплату новым учредителем своей доли;

— актуальная выписка из ЕГРЮЛ и ИНН фирмы.

Пакет подаётся в налоговую — лично или удалённо с заверением усиленной квалифицированной подписью. Во втором случае не надо платить госпошлину и привлекать нотариуса.

-

Учредитель, продавший долю, подаёт на имя руководителя обращение в свободной форме о выходе из состава участников.

-

Проводится собрание, на котором принимается решение о перераспределении долей. Информацию фиксируют в протоколе.

Протокол общего собрания о выходе участника из ООО →

-

Участники ещё раз собирают и подают в налоговую пакет документов — такой же, как в третьем пункте. Способы подачи аналогичные.

Оба изменения сведений об организации занимают по пять рабочих дней. Если закладывать 3-5 дней на принятие решений, составление протоколов, то переоформление в целом займёт до двух недель.

Если вышедший участник по совместительству был руководителем, нужно найти нового директора и сообщить об изменениях контрагентам и банку.

Ведите клиентов и бухгалтерию в одном сервисе

Забудьте про таблички и громоздкие CRM. В Эльбе появился раздел Проекты, который их заменит

Попробовать бесплатно

Переоформление через мену, дарение, отступное

Еще один вариант — передать долю через мену, дарение или соглашение об отступном.

Для оформления необходимо посмотреть уставные документы и прочие соглашения между учредителями. Возможно, есть запрет на передачу доли, ограничения по размеру и другие. Как и в случае с продажей, об этом лучше попросить юриста.

Если нет ограничений, сделка оформляется как при продаже. Учредитель должен соблюсти требование о преимущественном праве других участников. Если они не проявили желание или не ответили, готовятся документы на мену, дарение или отступное.

При передаче доли одному из участников требование о преимущественном праве не актуально. Но в учредительных соглашениях могут быть другие ограничения — например, запрет на операции, пока не получено согласие остальных учредителей.

Если доля передаётся по соглашению об отступном, необходимо нотариальное заверение.

Коротко

- Причины для продажи бизнеса другому человеку бывают разными, но это не влияет на порядок переоформления ООО.

- Есть три способа для передачи доли: продажа; добавление нового учредителя и вывод старого; мена, дарение, отступное.

- Перед переоформлением изучите учредительные документы, прочие соглашения между участниками. В них могут быть ограничения и запреты, которые потом станут причиной оспаривания сделки.

- Не забывайте, что при любом формате продажи другие участники имеют право приоритетного требования. Поэтому сначала предложите свою долю им, а потом ищите стороннего покупателя.

- По возможности привлеките на сопровождение сделки юриста. Он изучит документы, определит запреты, ограничения и потенциальные риски. Поможет с оформлением соглашений.

Источник : e-kontur.ru

Когда меняют состав участников ООО

Необходимость изменения состава собственников (участников) общества с ограниченной ответственностью (ООО) может возникнуть по разным причинам:

-

продажа компании стороннему покупателю;

-

закрепление реального собственника в единой юридической структуре группы компаний (например, включение его в ООО «Хранитель активов — Управляющая компания», оказывающее управленческие услуги всему холдингу и владеющее ключевым для него имуществом);

-

вхождение в состав участников компаний новых партнеров по бизнесу, инвесторов, иных третьих лиц, например, директора операционной компании для усиления его мотивации на выдающиеся результаты своей работы (хотя, как правило, последнюю причину изменений мы редко поддерживаем, считая что наемного сотрудника можно замотивировать финансово иным способом, нежели давая долю в уставном капитале компании).

В целом, причин изменения состава участников ООО может быть несколько, как и юридических механизмов их реализации. При этом выбор каждого из инструментов должен осуществляться с учетом экономических интересов, как прежнего участника Общества, так и будущего, выражающихся, в первую очередь, в возникновении или отсутствии у них налоговых обязательств по сделке. Так же нужно помнить о финансовых последствиях для самого общества в некоторых вариантах.

С 30 мая вступают в силу новые правила по защите персональных данных.

Подготовьтесь сейчас: 17 шаблонов, инструкции для Роскомнадзора, практическая база. Ваша задача — просто применить. Обучение — в удобное время. Стоимость: 4 900 ₽ вместо 14 990 ₽.

Записаться на курс

Способ первый: заключение договора отчуждения доли (купля-продажа, дарение)

Важный момент! Закон «Об ООО» позволяет самостоятельно установить/изменить в уставе компании некоторые процедурные моменты при отчуждении доли третьему лицу, с которыми заранее необходимо в этом документе ознакомиться. Возможно, предварительно потребуется внести в него изменения.

Доля участника общества может быть продана (отчуждена) только в той части, в которой она оплачена. Как правило, в уставе предусматривается преимущественное право других участников общества и самого общества на ее покупку. В этом случае продавец должен направить обществу нотариально удостоверенную оферту с указанием условий продажи (п. 5 ст. 21 Закона «Об ООО»). Все досрочные отказы от реализации преимущественного права на покупку доли также должны быть нотариально удостоверены, как и сама сделка в целом. Несоблюдение нотариальной формы сделки влечет за собой ее недействительность.

Именно с момента нотариального удостоверения и переходит право собственности. При этом необходимые сведения в ЕГРЮЛ сообщает сам нотариус в трехдневный срок с момента удостоверения сделки путем направления заявления по форме №Р14001, подписанного электронной цифровой подписью.

Удостоверяя сделку у нотариуса, необходимо также предоставить:

-

документы о приобретении доли и ее оплате;

-

доказательства соблюдения положений Устава Общества о преимущественном праве других участников Общества или самого Общества на покупку доли или ее части (если такие положения в Уставе есть);

-

нотариальные согласия остальных участников Общества (если требуется).

Также необходимо помнить, что при отчуждении доли физического лица требуется согласие супруга или же участникам необходимо будет нотариально засвидетельствовать факт того, что в браке они не состоят.

Такая «официальная» купля-продажа может быть принципиальна, если есть необходимость показать реальные расходы на приобретение доли.

Налоговые последствия купли-продажи:

-

у физического лица: полученные денежные средства являются его доходом (пп. 5 п. 1 ст. 208 НК РФ), ставка НДФЛ — 13%. Продавец доли вправе уменьшить сумму своих облагаемых доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением или увеличением доли (п.п. 2 п. 2 ст. 220 НК РФ). При этом, если покупатель доли — юридическое лицо, оно должно выступить в роли налогового агента этого физического лица и удержать подлежащую уплате сумму налогов (п.1,2 ст. 226 НК РФ).

-

у юридического лица: реализация долей в уставном капитале организации не подлежит обложению НДС (пп. 12 п. 2 ст. 149 НК РФ). Доходы, полученные от реализации доли, можно уменьшить на цену ее приобретения и на сумму расходов, связанных с ее приобретением и продажей (например, услуги оценщика) (п.п. 2.1. п. 1 ст. 268 НК РФ). Кроме того, при определении суммы полученного дохода не учитываются доходы, которые получены в пределах вклада в уставный капитал (пп. 3 п. 1 ст. 251 НК РФ). Это касается как компаний на общей системе налогообложения, так и на упрощенной.

Очевидно, что если величина предполагаемого дохода от продажи доли значительно превышает сумму подтвержденных расходов, «официальная» продажа может повлечь существенные налоговые последствия.

Нюансы:

-

доля другому участнику этого же общества может быть продана без согласия остальных участников и самого общества (если иное не предусмотрено уставом);

-

дарение доли оптимально между близкими родственниками, поскольку не влечет налоговых последствий у получающей стороны (п. 18.1 ст. 217 НК РФ).

Способ второй: вхождение третьего лица в состав участников путем осуществления вклада в уставный капитал. Выход прежнего

Повторимся: выбирая юридическую процедуру изменения состава участников Общества, в первую очередь нужно обратиться к его уставу. Например, увеличение уставного капитала за счет вклада третьего лица, принимаемого в Общество, должно быть возможно в соответствии с его учредительным документом.

Принимая в Общество нового участника, необходимо заранее подумать о следующем: входящий участник оплачивает определенную часть уставного капитала, вместе с тем, например, при последующем выходе его из общества, последнее обязано выплатить ему действительную стоимость его доли, которая определяется на основании данных бухгалтерской отчетности общества за последний отчетный период (п. 6.1 ст. 23 Закона об ООО). Если суммы этих величин существенно разнятся — опять же возникает большой налог с доходов. Это важно, если планируется последующий выход из общества. Например, в состав участников входит инвестор на некоторое время.

Данный способ также требует обращения к нотариусу, только теперь за нотариальным удостоверением факта принятия решения общего собрания участников общества об увеличении уставного капитала и состава участников, присутствовавших при его принятии (п. 3 ст. 17 Закона об ООО). По итогам проведения собрания нотариусом будет выдано свидетельство. В случае, если в обществе изначально один участник, у нотариуса потребуется засвидетельствовать подлинность его подписи на решении.

О вхождении в Общество третьего лица необходимо уведомить инспекцию ФНС РФ заявлением по форме № Р13001 с приложением решения общего собрания участников об увеличении уставного капитала за счет вклада третьего лица, принимаемого в общество, и о внесении соответствующих изменений в Устав, а также нотариального свидетельства.

После вхождения нового участника, прежний участник может выйти. При этом его доля переходит к Обществу. Заявление участника о его выходе также потребует нотариального удостоверения.

Нюансы:

-

выход, как юридическая процедура прекращения членства в составе участников Общества, должен быть прямо предусмотрен в уставе компании;

-

доля вышедшего участника переходит самому Обществу, которое должно выплатить бывшему собственнику действительную стоимость его доли с учетом рыночной стоимости принадлежащего компании имущества (п. 6.1 ст. 23 Закона об ООО). Этот момент нужно учитывать, чтобы финансово не подкосить компанию.

Общество может владеть собственными долями не более года. До истечения этого срока доли по решению общего собрания участников должны быть распределены между всеми участниками общества пропорционально их долям в уставном капитале или предложены для приобретения всем либо некоторым участникам общества и (или), если это не запрещено уставом общества, третьим лицам. Таким образом, долю вышедшего участника можно сразу передать новому.

Нераспределенные доли должны быть погашены и размер уставного капитала общества должен быть уменьшен на величину его номинальной стоимости. В течение месяца со дня перехода доли Обществу и/или ее распределения в инспекцию ФНС направляется заявление по форме Р14001, а также документы (в зависимости от ситуации):

-

об основании перехода доли Обществу (например, заявление участника о его выходе из общества);

-

решение общего собрания участников о пропорциональном распределении доли между собой;

-

договор купли-продажи доли с одним из участников или с третьим лицом и документы об оплате доли.

При погашении доли в инспекцию предоставляется заявление по форме Р13001 о внесении изменений в учредительные документы (с приложением новой редакции Устава или листа изменений к нему) и соответствующее решение общего собрание участников.

Налоговые последствия вклада в уставный капитал и выхода из общества:

Получение вклада в уставный капитал не учитывается в составе налогооблагаемых доходов получающей стороны (п. 3 ст. 251 НК РФ).

Вклад в уставный капитал у нового участника — юридического лица — не признается расходом в целях налогообложения прибыли (п. 3 ст. 270 НК РФ) и в целях уплаты единого налога при УСНО с объектом «доходы-расходы» (исходя из положений ст. 346.16 НК РФ). Но при последующей продаже доли или выходе из общества на эти суммы можно будет уменьшить налогооблагаемый доход как юридического лица, так и физического.

Доходы, полученные при выходе из Общества, облагаются в общем порядке, описанном выше, при получении дохода от реализации доли в уставном капитале компании.

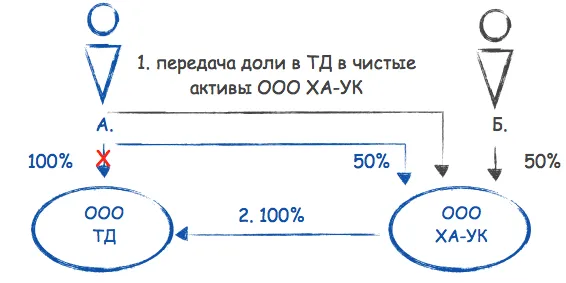

Способ третий: уникальный. Вклад доли в чистые активы другой компании

Уникальным способом смены собственника компании является внесение принадлежащей ему доли в имущество другой компании, где он также является участником, в целях увеличения ее чистых активов (п.п. 3.4 п.1 ст. 251 НК РФ). О вкладе в чистые активы мы уже неоднократно писали в выпусках нашей рассылки, как об одном из безналоговых способов передачи имущества.

Этим же способом можно сменить участника компании при следующих условиях:

-

прежний собственник доли в уставном капитале одной компании является также участником компании-приобретателя. Отчуждаемую долю он вносит в имущество своей другой компании в целях увеличения ее чистых активов. Таким образом, собственником доли станет компания — приобретатель. Налоговых последствий нет ни у передающей, ни у принимающей стороны;

-

в уставе компании-приобретателя доли должно быть указано на возможность осуществления участником вклада в имущество Общества, в том числе в целях увеличения его чистых активов (в т.ч. непропорционально вкладам, в т.ч. любым имуществом).

Например: требуется обеспечить участие компании «Хранитель активов» (ООО «ХА») в ООО «Торговый дом». В обеих компаниях участвует один из собственников, который передаст в чистые активы ООО «ХА» свои 100% в ООО Торговый дом.

Нюансы:

-

сделка подлежит нотариальному удостоверению, однако не все нотариусы готовы к ее оформлению в виду уникальности процедуры. Для удобства помимо решения (протокола) о вкладе в чистые активы необходимо оформить соглашение о передачи доли.

-

помните, если отчуждается более 25% в компании на УСН, то она утратит право на спец. режим, так как в ее уставном капитале доля другого юридического лица будет более 25%.

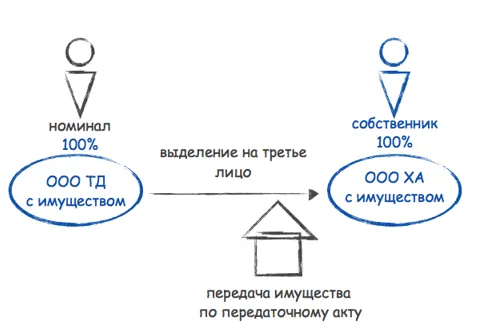

Способ четвертый: неординарный. Выделение на третье лицо

Еще одним нестандартным решением, о котором мы также неоднократно писали, является реорганизация ООО в форме выделения на третье лицо. К примеру, сменить собственника нужно не во всей компании, а в какой-то условно определенной его части (отдельном торговом направлении, владении имуществом). В процессе такой реорганизации можно обособить и отдельное направление деятельности, и имущество, передав их новому Обществу, участником которого может быть любое третье лицо (руководитель этого направления, реальный собственник бизнеса).

При этом у нового собственника выделенной компании налогооблагаемых доходов в этой ситуации не возникает, поскольку ничего, кроме доли в новом Обществе, ему не передается.

А стоимость этой доли в Уставном капитале он должен оплатить сам, что должно быть отражено в решении о реорганизации.

Нюансы:

-

На сегодняшний день в большинстве случаев принятия обществом решения о реорганизации в любой иной форме нежели преобразование, назначается выездная налоговая проверка. Если данное мероприятие для компании нежелательно, от реорганизации лучше воздержаться;

-

Это самый продолжительный по времени способ (до 3,5-4 мес.), но при наличии к нему действительных предпосылок и обеспечения деловой цели всей процедуры, оказывается весьма эффективным. Проверено на опыте. Причем неоднократно.

Содержание

- Смена учредителя на основании сделки

- Продажа доли

- Наследование доли

- Вхождение и выход из общества

- Как сменить единственного учредителя ООО

Для подготовки документов на перерегистрацию ООО вы можете воспользоваться бесплатным онлайн-сервисом. С его помощью вы сможете сформировать пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

ООО – это коммерческая организация, которая создается одним или несколькими учредителями. На определенном этапе в компанию могут войти новые партнеры или действующие участники захотят выйти из бизнеса. В этом случае происходит смена учредителя в ООО, о которой надо сообщить в налоговую инспекцию.

Смена участников общества может иметь разные основания, которые мы разберем в этой статье. А наша пошаговая инструкция 2022 поможет вам провести эту процедуру самостоятельно.

Смена учредителя на основании сделки

Доля в ООО – это имущество, которое имеет свою ценность. Долю можно продать, подарить, передать по наследству. Смена учредителей в таких случаях происходит на основании сделки, которая может требовать согласия других совладельцев компании.

Почему? Если разобраться, общество с ограниченной ответственностью – это не только коммерческая структура, но и живой механизм взаимодействия участников между собой. Собственники бизнеса имеют полное право не допускать в него третьих лиц. Неслучайно в законе «Об ООО» за участниками общества закреплено преимущественное право на покупку доли.

Продажа доли

В первую очередь, учредитель обязан предложить выкупить свою долю другим партнерам, входящим в состав ООО. По умолчанию выкупаемая доля распределяется между участниками пропорционально размеру их долей, однако устав может допускать другое разделение. В случае отказа участников от покупки доля может быть продана самому обществу в порядке преимущественного права, но только если такая норма закреплена в уставе.

Предложение выкупить долю направляется в виде нотариально заверенной оферты на имя генерального директора и всех участников общества. На принятие решения о покупке в 2022 году дается 30 дней. Если согласие в этот срок получено не было, или участники прямо ответили отказом, считается, что преимущественное право ими утрачено. В течение еще семи дней после этого преимущественным правом может воспользоваться само общество, при условии, что эта норма была закреплена уставом.

После этого продавец доли вправе обратиться с предложением о покупке к третьему лицу по цене не ниже той, что действовала для участников и общества. Но это возможно, если устав не запрещает переход права на долю лицам, не входящим в состав ООО. В некоторых случаях устав не запрещает продажу доли третьим лицам, но требует получить согласие участников.

Договор купли-продажи доли заверяет нотариус. Для заверения нужны документы, подтверждающие право на долю и ее оплату. Если участник находится в браке, то потребуется также согласие супруга. В течение двух рабочих дней после заверения договора нотариус подает в налоговый орган заявление по форме Р13014, которое подтверждает переход права на долю. Копия заявления направляется в само общество. Стоит также получить сведения из ЕГРЮЛ, где будут указаны данные нового собственника доли.

Наследование доли

Вхождение наследника в состав участников общества возможно, если устав это не запрещает. В противном случае наследнику выплачивается действительная стоимость доли, но стать партнером он не сможет. Кроме того, устав может предусматривать переход доли к наследнику с согласия других участников. В этом случае право войти в общество зависит от того, получено это согласие, или нет. Наконец, устав может разрешать наследнику стать участником ООО без всяких условий.

Итак, если устав не запрещает переход доли к наследнику, или участники дали согласие (в тех случаях, когда оно требуется), то надо заполнить форму Р13014. Заявителем является наследник, который подает в ИФНС свидетельство о праве на наследство, заявление Р13014 и согласие, если оно необходимо. Аналогично стать новыми партнерами общества могут правопреемники юридических лиц-учредителей в ООО.

Вхождение и выход из общества

Кроме вариантов сделки, которые мы рассмотрели, смена партнеров в 2025 году может произойти в результате входа нового и/или выхода прежнего участника. Эти действия между собой не связаны, т.е. в общество может просто войти новый участник, в дополнение к уже действующим. Или компанию покинет один из собственников, и никто другой вместо него не войдет.

На практике вход нового и последующий выход прежнего участника часто проводятся для замены нотариальной продажи доли в ООО. В этом есть смысл, когда стоимость доли небольшая, и расходы на услуги нотариуса на этом фоне выглядят существенными. Однако надо убедиться, что устав позволяет проводить эти регистрационные действия. Ведь если установлен запрет на внесение новых вкладов третьих лиц, смена учредителей возможна только в результате сделки.

Чтобы вступить в состав участников, новый партнер подает заявление, где указывает желаемый размер доли в УК, порядок и срок оплаты ее стоимости. В этом случае происходит увеличение уставного капитала, поэтому изменяется текст учредительного документа.

После подачи заявления на общем собрании должно быть принято единогласное решение по следующим пунктам:

- принятие нового участника;

- увеличение уставного капитала;

- изменение размеров долей участников.

В ООО с одним учредителем в 2025 году такое решение принимается единолично. Протокол общего собрания или решение единственного участника заверяется нотариусом.

Срок внесения вклада нового участника установлен законом и составляет не более шести месяцев со дня принятия соответствующего решения. После этого у общества есть еще месяц для подачи в ИФНС следующих документов:

- нотариально заверенное заявление о внесении изменений в устав по форме Р13014;

- документ об уплате госпошлины на 800 рублей;

- документ, подтверждающий внесение вклада;

- устав в новой редакции или изменения к нему.

Через пять рабочих дней налоговый орган должен направить лист записи ЕГРЮЛ и новую редакцию устава со своей отметкой.

Выход участника не изменяет устав, поэтому не требует оплаты пошлины. Но заявление о выходе, которое подается на имя генерального директора, надо заверить нотариально, что потребует определенных затрат. Действительную стоимость доли выбывший участник должен получить не позднее трех месяцев с даты выхода.

Подать в ИФНС нотариально заверенную форму Р13014 необходимо в течение месяца после получения заявления. Обычно к этому времени общество уже знает, как распорядиться долей вышедшего участника, поэтому в заявлении отражают сразу два факта:

- выход участника из общества;

- распределение или продажа доли.

Кроме формы Р13014 в инспекцию подают заявление о выходе и решение/протокол общего собрания участников. В некоторых случаях участники не сразу приходят к согласию о том, что делать с долей бывшего участника. Тогда в первой форме Р13014 сообщают только о выходе.

На то, чтобы распорядиться долей, у общества есть год с даты подачи заявления. Если же за этот срок доля не была распределена или продана, то ее надо погасить. Уставный капитал в таком случае уменьшается, поэтому происходит изменение устава. В ИФНС подают:

- нотариально заверенную форму Р13014;

- решение участников о погашении доли;

- квитанцию об оплате пошлины на 800 рублей;

- новую редакцию устава.

Есть еще вариант, при котором участник покидает общество – исключение из ООО. Встречается он редко. Эта процедура проводится только через суд и при наличии доказательств того, что учредитель действовал во вред интересам общества. Если суд вынес такое решение, то оно становится основанием для подачи формы Р13014 и последующего исключения сведений об участнике из ЕГРЮЛ.

Как сменить единственного учредителя ООО

Смена учредителя в ООО с одним учредителем имеет свои особенности. Единственный участник не может выйти из общества, поэтому здесь есть два варианта:

- продажа 100% доли в уставном капитале;

- ввод нового участника и последующий выход прежнего.

Перерегистрация ООО на другого учредителя в ходе продажи доли происходит так же, как описано выше. Этот вариант быстрый, но сравнительно дорогой. Если же время на внесение изменений в устав и ЕГРЮЛ есть, то смена учредителя оформляется по второму способу.