В жизни случается разное: кризис, потеря работы или бизнеса. Отсюда — невозможность оплачивать счета или выполнять обязательства по кредитам. Бывает, что лучший выход из ситуации — банкротство. Для физлиц в России такая возможность появилась несколько лет назад. Рассказываем, как и для кого эта процедура работает и с чего нужно начать.

Банкротство — это законное списание долгов через суд, если взыскать их невозможно. Процедура банкротства физических лиц и ИП в России регулируется специальным законом, а начать процедуру банкротства может как сам человек, так и кредиторы или ФНС.

Действие закона о банкротстве распространяется на все долги, которые есть у гражданина: кредиты, налоги, коммунальные платежи и т. д., кроме задолженности по алиментам и возмещения ущерба, нанесённого жизни и здоровью другого человека.

Когда можно объявить себя банкротом

Процедуру банкротства можно пройти, если доход не позволяет в срок платить по кредитам и в ближайшее время финансовое положение не изменится.

- при сумме такого долга более 500 000 рублей и просрочке платежей от 90 дней физическое лицо обязано объявить себя банкротом;

- при сумме долга менее 500 000 рублей — решение может быть принято добровольно.

С чего начать процедуру банкротства физического лица

В 2025году пройти процедуру банкротства можно одним из этих способов:

- стандартным — через арбитражный суд;

- упрощённым — через МФЦ.

Упрощённая процедура банкротства

При упрощённой процедуре банкротства через МФЦ можно обойтись без финансового управляющего. Пройти такую процедуру разрешается гражданам, сумма долга которых составляет от 25 000 до 1 млн рублей. При этом они должны соответствовать одному из следующих критериев:

- Не сумели полностью или частично погасить долг по исполнительному листу, выданному не позднее чем за семь лет до даты обращения с заявлением о признании банкротом.

- Пенсионеры, у которых единственный источник дохода — пенсия, а также нет имущества для взыскания. При этом исполнительное производство о взыскании задолженности длится уже год, но долг так и не был погашен.

- Женщины, которые получают детские пособия и не имеют никакого имущества для списания в счёт долга. Кроме того, прошёл год с момента выдачи исполнительного листа о взыскании долга, но он так и не был исполнен.

- Граждане, у которых нет имущества для погашения долга, и исполнительное производство прекращено в связи с этим.

С июля 2024 года список бумажных документов, который нужно предоставлять банкроту, уменьшился. Не нужны справки о получении пенсии или пособия в связи с рождением и воспитанием ребёнка, а также информация о сроке выдачи исполнительного документа и его неисполнении. Документы будут запрашиваться через систему межведомственного электронного взаимодействия.

Если условия подходят под упрощённую процедуру, нужно действовать по следующей схеме:

- составить перечень кредиторов и долгов;

- написать заявление о признании себя банкротом;

- подать в МФЦ заявление вместе с перечнем кредиторов и пакетом документов, который включает паспорт, СНИЛС, ИНН, свидетельство о временной регистрации (при наличии).

К заявлению не нужно прикладывать справки из банков, МФО, службы судебных приставов. Подать в МФЦ документы и приложение со списком кредиторов может сам кандидат в банкроты или его представитель с нотариальной доверенностью. За подачу заявления госпошлина не взимается.

Если какие-то кредиторы не указаны в списке, процедура банкротства не коснётся обязательств перед ними и долги придётся возвращать в обычном порядке.

Стандартная процедура банкротства

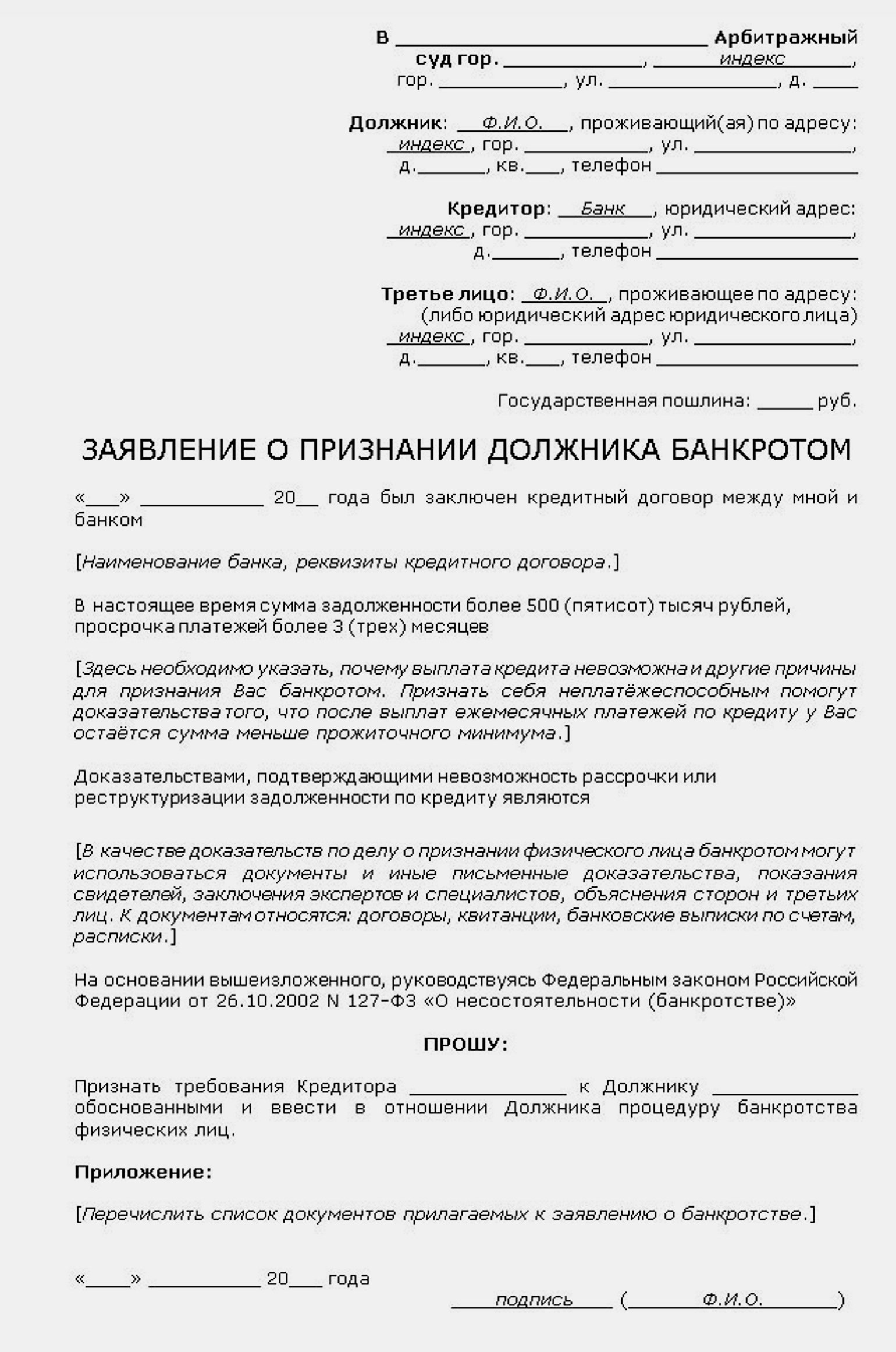

Заявление в суд подаётся в свободной форме. В шапке должны быть: наименование суда, паспортные данные должника, адрес и телефон. Также необходимо указать, каким кредиторам и сколько денег вы должны, приложить документы, подтверждающие задолженность. Составьте опись имущества и банковских счетов и объясните, какие причины привели к финансовым проблемам.

Выберите и укажите саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

Заявление можно отнести в суд лично или направить по почте заказным письмом с описью вложений.

Что происходит дальше

Процедура внесудебного банкротства длится шесть месяцев. Специалист МФЦ проверяет соблюдение условий «упрощёнки». Если всё соответствует правилам, в Едином федеральном реестре сведений о банкротстве делается соответствующая запись. Это даёт право кредиторам проверить, какое имущество есть у должника. Через полгода долги списывают, но, если окажется, что должник что-то скрыл, кредиторы могут оспорить упрощённое банкротство должника через арбитражный суд.

При обращении в суд процесс сбора и подачи документов занимает от 3–4 недель до трёх месяцев. Если суд признаёт заявление обоснованным, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего. Вся процедура банкротства занимает от восьми месяцев до нескольких лет.

Далее возможен один из трёх путей развития ситуации:

-

Реструктуризация — пересмотр условий погашения долга. Должнику составляют план погашения долга без санкций в течение трёх лет.

Такой вариант возможен, если у человека есть регулярный доход и его достаточно, чтобы выплатить все долги с указанный срок. Реструктуризация невозможна, если у должника есть судимость за экономические преступления, он уже проходил процедуру банкротства в течение пяти лет или реструктуризацию за последние восемь лет.

Пока идёт реструктуризация, имуществом распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если суд не утвердил другие условия. Банкротство не наступает, если в результате реструктуризации долг полностью погашен. А когда выполнить обязательства не получается, имущество придётся продавать.

-

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. По закону, должнику оставляют только одну квартиру, если недвижимость не куплена в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Сведения об этом финансовый управляющий отправит в суд, чтобы завершить процедуру банкротства.

-

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник обязан исправно платить согласно новым договоренностям. Если условия мирного соглашения нарушены, дело снова попадает в суд, а процедура признания банкротства возобновляется.

Последствия банкротства физических лиц

Банкротство избавляет от долгов и коллекторов — это плюс. Но у такой процедуры есть и минусы: будут испорчены деловая репутация и кредитная история. Кроме того:

- пока проходит дело о банкротстве, должнику запрещено распоряжаться своим имуществом и счетами, а при наличии судебного запрета — выезжать за границу;

- доходы в виде зарплаты и пенсии переходят в ведение финансового управляющего до окончания процедуры банкротства;

- пять лет после банкротства нельзя снова инициировать эту процедуру;

- в течение пяти лет при получении кредита нужно обязательно информировать потенциального кредитора о своём статусе банкрота;

- три года после процедуры нельзя занимать руководящие должности в организациях, пять лет — если это страховая компания, МФО, инвестиционный или негосударственный пенсионный фонд и 10 лет — если речь идёт о банке;

- если речь идет о банкротстве индивидуального предпринимателя, в течение пяти лет ему запрещено снова открывать ИП.

Эти последствия справедливы для граждан, которые списали долги путём реализации имущества, но не касаются тех, кто заключил мировое соглашение или прошёл реструктуризацию.

Последствия банкротства для родственников

Процедура банкротства затрагивает не только должников, но и их супругов. Например, при банкротстве мужа автомобиль жены также подлежит реализации.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет. К примеру, если недвижимость была подарена.

Сколько стоит банкротство

В разных случаях стоимость процедуры варьируется. Основные затраты:

- госпошлина (нужна только при подаче заявления кредитором) — 10 000 рублей;

- депозит в суд — 25 000 рублей;

- расходы финансового управляющего — от 25 000 рублей;

- публикации в СМИ о реструктуризации долгов, продаже имущества — около 300 рублей за один квадратный сантиметр текста (публикация в печатном издании может обойтись в 10-20 тысяч рублей);

- почтовые издержки;

- оплата размещения сведений о процессе банкротства на сайте ЕФРСБ — 484,74 рубля за каждую публикацию. При распродаже имущества должника финансовый управляющий делает 7–8 публикаций, соответственно, расходы составят 3–4 тысячи рублей.

Итого: минимальная стоимость стандартной процедуры банкротства — более 70 000 рублей, пройти упрощённую процедуру можно бесплатно.

Если вы находитесь в поиске работы, рекомендуем попробовать свои силы в одном из бизнес-направлений МТС — от продаж до разработки технологичных продуктов. Актуальные вакансии от надёжного работодателя — и для начинающих, и для опытных специалистов — по кнопке ниже.

#статьи

-

0

Как проходит процедура банкротства физических лиц и какие у неё последствия

Долги можно списать по закону, если их нечем платить. Разбираемся, что такое банкротство физических лиц и как его оформить.

Фото: sturti / Getty Images

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Статью подготовила

Ведущий юрист компании «Витакон», специализируется на банкротстве физических лиц.

Может показаться, что списать свои долги — легко и быстро. Достаточно подать заявление в суд и ждать решения. На деле в процедуре много нюансов, и, если их не учесть, в признании банкротства могут отказать.

В этом материале разбираемся:

- что такое банкротство и какие у него признаки;

- чем различаются упрощённая и судебная процедура;

- как проходит банкротство через МФЦ;

- как признать себя банкротом через суд.

- сколько стоит банкротство;

- какие существуют последствия банкротства.

Банкротство физического лица — это признание его неплатёжеспособности. Человек может стать банкротом, если он неспособен расплатиться с долгами — например, по кредиту, микрозайму или договору поручительства.

В зависимости от того, сколько у человека долгов и какое имущество у него есть, с долгами поступают по-разному. Небольшие суммы списывают полностью. Если у банкрота много долгов, его имущество продают или пересчитывают платежи так, чтобы он мог их вносить.

Списать любые долги не получится. В законе «О несостоятельности (банкротстве)» прописаны признаки (условия) банкротства, которые должны присутствовать одновременно:

- Невыплаты по финансовым обязательствам, срок по которым уже наступил.

- Просрочка дольше одного месяца по более чем 10% всех обязательств.

- Стоимость имущества меньше размера задолженности.

Кроме того, объявить себя банкротом можно при обстоятельствах, которые мешают расплатиться с долгами. Например, при тяжёлой болезни, инвалидности или увольнении.

Процедура банкротства бывает стандартная и упрощённая. Подробно о разнице между ними мы расскажем ниже.

Упрощённая процедура проходит через МФЦ, стандартная — через суд. Их создали для разных ситуаций.

Банкротство через МФЦ. По закону человек может признать себя банкротом через МФЦ, если общий размер его долгов составляет от 50 000 до 500 000 рублей. Сама процедура бесплатна и длится 6 месяцев.

В общую сумму долга входит несколько видов долгов: кредиты и проценты по ним, договоры поручительства, налоги, сборы, штрафы, платежи за ЖКХ и многое другое. Списать не получится алименты, требования о возмещении морального вреда, вреда жизни и здоровью, а также требования о выплате зарплат и трудового пособия.

Этот тип банкротства был создан для людей, которые живут на грани бедности. Как правило, у должника есть минимально необходимое имущество и доходы: единственное жильё и случайные заработки, на которые он живёт. Поэтому после внесудебной процедуры человек просто признаётся банкротом, а его долги списываются.

Банкротство через суд. Через суд признают банкротами людей с долгами более 500 000 рублей или должников, которые не выполнили условия внесудебного банкротства. Процедура длится в среднем от 6 до 12 месяцев.

В сумму долга входят те же виды долгов, что и в МФЦ: кредиты и проценты по ним, договоры поручительства, налоги, сборы, штрафы, платежи за ЖКУ и другие. Тоже не получится списать долги по алиментам, требованиям о возмещении вреда и требованиям о выплате зарплат и трудового пособия.

Инициатором процедуры может выступать не только сам должник, но и налоговая или кредитор.

Ещё эта процедура отличается от банкротства в МФЦ тем, что имущество заявителя могут продать в счёт погашения долгов. Об этом мы расскажем ниже.

Упрощённая процедура банкротства проходит в три этапа: сбор и подача документов в МФЦ, рассмотрение заявления и ликвидация долгов.

Чтобы начать процедуру, нужны следующие документы:

- Заявление и перечень кредиторов и долгов по форме.

- Паспорт, СНИЛС, ИНН и свидетельство о временной регистрации, если оно есть.

Документы можно подать в любой ближайший МФЦ.

Заявление будут рассматривать 6 месяцев. В этот период платежи по долгам, которые должны списаться, приостановятся, а приставы не смогут продать имущество в пользу погашения долгов. Но нельзя брать новые кредиты и займы, выдавать поручительства и оформлять другие обеспечительные сделки.

Если у должника в течение этих шести месяцев появится имущество или доход, которые могут покрыть большую часть долгов, нужно известить об этом МФЦ. Процедура внесудебного банкротства прекратится, по долгам придётся платить.

Если положение должника не изменится, через шесть месяцев МФЦ включит в реестр информацию о завершении процедуры. С этого момента должник больше ничего не должен кредиторам и считается банкротом.

Если вы проходите процедуру банкротства в МФЦ, ваш кредитор может обратиться в суд и признать вас банкротом в судебном порядке. Например, кредитор может подать заявление, если должник:

- не указал кредитора в списке к заявлению о банкротстве;

- занизил сумму задолженности;

- скрыл имущество или имущественные права, которые могут покрыть большую часть долга;

- не оповестил МФЦ о том, что финансовое положение улучшилось.

Судебная процедура банкротства проходит в четыре этапа: выбор финансового управляющего, сбор документов, рассмотрение заявления и процедура банкротства.

Финансовый управляющий — специалист, который помогает проходить процедуру банкротства. Он будет соблюдать баланс интересов кредиторов и должника и следить, чтобы всё было по закону.

Финансового управляющего нужно выбрать самому. Сделать это можно на сайте Единого федерального реестра сведений о банкротстве. Если не сделать это до подачи заявления, суд его не рассмотрит.

Для обращения в суд нужно собрать документы. Вот список:

- Заявление о банкротстве в свободной форме. В нём нужно указать размер задолженности и обстоятельства, из-за которых должник не может её погасить.

- Документы, которые подтвердят наличие долгов.

- Список всех кредиторов: имя или наименование компании, адрес, контакты.

- Выписка из ЕГРН, опись имущества, копии документов, которые подтверждают права на собственность.

- Справка о доходах и уплаченных налогах с места работы.

- Выписки по банковским счетам.

- Копии паспорта, ИНН, СНИЛС, свидетельства о временной регистрации, если оно есть.

- Квитанция об уплате государственной пошлины — 300 рублей.

- Квитанция о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему — 25 тысяч рублей.

- Квитанция о направлении копии вашего заявления в суд всем кредиторам.

Заявление и документы нужно отправить в арбитражный суд. Это можно сделать тремя способами: отнести лично, направить почтой либо загрузить документы в систему «Мой арбитр».

Скриншот: pred-pravo.ru

Суд рассматривает заявление в срок от 15 дней до трёх месяцев. События могут развиваться по трём сценариям.

Первый — суд не станет рассматривать заявление по следующим причинам:

- Аналогичное заявление уже подано кредитором или налоговой.

- Заявление неправильно составлено.

- Задолженность перед кредиторами не обоснована либо уже погашена.

- Нет признаков неплатёжеспособности — например, у должника есть стабильный доход, который позволяет исполнять обязательства перед кредиторами.

- Требования кредиторов не вступили в законную силу — например, есть решение суда, но оно ещё не действует.

- Не хватает документов.

Второй — суд признает заявление необоснованным и прекратит производство по следующим причинам:

- Задолженность перед кредиторами не обоснована либо погашена.

- Нет признаков неплатёжеспособности.

- Требования кредиторов не вступили в законную силу.

Третий — суд признает должника банкротом. Тогда начнётся сама процедура банкротства.

Суд может решить вопрос двумя способами: через реструктуризацию долгов либо через реализацию имущества.

Реструктуризация долгов. Её используют, когда суд полагает, что должник способен рассчитаться с кредиторами, если изменить график платежей.

Условия реструктуризации долга:

- У должника есть стабильный доход. У него и у его семьи должен быть доход, которого хватит и на уплату долгов, и на базовые потребности. Например, на оплату ЖКУ, покупку продуктов, средства гигиены и так далее. Не считаются доходом алименты, денежные подарки, наследство, прибыль от хобби.

- Нет судимости за экономические преступления. Например, за мошенничество.

- Нет административных нарушений, которые связаны с хищением или уничтожением имущества либо преднамеренным или фиктивным банкротством.

- Не было статуса банкрота в течение последних 5 лет.

- Не было реструктуризации долгов в течение 8 лет до обращения в суд.

Если эти условия соблюдены, суд выносит решение о реструктуризации. Тогда составляют план реструктуризации — документ, в котором указан порядок погашения, размер выплат вместе с процентами и сроки. Максимально допустимый срок погашения — 36 месяцев.

План реструктуризации может составить любой участник процесса: должник, кредитор или уполномоченный орган.

Когда план готов, его отправляют финансовому управляющему. Тот организует собрание кредиторов. Когда они согласовывают план, его передают в суд. Суд может вынести разные решения:

- Утвердить план реструктуризации.

- Отложить рассмотрение вопроса на срок до двух месяцев.

- Отказать в реструктуризации — признать должника несостоятельным и ввести процедуру реализации имущества.

Если в случае должника реструктуризация не подходит, начнётся процедура реализации имущества.

Реализация имущества. Предполагает продажу всех активов должника в пользу кредиторов. Финансовый управляющий постарается удовлетворить все требования кредиторов, насколько это возможно.

Когда суд вынесет решение о реализации имущества, финансовый управляющий в течение 15 дней сообщит об этом кредиторам. Они смогут заявить свои требования. Требования могут относиться не только к долгам, но и, например, к компенсации судебных издержек. Суд рассмотрит заявление каждого кредитора и включит его в реестр требований кредиторов.

Чтобы удовлетворить требования кредиторов, финансовый управляющий сформирует конкурсную массу. В неё войдёт весь доход должника и все активы, которые можно продать. Например, деньги на счетах, движимое и недвижимое имущество, включая доли, а также совместно нажитое в браке имущество — независимо от того, на кого оно зарегистрировано.

Доход должника будут направлять на погашение долгов, но не полностью. Например, должнику продолжит поступать прожиточный минимум на себя и иждивенцев, алименты, пенсия по потере кормильца на ребёнка, детские пособия. Полный список таких выплат есть в статье 101 №229-ФЗ.

Активы должника будут продавать, но не все. В конкурсную массу не войдёт единственное жильё, земельный участок, на котором оно расположено, и предметы быта, за исключением драгоценностей и предметов роскоши. Всё остальное — например, автомобиль и вторая квартира — будет продано.

Чтобы продать имущество, финансовый управляющий составит опись, примет по акту все материальные ценности, определит стоимость активов и проведёт торги. Также он может оспорить сделки, совершённые в предбанкротный период.

Торги длятся в среднем шесть месяцев. Главная цель такой процедуры — соразмерно удовлетворить требования кредиторов. Управляющий распределит между ними доход должника и деньги, полученные от продажи его имущества. Но сначала он погасит текущие обязательства — в том числе связанные с ведением дела о банкротстве.

Когда все мероприятия будут завершены, финансовый управляющий представит в арбитражный суд отчёт о проделанной работе с ходатайством о завершении процедуры банкротства. Суд завершит процедуру и освободит банкрота от всех долгов — даже от не указанных в заявлении.

Процедура банкротства через МФЦ бесплатна. Заявление принимают без уплаты пошлины.

Банкротство через суд будет стоить от 25 300 рублей. В эту сумму входит пошлина за подачу заявления в суд — 300 рублей — и вознаграждение финансовому управляющему — минимум 25 000 рублей.

Банкротство может стоить и больше. Например, если должник решит обратиться в компанию, которая будет представлять его интересы в суде.

Когда должник начинает процедуру банкротства, происходит следующее.

Долги не растут. Проценты и штрафы не начисляются, а кредиторы больше не требуют погасить долги.

Прекращается общение с коллекторами. С самого начала процедуры банкротства коллекторы не имеют права общаться с заёмщиками любыми способами: с помощью писем, звонков, сообщений в соцсетях и так далее.

Приостанавливаются исполнительные производства. Снимаются аресты с имущества, приставы больше не беспокоят.

Когда человека признают банкротом, с него спишут все долги, кроме алиментов и компенсаций вреда здоровью. Даже если в будущем материальное положение улучшится, погашать списанные долги не придётся.

При этом появятся ограничения:

- 3 года нельзя открывать ООО и занимать руководящие должности.

- 5 лет нужно извещать банк о банкротстве при оформлении кредита.

- 5 лет нельзя повторно инициировать процедуру банкротства.

- 10 лет нельзя занимать руководящие должности в кредитных организациях.

Из-за того, что нужно извещать банк о банкротстве, вероятность получить кредит будет ниже.

- Банкротство физических лиц — это признание неспособности гражданина платить по счетам. Банкротство поможет списать долги по кредитам, микрозаймам, ЖКУ и другим платежам.

- Оформить банкротство можно без суда через МФЦ, это бесплатно. Для этого размер долга должен быть не меньше 50 000 рублей и не больше 500 000 рублей.

- Если сумма долгов больше 500 000 рублей, признать себя банкротом можно через суд. Он реструктурирует долги — составит новый график погашения — или вынесет решение о реализации имущества. Тогда заберут часть доходов и продадут активы — всё, кроме единственного жилья и предметов быта.

- Во время процедуры банкротства пени не начисляют, арест с имущества снимают, коллекторы не звонят. Когда человека признают банкротом, долги списывают, но есть последствия — например, нельзя открывать ООО в течение трёх лет.

Учитесь и пробуйте новое — бесплатно

Выберите курс Skillbox с бесплатным доступом:

Смотреть все

Научитесь: Финграмотность: учимся управлять бюджетом, копить и инвестировать

Узнать больше

Кирилл Колесник

Высшее экономическое образование в Российском Государственном Торгово-Экономическом Университете. Более 8 лет работы в сфере финансов, кредитов, долгов.

Подробнее об авторе

Содержание статьи

- Что такое банкротство

- Условия для банкротства

- Последствия признания гражданина банкротом

- Неочевидные последствия банкротства

- Последствия для супругов, при признании одного из них банкротом

- Ограничения во время проведения банкротства

- Этапы реализации имущества

- Какое имущество не может быть продано при реализации

- Какие долги не списываются во время банкротства

- Основные причины не списания долгов из-за действий должника

Что такое банкротство

Банкротство — это крайняя мера, на которую человек идет, находясь в тяжелом финансовом положении и когда у него нет возможности самостоятельно погасить все свои долги. У процедуры банкротства много подводных камней, которые человек может не знать. Поэтому, прежде чем обращаться к этой процедуре, нужно понимать все её плюсы и минусы.

Обанкротиться можно через арбитражный суд (закон № 127-ФЗ) или МФЦ (закон 289-ФЗ), либо реструктуризировать долг. Провести банкротство через суд возможно при наличии любой суммы задолженности, а внесудебное банкротство производят только при долгах на сумму менее 500 000 рублей. Подать заявление о банкротстве может сам должник, кредитор или ФНС (если есть большие долги по налогам).

Из-за кажущейся простоты процедура становится все более популярной. По статистике за период существования процедуры банкротства физических лиц, а именно с октября 2015 года по сентябрь (включительно) 2023 года, число граждан, которых признали несостоятельными, составило более 1 млн человек. (по данным портала Федресурс)

Сейчас появилось большое количество юридических фирм, либо отдельных юристов, которые предлагают услуги по сопровождению банкротства. Если вы решили воспользоваться их услугами, то подойти к выбору нужно очень внимательно и с большими предосторожностями. Такое сотрудничество может нести риски потери денег и времени. На что необходимо обратить внимание:

- Компания принимает оплату своих услуг в рассрочку, но документы в суд направляет только после выплаты им всей суммы;

- В рекламе указывается заниженная стоимость услуг не включая обязательные расходы (финансового управляющего, публикацию объявлений, справки, доверенности);

- Полная стоимость услуг непрозрачна, конечную цену просчитать не представляется возможным, а компания создает видимость работы, чтобы максимально затянуть сроки и получить как можно больше денег с клиента;

- Компания называет заведомо завышенную стоимость своих услуг, обосновывая это «сложностью» дела.

К банкротству в первую очередь прибегают для того, чтобы избавиться от долгов, но эта процедура имеет свои негативные последствия, о которых мы подробно расскажем в статье.

Условия для банкротства

Для того чтобы инициировать процедуру банкротства, необходимо соответствовать следующим условиям:

- Общая сумма долгов должна составлять не менее 500 000 рублей. Это включает кредиты, займы, микрозаймы, задолженности по ЖКХ, налогам и другим обязательствам.

- Если сумма долгов меньше, банкротство все равно возможно, если гражданин может доказать, что он не в состоянии выполнять свои обязательства (например, из-за потери работы или тяжелого финансового положения).

- Должник должен иметь просрочку по платежам более 3 месяцев. Это означает, что в течение этого периода он не вносил платежи по своим обязательствам.

- Гражданин должен быть неспособен погасить свои долги за счет имеющихся доходов и имущества. Это подтверждается анализом его финансового положения.

Статистика по общему количеству банкротств

в отношении граждан

Источник: Федресурс

Последствия признания гражданина банкротом

Полный список последствий, которые наступят для банкрота после завершения процедуры в суде (либо внесудебной процедуры) определен ст. 213.30 закона № 127-ФЗ:

- В течение 5 лет гражданин обязан уведомлять о своем банкротстве кредитора при обращении за новым кредитом или займом (так же кредитор может сам проверять находится ли человек в списке не состоятельных граждан);

- В течение 3 лет гражданин не вправе занимать в юридических организациях управляющие должности;

- В течение 5 лет нельзя регистрировать ИП;

- В течение 5 лет нельзя повторно начать процедуру банкротства;

- В течение 10 лет нельзя управлять кредитными и финансовыми организациями.

Последствия, описанные выше, находятся на слуху и о некоторых из них человек может знать, даже не углубляясь в тему банкротства. Однако существуют иные, менее очевидные последствия, о которых мы расскажем ниже.

Неочевидные последствия банкротства

- При трудоустройстве, на этапе проверки службой безопасности работодатель может увидеть информацию о признании соискателя банкротом так как она находится в открытом доступе. Это может негативно повлиять на принятие решения о приеме банкрота на работу;

- Если ваш(а) супруг/супруга или близкий родственник прошли процедуру банкротства и через некоторое время вы решили взять жилье в ипотеку, указав их в роли созаемщика или поручителя, то при рассмотрении заявки банк может запросить о них информацию и это может негативно повлиять на его решение;

- Если на этапе реализации имущества (после признания банкротом) у вас появилась возможность вступить в наследство, то в данном случае вы не сможете отказаться. Отказ от наследства может быть расценен, как нарушение интересов кредиторов. Имущество, которые вы получите по наследству, если оно ликвидно, может быть реализовано финансовым управляющим в счет погашения долгов.

Все эти последствия наступят после окончания процедуры банкротства. Но не стоит забывать, что с момента подачи документов в суд и до вынесения решения, так же будут применяться множество других более ощутимых ограничений, действующих во время проведения процедуры.

Читайте также: Мошенники: как распознать и обезопасить себя от них в 2025 году

Последствия для супругов, при признании одного из них банкротом

Если между супругами не было заключено брачного договора и есть общее имущество, нажитое во время брака, то оно считается общим (ст. 34 СК). Из-за этого при банкротстве одного из супругов семья может столкнуться с несколькими отрицательными моментами:

- Вероятность, что суд может признать долги общими. Если кредит был оформлен на одного из супругов, но полученные средства были потрачены на семью, например строительство дома или покупка квартиры, то суд может признать долг общим (п. 2. ст. 45 СК). Ответственность за долги ляжет не только на банкрота, но и на супруга/супругу и его/её личное имущество.

- Вероятность принудительного раздела общего имущества (п. 1 ст. 38 СК). Например, если за время брака семья приобрела недвижимость и по общему решению оформила ее на одного из супругов. Через пару лет другой супруг накопил большое количество обязательств и решил признать себя банкротом, то жилье будет считаться общим, и кредиторы могут потребовать раздела недвижимости и реализации доли второго супруга на торгах.

Ограничения во время проведения банкротства

Существует два варианта завершения процедуры банкротства. Сначала суд дает возможность решить вопрос посредством реструктуризации долга, то есть оплаты обязательств из собственных доходов без признания гражданина банкротом. Максимальный срок реструктуризации составляет 36 месяцев. По статистике 2023 года, инструмент реструктуризации реализуется только в 12% случаев. Это происходит во многом из-за того, что человек, прибегая к банкротству, имеет серьезные финансовые трудности и не в состоянии сам оплатить долги из имеющихся доходов даже на условиях реструктуризации. К ограничениям во время проведения реструктуризации (они определены ст. 213.11 закона №127-ФЗ) относят:

- Запрет на осуществление сделок на сумму более 50 тыс. рублей без согласия финансового управляющего;

- Запрет без согласия финансового управляющего выдавать/получать ссуды, переводить обязательства на третьих лиц, доверять управление имуществом и закладывать его;

Так же человеку запрещается независимо от наличия согласия финансового управляющего:

- Осуществлять дарение и совершать иные безвозмездные сделки;

- Делать вклады, паевые взносы, покупать акции и доли в капитале хозяйственных обществ.

Статистика по количеству всех судебных процедур в отношении граждан (период январь — сентябрь 2023 года)

Источник: Федресурс

Если процедура реструктуризации не дала результатов (не удалось утвердить план выплат или суд отменил его), то должник признается банкротом и вводится процедура реализации имущества (п. 2 ст. 213.24 закона № 127-ФЗ), а значит, начинают действовать новые ограничения:

- На время процедуры банкроту закрыт доступ ко всем денежным операциям по счетам и картам, все банковские карты будут под контролем финансового управляющего (п. 9 ст. 213.25 закона № 127-ФЗ);

- Банкроту ежемесячно выделяется минимальная сумма, соответствующая прожиточному минимуму в регионе;

- Банкрот более не распоряжается своим имуществом без одобрения управляющего: продать дом, или купить машину, находясь в стадии банкротства, невозможно;

- Банкроту запрещаются все сделки отчуждения, дарения имущества в пользу родных;

- Банкрот обязан передать все банковские карты, пароли от «Личных кабинетов» онлайн-банков и электронных счетов финансовому управляющему;

- Запрещен выезд за границу по усмотрению суда.

Надо честно сказать, если ты вошел в процедуру банкротства с имуществом, ты выйдешь из нее без имущества, все остальные обещания, что мы вам сохраним машину, дачу, сарайчик — это обман и надувательство

Борис Воронин

Директор НАПКА, эксперт долгового рынка

Этапы реализации имущества

Порядок реализации имущества определяется ст. 213.26 законом 127-ФЗ и включает в себя несколько последовательных этапов:

Формирование конкурсной массы

Процедура реализации имущества начинается с определения активов банкрота. В список активов входит: денежные средства, транспортные средства, недвижимость, ценные бумаги, дорогая бытовая техника и др.

Внесение корректировок в список активов

На этом этапе банкрот может оспорить включение в список того или иного имущества. Так же из конкурсной массы должны быть удалены активы стоимость ниже 10 тыс. рублей.

Оценка имущества

Она проводится независимым оценщиком, которого привлекает финансовый управляющий. Цель оценщика — определить рыночную стоимость конкурсной массы.

Ходатайство в суд о запуске процедуры торгов

Финансовым управляющим оформляется документ со всеми данными об активах банкрота, которые были получены в результате оценки.

Объявление о проведении торгов

Торги проходят в форме электронного аукциона. Информация о торгах размещается в свободном доступе.

Проведение конкурсных торгов

Организатором торгов обычно выступает финансовый управляющий. Он может привлечь специальную компанию, которой имущество продается по описи. Сроки аукциона ограничены 2 месяцами. Если имущество не было реализовано на торгах, и не принято кредиторами в качестве отступного, то оно возвращается банкроту.

Расчеты по финансовым требованиям кредиторов

По итогу торгов, полученные денежные средства распределяются между кредиторами, а также для оплаты: вознаграждения финансовому управляющему, расходы на проведение аукциона, судебные издержки.

Отчет финансового управляющего перед судьей

Финансовым управляющим формируется отчет, к нему прилагаются документы, подтверждающие список реализованного имущества, расчеты с кредиторами и вырученная сумма. Должник становится банкротом, если всего имущества не хватает на полное закрытие долгов и процедура завершается.

Согласно статистике в рамках процедуры реализации имущества в большинстве случаев не реализуется ничего. Это вызвано отсутствием у должников какого-либо ценного имущества, подлежащего реализации.

Статистика по отсутствию у должника имущества и невыплаты кредиторам (за январь-июнь 2023 года)

Источник: Федресурс

Какое имущество не может быть продано при реализации

Согласно Статье 446 ГПК РФ Существует перечень имущества, которое не может быть реализовано во время проведения процедуры банкротства. К нему относится:

- Единственное жилье и земля, на котором оно расположено (за исключением жилья в ипотеку);

- Денежные средства в размере прожиточного минимума (на банкрота и его иждивенцев);

- Предметы для личного использования и повседневного обихода, если они не относятся к предметам роскоши;

- Имущество, необходимое для осуществления профессиональной деятельности (в пределах 100 МРОТ);

- Корма и семена;

- Продовольственные товары и продукты питания;

- Личные награды, призы и знаки;

- Транспортное средство, если оно необходимо по состоянию здоровья.

Важно знать, что часть долгов может не списаться, после завершения процедуры банкротства. Более подробно об будет рассказано далее.

В 2021 году суд сделал оговорку о возможности продажи в ходе процедуры банкротства единственного жилья должника. Если жилье оценено как роскошное или имеет избыточную площадь, то финансовый управляющий может продать его на торгах в счет уплаты долга. В таком случае часть денег от реализации добавят в конкурсную массу, а на остальные деньги приобретут банкроту не дорогое жилье.

Какие долги не списываются во время банкротства

Это может стать неожиданностью, но не все обязательства списываются при завершении процедуры банкротства. В пунктах 4–6 ст. 213.28 закона № 127-ФЗ указаны обязательства, от которых должник не освобождается даже в случае признания его банкротом:

- Алименты и другие выплаты, связанные с содержанием несовершеннолетних;

- Компенсации за причинённый должником моральный и физический вред;

- Штрафные санкции, примененные в результате уголовной ответственности в связи с выявлением экономического мошенничества, фиктивного банкротства, или в случае привлечения должника к субсидиарной ответственности, как руководителя юридического лица;

- Задолженности по заработной плате, отпускным, выходным пособиям если должник выступал работодателем или был ответственным за выплаты лицом, и по его вине они не были погашены;

- Текущие обязательства — коммунальные платежи, налоговые отчисления, пошлины и другие взносы.

Банкротство так же может не завершиться списанием долгов из-за действий должника. Далее на примерах мы разберем, какие действия должника могут привести к таким последствиям.

Основные причины не списания долгов из-за действий должника

Список причин, по которым, суд может не освободить от долгов, указан в пункте 4 статьи 213.28 закона № 127-ФЗ, хотя на практике основными причинами не списания долгов являются:

Когда должник не предоставляет сведенья и документы суду и финансовому управляющему.

Пример: Дело № А67-7834/2016. В этом деле должник не предоставлял сведенья финансовому управляющему, не исполнял требования суда и уклонялся от взаимодействий. Суд установил, что должник действует недобросовестно и не нашел оснований для освобождения от обязательств.

Когда должник берет заведомо не исполнимые обязательства.

Пример: Дело № А41-13902/16. Суд принял решение не освобождать должника от обязательств из-за того, что общая сумма обязательств составляла 99 544 581, 71 рублей и финансовый управляющий не выявил никакого значимого имущества у должника. Был реализован только предмет быта на сумму 20 000 рублей. Из-за чего суд сделал вывод, что должник при оформлении кредитов действовал незаконно, а также уклонялся от оплаты обязательств.

Когда предоставляет недостаточные сведенья при получении кредита.

Пример: Дело №А40-8963/17-186-9Ф. В данном деле должник не был освобожден судом от своих обязательств из-за того, что на его счета поступала сумма, большая чем минимальная сумма прожиточного минимума, следовательно должник скрывал дополнительные источники дохода от финансового управляющего. Он так же не погасил обязательства в части вознаграждения финансовому управляющему.

Когда должник не предоставляет сведенья и документы суду и финансовому управляющему.

Пример: Дело № А67-7834/2016. В этом деле должник не предоставлял сведенья финансовому управляющему, не исполнял требования суда и уклонялся от взаимодействий. Суд установил, что должник действует недобросовестно и не нашел оснований для освобождения от обязательств.

Когда долг возникает в результате совершения преступления.

Пример: Дело №А79-4079/2019. Суд не нашел оснований для освобождения от обязательств, так как долг возник в результате преступления, в данном случае, организации и проведения азартных игр.

Когда недостаточно денег в конкурсной массе и/или происходит сокрытие имущества.

Пример: Дело № А19-18662/2020. Финансовый управляющий указал, что должник уклонился от передачи в конкурсную массу принадлежащего ему транспортного средства, не представил сведения о месте его нахождения, что не позволило провести реализацию имущества должника. В связи с этим он не был освобожден от обязательств по итогам процедуры банкротства.

Наша главная цель, чтобы должник вышел из трудной ситуации, поэтому мы говорим: позвоните нам, зайдите на наш сайт, попробуйте узнать условия, потому что мы не хотим вам никаким образом досаждать, и мы хотели бы, чтобы вы чувствовали себя хорошо. Чтобы, понимая вашу текущую ситуацию, мы вам помогли, спасли, в каком-то случае предложили работу и вытянули вас из этого бремени, тяжелых финансовых условий и вы расплатились с долгом

Антон Дмитраков

Генеральный Директор ООО ПКО «ЭОС»

Пройдите тест и получите аргументированную рекомендацию стоит ли вам проходить процедуру банкротства

Результаты теста вы увидите после того, как ответите на 4 вопроса

Укажите общую сумму задолженности по всем кредитам и другим обязательствам

От 50 000 руб. до 500 000 руб.

От 500 000 руб. до 750 000 руб.

От 750 000 руб. до 1 000 000 руб.

Более 1 000 000 руб.

Следующий вопрос

Укажите имущество, которое находится у вас в собственности

Нет имущества в собственности

Есть единственное жилье

Нет жилья, но есть другое имущество (автомобиль, дача, земля, гараж и т. д.)

Кроме единственного жилья, есть имущество (автомобиль, дача, земля, квартира, доля в квартире, гараж и т. д.)

Следующий вопрос

У вас есть официальный доход?

Следующий вопрос

У вас есть имущество, которое находится в залоге у кредиторов?

Квартира в залоге (ипотека)

Автомобиль в залоге (автокредит)

Дача, дом, земля, гараж в залоге

Нет имущества в залоге

Узнать результат

В вашем случае процедура банкротства не является подходящим решением, вам стоит рассмотреть другие варианты.

В вашем случае стоит подумать, является ли процедура банкротства для вас оптимальным вариантом или есть другие более подходящие.

В вашем случае проведение процедуры банкротства имеет смысл.

Потому что:

- При такой сумме задолженности будет легче договориться с кредиторами и решить вопрос во внесудебном порядке, чем через суд (закон 127-ФЗ). У вас есть возможность обанкротится через МФЦ (закон 289-ФЗ), но сделать это не просто: по статистике вероятность составляет 12% от общего числа обратившихся.

- Сумма вашей задолженности позволяет провести процедуру банкротства через суд, но, исходя из практики, людям с такой суммой задолженности часто удается положительно решить вопрос путем переговоров с кредитором.

- Сумма вашей задолженности является подходящей для проведения процедуры банкротства через суд.

- Сумма вашей задолженности является подходящей для проведения процедуры банкротства через суд.

- У вас нет имущества в собственности и его не смогут реализовать при проведении процедуры банкротства, но вызывающие подозрение сделки за последние 3 года могут быть оспорены.

- У вас есть единственное жилье, оно не может быть включено в конкурсную массу по ст. 446 ГПК РФ, но вызывающие подозрение сделки за последние 3 года могут быть оспорены.

- У вас есть имущество, которое может быть включено в конкурсную массу и в дальнейшем реализовано.

- Ваше единственное жилье не может быть включено в конкурсную массу по ст. 446 ГПК РФ, но другое имущество может быть реализовано.

- Вашим официальным доходом в случае проведения банкротства, будет распоряжаться финансовый управляющий и вам будут ежемесячно выделяться средства в размере прожиточного минимума.

- У вас нет официального дохода, поэтому им не сможет распоряжаться финансовый управляющий при проведении банкротства.

- Квартира, находящаяся в залоге, может быть реализована финансовым управляющим при проведении процедуры банкротства.

- Автомобиль, находящийся в залоге, может быть реализован при проведении процедуры банкротства.

- Недвижимость, находящаяся в залоге, может быть реализована при проведении процедуры банкротства.

- У вас нет имущества в залоге, поэтому оно не может быть реализовано при проведении процедуры банкротства.

Если у вас есть обязательства, которые находятся в компании ЭОС, и вы думаете

о прохождении банкротства, вам в первую очередь стоит позвонить на горячую линию

и описать свою ситуацию нашему специалисту, чтобы он смог подобрать для вас оптимальные условия для решения вопроса.

Другие полезные видео и материалы

Мошенники: как распознать и обезопасить себя от них в 2025 году

Последствия банкротства физических лиц в 2025 году

Как погасить просроченную задолженность по кредиту

Как выбрать потребительский кредит или кредитную карту

Могут ли коллекторы приходить домой к должнику

Что делать, если коллекторы звонят родственникам и знакомым?

Отчисление из вуза за долги по оплате. Как этого можно избежать

Все статьи

Финансовое образование для детей: что должны знать родители

Как бесплатно посетить: кино, концерт, музей, выставку?

Борис Воронин про кредиты, долги, финансовую грамотность

Выплаты за долгую семейную жизнь

Психология возникновения долгов: как перестать жить в кредит

Кто такие коллекторы на самом деле!?

Давно мечтали об отпуске и думали о том, куда отправиться, но при этом не потратить весь бюджет?

Интервью на канале «Россия» с Антоном Дмитраковым, директором ООО ПКО «ЭОС»

Интервью на канале «Волгоград 24» с Еленой Завьяловой, директором ООО ПКО «ЭОС»

Анонимная горячая линия

Если у Вас вопрос:

- Как погасить задолженность?

- Что такое акции и как они работают?

- Как работает агентство ЭОС?

- Какие действия предпринять первыми, если Вы узнали о наличии задолженности в ЭОС?

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

8 800 775 02 04

c 8:00 до 17:00

Кредитная история

Бесплатно проверить свою кредитную историю в Объединенном Кредитном Бюро, АО «ОКБ» можно два раза в год.

Даже при наличии задолженности и низком кредитном рейтинге отчаиваться не стоит.

Чем раньше Вы примите решение погасить долг тем больше шансов не доводить дело до суда и улучшить кредитный рейтинг.

Обратитесь в ЭОС, и мы подберем для Вас комфортные условия погашения со скидкой или в рассрочку.

Проверить историю

Последнее обновление: 27.11.24

92.1K

64

Банкротство через МФЦ — условия, как оформить, отзывы

Россияне могут оформлять собственное банкротство по упрощенной схеме. Нет судов, не нужно привлекать финансового управляющего и тратить деньги. Достаточно подать заявление в МФЦ, и через некоторое время все заявленные долги спишут.

Банкротство через МФЦ — реальная возможность избавиться от долгов, по которым уже прошли судебные заседания. Если разобраться, процедура простая и доступная. Разберем закон и расскажем, как стать банкротом по упрощенной схеме.

-

Чем банкротство в МФЦ отличатся от стандартного

-

Главное условие внесудебного банкротства через МФЦ

-

Когда пристав закроет дело по п. 4 ч. 1 ст. 46

-

Как оформить банкротство физического лица через МФЦ

-

Какие долги в итоге можно списать

-

Последствия бесплатного банкротства через МФЦ

Чем банкротство в МФЦ отличатся от стандартного

Банкротство физических лиц работает с 2015 года, тысячи россиян получили статус банкрота и избавились от долгового бремени. Но стандартная процедура долгая, сложная и затратная.

Особенности стандартного банкротства физлица:

- заявление в арбитражный суд;

- привлечение финансового управляющего, вознаграждение за услуги которого составляет минимум 25 000 рублей;

- общие затраты на процедуру составляют около 100 000 рублей и даже больше в зависимости от обстоятельств;

- нет ограничений по сумме долга;

- списанию подлежат все просроченные обязательства;

- процесс долгий, потребуется несколько судебных заседаний, стандартно на все уходит год-два.

Процедура банкротства через МФЦ проводится по упрощенной схеме без суда. Достаточно подать заявление, и если заявитель соответствует условиям, он получит статус банкрота.

Главное условие внесудебного банкротства через МФЦ

Если стандартное банкротство проводится на любой стадии просроченного долга, то для упрощенного есть важное условие. Списанию подлежат только те долги, дела по которым были закрыты судебными приставами на основании п. 4 ч. 1 ст. 46.

Внесудебное банкротство физических лиц через МФЦ возможно, если пристав закрыл дело о взыскании долга из-за отсутствия у должника имущества для взыскания и того, что все предпринятые меры оказались безуспешными.

Процедура проводится на основании Федерального закона №289. По его условиям общий размер долга для процедуры банкротства физического лица через МФЦ должен составлять от 25 тысяч до 1 млн рублей.

Когда пристав закроет дело по п. 4 ч. 1 ст. 46

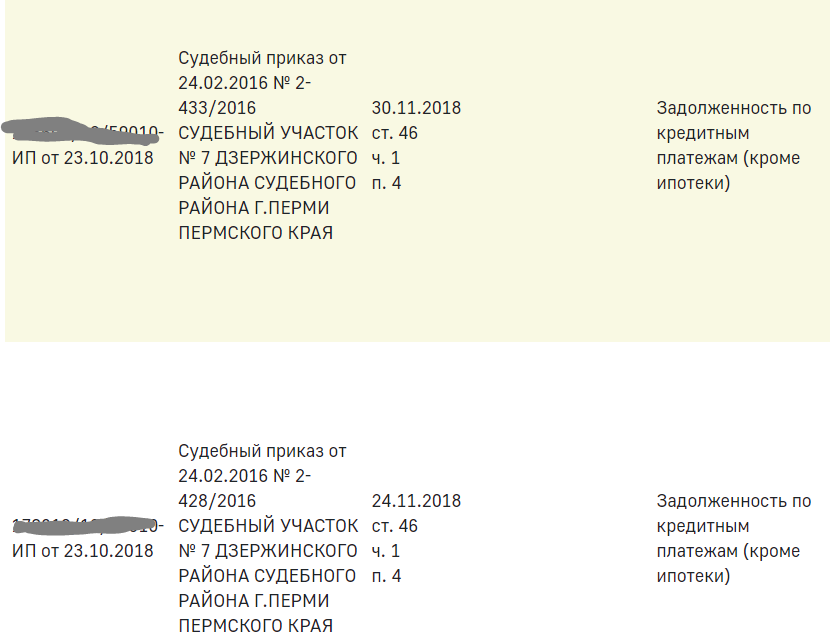

Получается, что речь только о долгах, по которым прошло судебное заседание, взыскатель подал иск и выиграл дело. Для примера рассмотрим ситуацию, если речь идет о банковском кредите. Как прийти к возможности банкротства:

- Заемщик перестал выполнять обязательства по договору в полном объеме.

- Банк пытается взыскать долг своими силами или с привлечением коллекторов.

- Если действия не приводят к результату, должник не делает никаких движений средств по счету, банк подает в суд.

- Суд встает на сторону истца и выносит судебное решение. После вступления его в силу дело уходит приставу, который будет заниматься взысканием.

- Если все предусмотренные законом меры не привели к погашению долга, пристав закрывает дело по п. 4 ч. 1 ст. 46.

- После этого можно подать на банкротство физического лица через МФЦ.

Обратите внимание, что для аннулирования долгов подходят только дела, закрытые приставами по п. 4 ч. 1 ст. 46. Пункт 3 этой же статьи о невозможности установления местонахождения должника и его имущества — в законе не указан, то есть не актуален для банкротства.

Приставы не закрывают дела по пункту 4 статьи 46 просто так. Предварительно они предпринимают все предусмотренные законом попытки взыскания. Если они оказываются успешными, ни о каком закрытии исполнительного производства речи не будет.

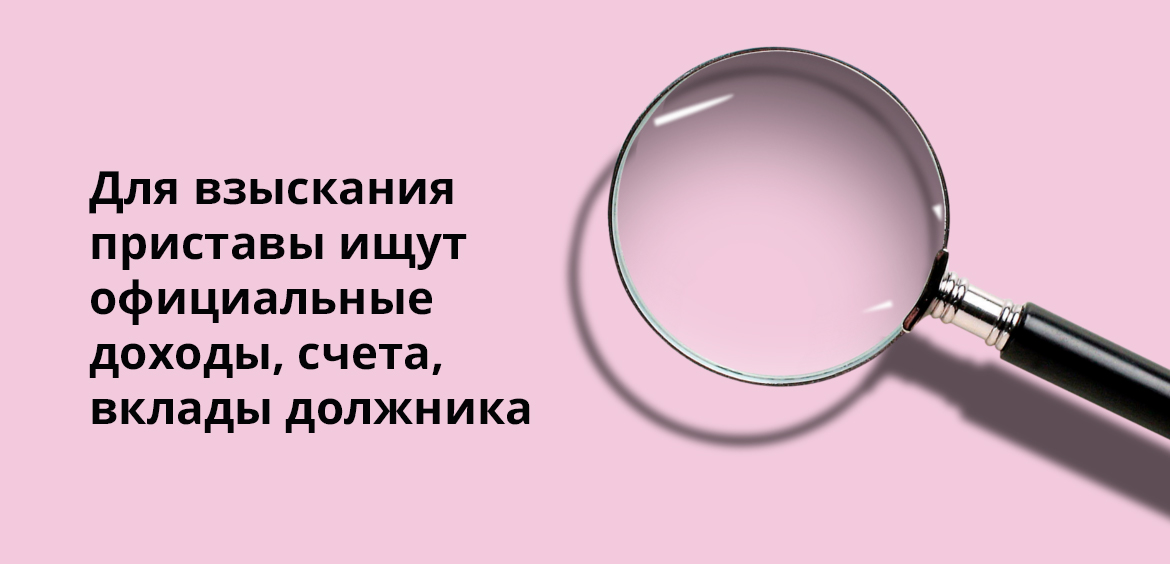

Для взыскания долгов приставы:

- Ищут официальные доходы должника. Если они есть, дело не закрывается. Долг будет погашаться путем удержания 50% от доходов.

- Ищут банковские счета должника, его карты и вклады. Если они есть, средства с них списывают в счет долга. Все поступающие на арестованные счета деньги также уйдут на погашение долга.

- Ведут поиск имущества должника, на которое можно было бы наложить взыскание. Но по факту приставы редко этим занимаются.

Если с должника взять нечего, судебный пристав в течение примерно 3 месяцев закроет исполнительное производство по п. 4 ст. 46. После можно сразу подавать документы для банкротства через МФЦ физического лица.

undefined

Как оформить банкротство физического лица через МФЦ

В одно дело можно включить сразу несколько закрытых исполнительных производств. Например, у вас есть долги перед банком, перед ФНС и перед поставщиком коммунальных услуг. Если все эти производства закрыты, можете инициировать собственное банкротство.

Перечень открытых в отношении вас исполнительных производств найдете на сайте ФССП, сведения находятся в свободном доступе. Введите свой регион, ФИО и дату рождения, появится перечень всех открытых в отношении вас дел.

Если вы увидите, что какие-то закрыты по п. 4 ч. 1 ст. 46, можно начинать внесудебное банкротство в МФЦ:

Порядок действий:

- Если вы увидели на сайте ФССП, что дела закрыты по нужной статье, необходимо составить список кредиторов. Это документ установленной формы, его можно скачать здесь.

- С подготовленным перечнем посещаете любое МФЦ, хоть по месту прописки, хоть по месту пребывания.

- МФЦ проверяет заявление в течение трех рабочих дней. Если оно соответствует нормам закона, его включают в Единый реестр сведений о банкротстве.

- Начинается процедура банкротства, которая продлится ровно 6 месяцев.

- Если за этот срок финансовое положение должника не меняется, ему присваивают статус банкрота, по заявленным делам исполнительные производства больше открывать не будут.

На время проверки все дела по долгу приостанавливают. Сам же заявитель не сможет брать в этот период новые кредиты и займы.

Под списание попадают только те долги, которые указаны в заявлении. Если в процессе появляются новые закрытые производства, они не рассматриваются.

Какие долги в итоге можно списать

Закон устанавливает перечень долгов, которые могут быть списаны через банкротство физических лиц в МФЦ. Это могут быть долги перед банками и микрофинансовыми организациями, ФНС и ГИБДД, а также задолженности по договорам поручительства и некоторые другие.

Долги, которые невозможно списать упрощенным способом:

- по алиментам;

- возмещение вреда жизни и здоровью;

- привлечение к субсидиарной ответственности;

- возмещению убытков юрлицу, участником которого был должник;

- выплате зарплаты, пособия;

- возмещение морального вреда;

- возмещению вреда имуществу.

По делу может поступить отрицательное решение, если будут выявлены какие-либо махинации, например, фиктивное банкротство. Также оно не состоится, если выяснится, что должник злостно уклонялся от уплаты, скрывал имущество, давал ложные сведения и прочее.

Если в течение полугода, отведенного на рассмотрение дела, у заявителя появляется доход или имущество, которое можно изъять, необходимо сообщить об этом в МФЦ. Банкротство будет остановлено.

Последствия бесплатного банкротства через МФЦ

Получение статуса банкрота накладывает определенные временные ограничения. Так, в течение 3 лет нельзя занимать управленческие должности в органах юрлица. В течение 5 лет нельзя управлять страховыми организациями и получать кредит без указания на недавнее банкротство. 10 лет нельзя управлять кредитными организациями.

Если в течение года перед подачей заявления на банкротство гражданин закрыл ИП, в течение 5 лет он не сможет регистрироваться как предприниматель, а также руководить юрлицом.

Частые вопросы

Можно ли через МФЦ сделать банкротство физического лица по кредитам?

Да, этот вид долгов входит в установленный перечень. Главное, чтобы дело было закрыто судебным приставом.

Как сделать банкротство через МФЦ по алиментам?

Внесудебная процедура получения статуса банкрота не позволяет избавиться от долгов по алиментам. Заявление принять могут, но этот долг уберется из перечня списываемых.

Что будет с долгом после официального банкротства?

Через полгода после подачи заявления долг окончательно списывается. Судебный пристав больше не станет возобновлять по нему исполнительное производство.

Сколько раз можно проводить внесудебное банкротство?

По закону процедуру можно проводить несколько раз по разным долгам, но не чаще одного раза в 5 лет.

Что делать, если после подачи заявления в МФЦ вылез еще один долг?

В рамках этого дела он уже рассмотрен не будет. Его можно будет списать только через 5 лет после окончания первой процедуры банкротства.

Содержание статьи

Показать

Скрыть

Избавиться от кредитов, по которым нечем платить, можно с помощью процедуры банкротства — без суда или с его участием. Разберем подробнее первый вариант.

Что такое банкротство

Банкротство — это процедура, которая позволяет избавиться от кредитов, когда платить больше нечем. При этом должнику не разрешат обанкротиться, если у него есть доход или имущество, которое можно продать в счет выплаты долга.

Существует два вида банкротства: внесудебное и через суд.

Банкротство через суд

- Проводят при долге от 500 тыс. рублей.

- Заявление подают в Арбитражный суд.

- Процедура платная (госпошлина, вознаграждение арбитражному управляющему, оплата публикации в газете сведений о реструктуризации долга или продаже имущества).

Внесудебное банкротство

- Проводят при долге от 25 тыс. до 1 млн рублей.

- Заявление подают в МФЦ.

- Процедура бесплатная.

Кредит после банкротства: как увеличить шансы на одобрение

Внесудебное банкротство: как его проводить и какие долги можно списать

Внесудебное банкротство можно запустить, если долг не превышает 1 млн рублей. С 1 сентября 2020 года заявление на процедуру подают через МФЦ, платить за это не нужно.

«К заявлению нужно приложить список всех кредиторов. Если не указать каких-либо кредиторов, то в отношении этих долгов внесудебное банкротство применяться не будет, от них не получится освободиться», — говорит Михаил Рябых, частнопрактикующий юрист Центра корпоративных решений.

С помощью внесудебного банкротства избавляются от долгов по:

- микрозаймам;

- кредитам;

- процентам по кредитам и займам;

- налогам и сборам;

- договорам поручительства.

Обратите внимание, у вас должны завершиться все исполнительные производства из-за отсутствия имущества, на которое может быть обращено взыскание. То есть для банкротства не будет оснований, если у вас есть квартира или автомобиль, которые можно продать, а вырученные деньги направить в счет долга.

В течение трех дней МФЦ проверит данные — если процедуру банкротства запустят, сведения об этом внесут в Единый федеральный реестр сведений о банкротстве.

Процедура длится шесть месяцев. В этот период не будут начислять проценты и штрафы, не заберут имущество в счет долга. Исключения: взыскание алиментов, возмещение морального вреда, вреда жизни и здоровью, выплата зарплаты и выходного пособия.

«Если в течение шестимесячного срока появится имущество или доход, нужно сообщить об этом в МФЦ в течение пяти рабочих дней. В этом случае процедура внесудебного банкротства прекратится», — говорит Михаил Рябых.

Через полгода данные о завершении процедуры внесут в Единый федеральный реестр сведений о банкротстве. С этого момента долги спишут, но только по тем банкам, которые указаны в заявлении. Повторно подать документа на банкротство можно через пять лет.

Как списать долги по кредитам

Как стать банкротом без суда: пошаговая инструкция

- Подайте заявление в МФЦ. Укажите всех кредиторов, перед которыми у вас есть долг, и суммы.

- Сотрудник МФЦ проверит, что у вас нет дохода и имущества, которое можно продать в счет долга.

- Сведения о начале процедуры банкротства внесут в Единый федеральный реестр сведений о банкротстве.

- Процедура длится шесть месяцев. В это время проценты и штрафы по кредитам не начисляют.

- Если у вас появится доход или имущество, об этом нужно сообщить в МФЦ в течение трех дней. Процедуру остановят.

- Кредиторы могут сами подать в суд, если вы не включили их в список или занизили сумму долга при подаче заявления.

- Спустя шесть месяцев процедура банкротства завершится, информация об этом появится в Едином федеральном реестре сведений о банкротстве. Вы освободитесь от долгов.

Последствия внесудебного банкротства: плюсы и минусы

Главный плюс — можно избавиться от всех долгов. К тому же это бесплатно и длится не дольше полугода.

Минусов больше. Так, пока идет процедура внесудебного банкротства, нельзя оформлять новые займы, кредиты, выдавать поручительства, говорит Денис Колганов.

Также банкротство может негативно отразиться на репутации должника.

«Если для человека, не занимавшего до этого руководящие должности и не планирующего это делать, сведения о банкротстве не повлекут существенных последствий, то для работника в сфере финансов, предпринимателя или человека, строящего карьеру, такие сведения могут значительно повлиять на его дальнейшую деятельность», — говорит Андрей Мисаров, председатель коллегии адвокатов Москвы «Адвокатъ».

После завершения процедуры гражданин-банкрот:

- В течение пяти лет при оформлении новых кредитов или займов обязан сообщать о факте банкротства.

- В течение трех лет не должен участвовать в управлении юридическим лицом.

- В течение 10 лет не вправе занимать должности в органах управления кредитной организации.

- В течение пяти лет не вправе занимать должности в органах управления страховой организации, негосударственного пенсионного фонда, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда или микрофинансовой компании.

- Не ранее чем через 5 лет может подать заявление о признании его банкротом во внесудебном порядке повторно.

Что делать, если нечем платить кредит

Когда могут отказать во внесудебном банкротстве

Отказать в процедуре внесудебного банкротства могут на двух этапах.

При подаче заявления это могут сделать, если:

- Общий размер долга меньше 25 тыс. или больше 1 млн рублей. Учитывают только долг по основному обязательству, без штрафных санкций и убытков в виде упущенной выгоды.

- На дату подачи заявления есть неоконченное исполнительное производство и у должника есть имущество, на которое может быть обращено взыскание.

- Еще не прошло 5 лет после дня прекращения предыдущей процедуры внесудебного банкротства.

Если процедура уже идет, отказать могут в случае, когда:

- У должника появилось имущество.

- В заявлении неправильно указан размер задолженности перед кредиторами, обнаружено незарегистрированное имущество или права.

- Возбуждена судебная процедура банкротства, суд решил признать должника банкротом и ввести процедуру реструктуризации долгов.

- На должника оформлено имущество, даже если фактически оно у него отсутствует: например, автомобили, проданные по доверенности, моторные лодки, снегоходы, водные мотоциклы, объекты недвижимости, формальная запись о которых осталась в ЕГРН.